子どもに手がかからなくなり、ふと自分の将来について考えると、お金、仕事、健康と不安なことが……。老後2,000万円問題とも聞くけれど、実際いくら用意しておけば良いの?

そんな将来への不安に、老後のお金に詳しいファイナンシャルプランナーの井戸美枝さんがお答えします。老後のリスクや生活費の算出方法、生活をダウンサイジングするコツ、さらに、必要なお金を準備していく方法について伺いました。

お金にまつわる老後のリスクが分かれば、現実的な備えもしやすくなり、心身ともに健康的な老後生活を描きやすくなるかもしれませんね。

知っておきたい、長寿化リスクと老後の3大支出のこと

「年金だけで生活していけるの……?」

「仕事はいつまで続けなければならないの……?」

そんな老後生活への不安に上手く対処するためにもまず大事なのは、「なぜ老後が不安なのか」を知っておくことです。

日本における老後の不安要素は、大きくわけて「長寿化のリスク」「老後の3大支出」の2つ。それぞれ詳しくみてみましょう。

長寿化のリスク

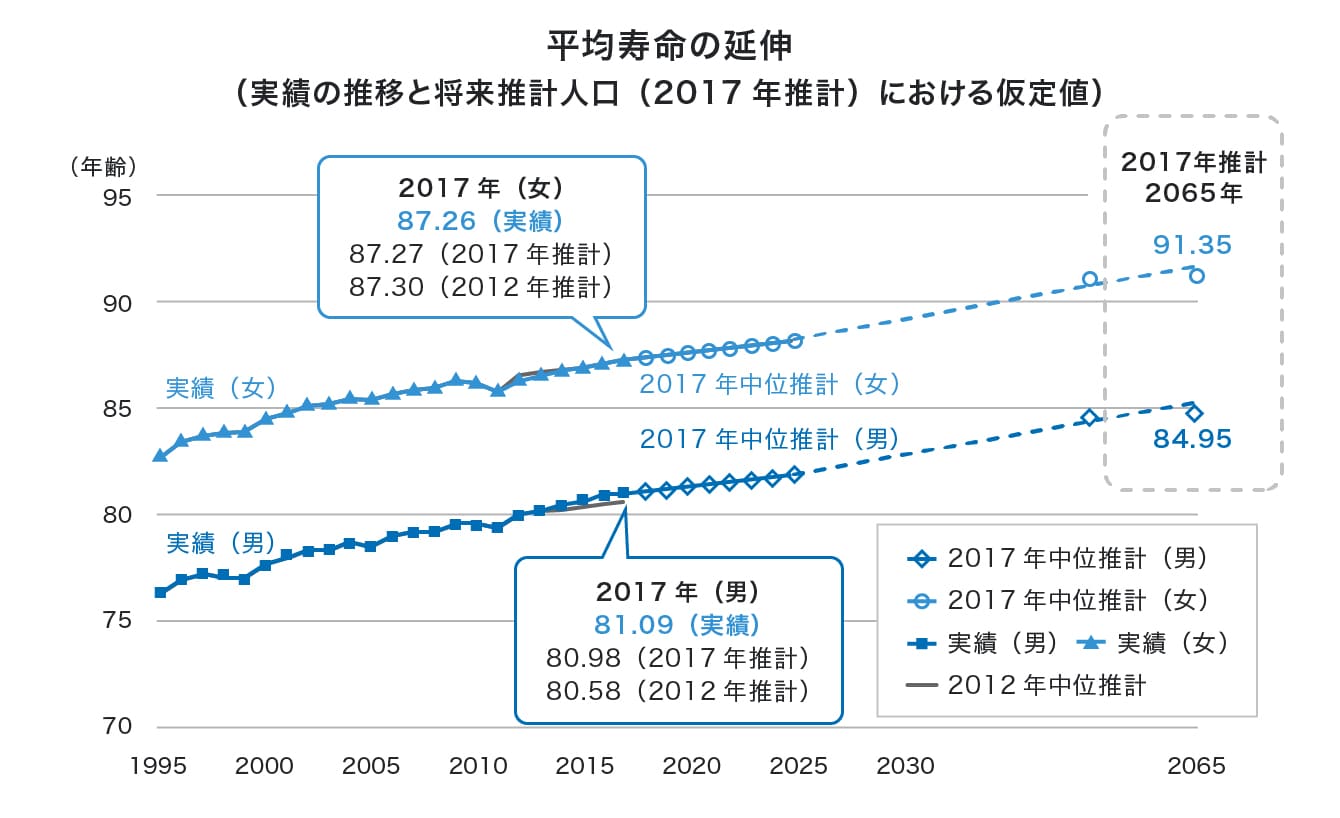

超高齢化社会と言われる現在、平均寿命が格段に延びており、2065年には女性の平均寿命が91歳、男性は84歳になると推計されています(下記の表)。

(資料)1996〜1999・2001〜2004・2006〜2009・2011〜2014・2016〜2017年:厚生労働省「簡易生命表」、1995・2000・2005・2010・2015年:厚生労働省「完全生命表」、24年推計:国立社会保障・人口問題研究所「日本の将来推計人口(平成24年1月推計)」(出生中位・死亡中位仮定による推計)、29年推計:国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」(出生中位・死亡中位仮定による推計)

昔は現代と比べ寿命が短かったため、老後への備えは今ほど重要視されていませんでした。しかし、近い将来「人生100年時代」が到来すると言われており、長く生きればその分お金がかかります。そのため、より長い人生を安心して過ごすためにも、老後資金の備えが必要とされているのです。

老後の3大支出(生活費/医療・介護費/ローン返済)

平均寿命が伸びたことや昨今のライフスタイルの変化によって、老後の3大支出というお金に関する不安が目立つようになりました。

1.生活費

先述の通り、長く生きる分、生活費が長い期間必要になります。

2.医療・介護費

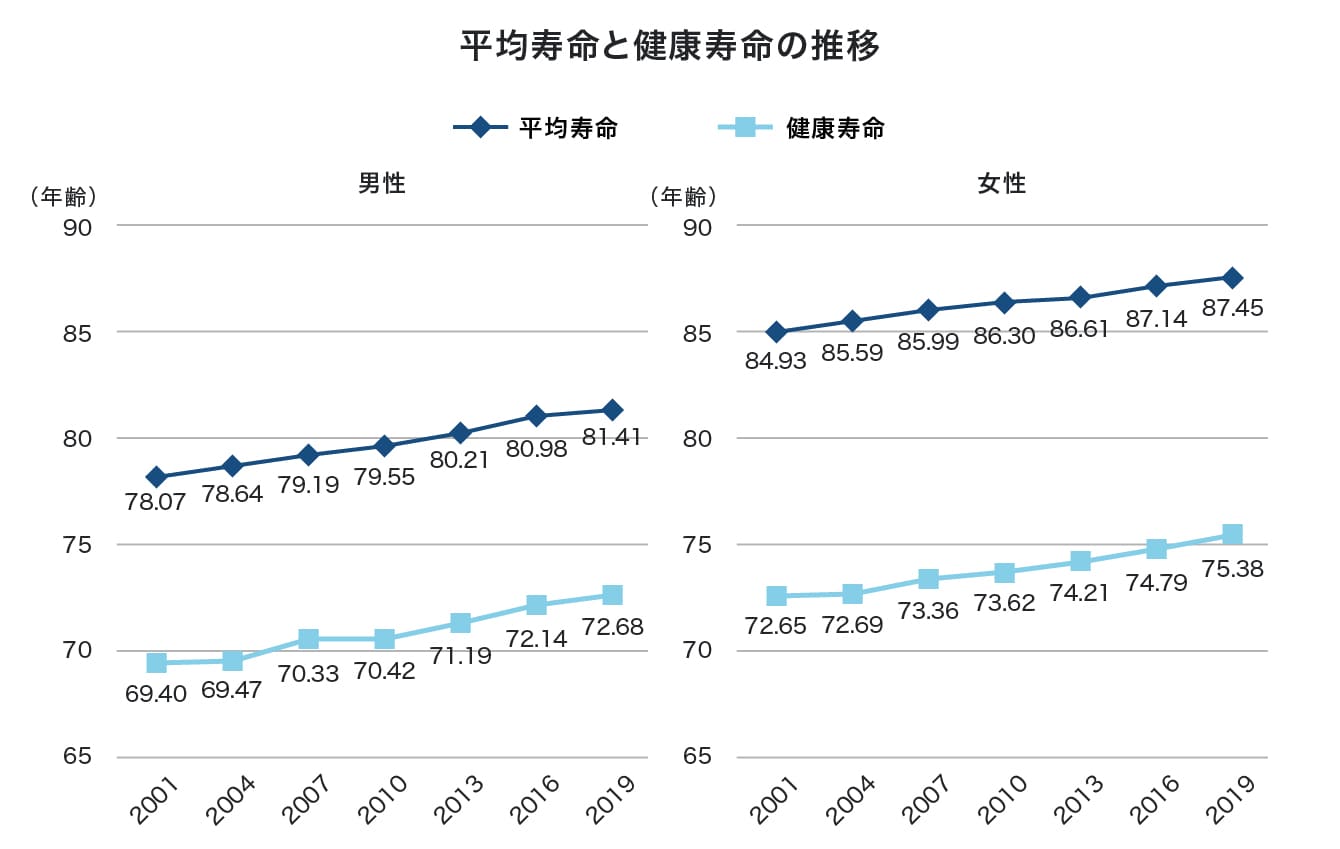

長生きしても、健康で自活できていればさほどお金はかかりません。ただし下表のように、平均寿命と健康寿命(健康上の問題で、日常生活が制限されることなく生活できる期間)の差が男性は約9年、女性は約12年あり、この期間は生活費に加えて医療や介護の費用が必要になると考えられます。

(資料)平均寿命:平成13・16・25・28・令和元年は「簡易生命表」、平成22年は「完全生命表」、健康寿命については厚生労働省政策統括官付参事官付人口動態・保健社会統計室「簡易生命表」、「人口動態統計」、厚生労働省政策統括官付参事官付世帯統計室「国民生活基礎調査」、総務省統計局「人口推計」より算出

3.ローン返済

晩婚化、晩産化が進んだことで、60歳を過ぎても住宅ローンや子どもの教育ローンなどの返済を抱えている方も少なくありません。

自分の老後に必要なお金をシミュレーションしてみよう

老後のリスクを改めて知り、「ますます老後が不安になってきた……」と思われる方もいらっしゃるかもしれません。しかし、備えるべき理由さえ分かっていれば、あとはそれに向けて対策を練ることができます。実際に、「自分の老後はいくら必要なのか」をシミュレーションし、老後に向けて準備をしていきましょう。

ここからは、佐藤さん(仮名)ご夫婦の事例を元にシミュレーションをしてみたいと思います。計算式にご自身の金額を当てはめればご自身の老後資金も試算できるようになっていますのでぜひご活用ください。

※今回のシミュレーションでは1家庭2人あたりの生活費を出していますが、それぞれの値を1人分に変換し計算すれば、1人当たりの生活費も計算できます。

<佐藤さんご夫婦のケース>

- 夫婦2人(夫は会社員、妻は専業主婦)の世帯(子ども1人)

- 毎月の消費支出:29万円

- 夫婦の年金受取額(年額):270万円

└年金受給見込み年額(夫):195万円(65歳〜)

└年金受給見込み年額(妻):75万円(65歳〜)

【シミュレーションのステップ】

(1)老後の生活費を試算

(2)年金手取り額を確認

(3)老後に必要な資金を割り出す

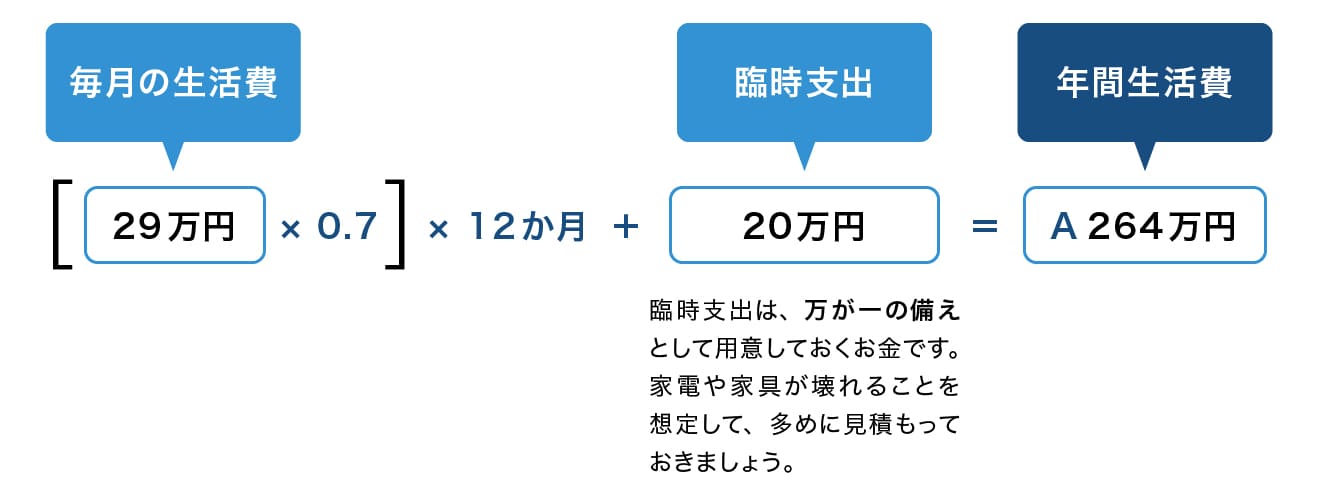

(1)老後の年間生活費を試算

老後の生活費はご家庭ごとに収支が違うため、ご自身の現役時代の家計をベースに計算していきます。下の表を参考に、定年後にかかる「年間の生活費(A)」を算出してみましょう。

※今回の佐藤さんのケースでは、臨時支出を20万円に設定しています。

表の「0.7」という数字が気になった方も多いでしょう。これは、現役時代の暮らしから「3割のダウンサイジングを目標としましょう」ということを表しています。

定年後は現役時代にかかっていた仕事用のスーツ購入費、クリーニング代、ランチ代などがなくなるため、その分自然と出費を減らせるとされています。

また、人それぞれではありますが、他にも定年後に不要となる支出として以下のものも挙げられます。

<定年後不要となるその他の支出>

会社関係の交際費

住宅ローン

子どもの教育費

厚生年金保険料

国民年金保険料

生命保険料 など

もし、定年後も住宅ローンや子どもの教育費がかかるという方は、後述のイベント資金に「定年後の残額見込み額」を加算するようにしましょう。毎月の生活費に入れてしまうと一生涯払い続ける計算になってしまうので要注意です。

(2)年金手取り額を確認

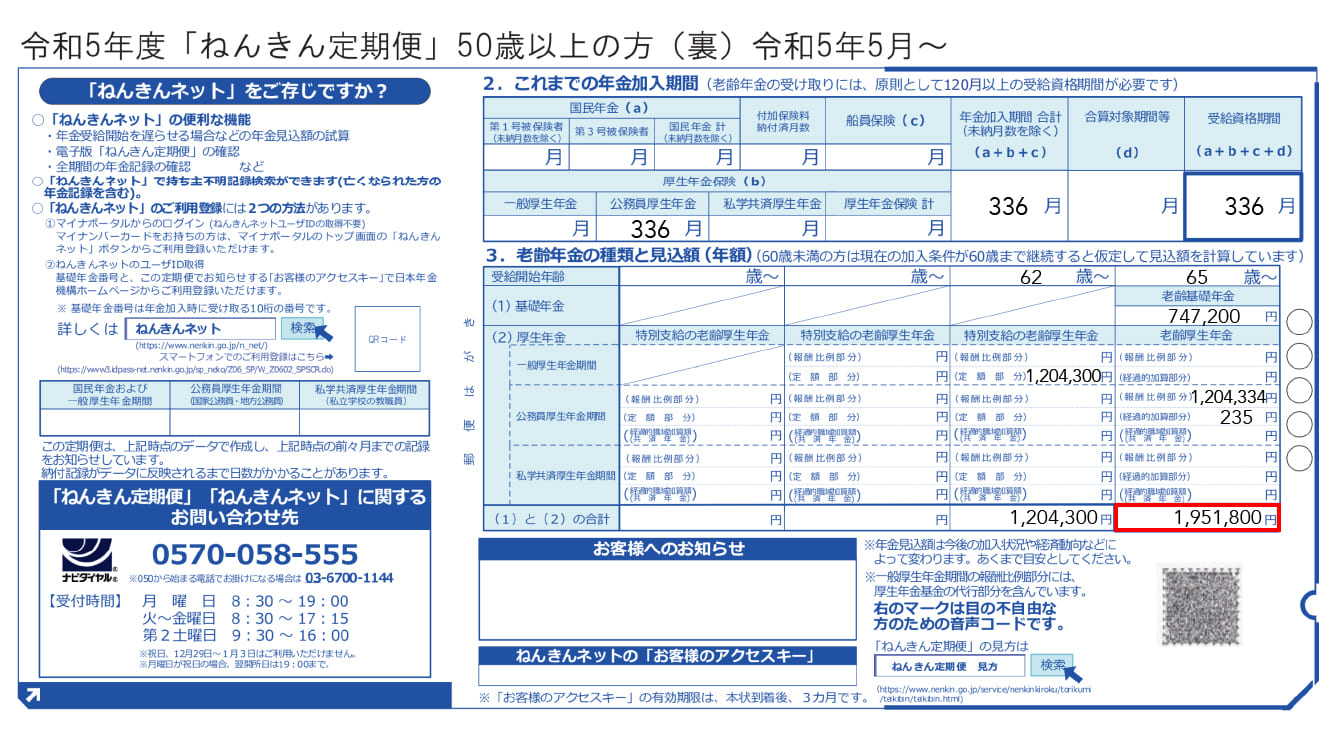

老後の資金を出すために、この機会に将来何歳からいくら年金を受け取れるのかを調べておきましょう。年金の見込み額は日本年金機構から届くねんきん定期便やねんきんネットから簡単に確認することができます。

この表の場合、65歳から年金見込み額となる195万1,800円(シミュレーションでは四捨五入し195万円にて計算)を受け取れることがわかります。しかし実際は、ここから約1割程度、住民税と所得税として引かれるため、0.9をかけて年金手取り額を算出しましょう。

佐藤さんのケースの場合、2人合わせた「年金手取り額(B)」は(195万円(夫)+75万円(妻))×0.9=243万円となります。

◆詳しい「ねんきん定期便」の見方を知りたい!という方はこの記事をご覧ください。

記事内では50歳未満の方に送られる「ねんきん定期便」ハガキを用いてご紹介していますが、50歳以上の方にもぜひ知っておいてもらいたい内容になっています!

ねんきん定期便の見方を専門家が解説! 若いうちに老後のお金をシミュレーションしておこう

(3)老後に必要な資金を割り出す

「定年後の年間生活費(A)」と「年金手取り額(B)」が手元に用意できたら、「老後の必要資金」をシミュレーションする準備は整いました。

下表のそれぞれの箇所に算出した金額を当てはめていくと、「生活費の不足額(C)」が算出できます。あとは、「生活費の不足額(C)」をもとに、定年後の必要総額を計算すればシミュレーションは完了です。

※医療・介護費について、1人当たりの場合は男性770万円、女性は795万円ほど見積もっておくと良いでしょう。

<イベント資金についての補足>

イベント資金は以下を参考に考えてみましょう。

・住宅のリフォーム……水回り工事や外壁塗装など、リフォームが必要になるケースは多いもの。但しこだわりすぎるとお金も跳ね上がるので要注意。自治体によってはリフォーム補助金(バリアフリー、断熱等)制度を実施しているので、上手に利用しましょう

・子ども/孫資金……自分の老後資金をキープしたうえでの援助を

・海外/国内旅行……ツアーだけでなく、自分で旅をプランニングするなどの工夫を凝らし節約を楽しむ方法も。ポイントやマイルも活用しましょう

・マイカー……買い替えが必要なら、中古車の購入やカーシェアも視野に

今回の佐藤さんの事例では、

・家のリフォームが必要になりそう:200万円

・マイカーの買い替えも必要になりそう(2台分):270万円

・国内/海外旅行に出かけたい:100万円

・孫ができたらお祝い金等を出してあげたい:100万円

と仮定して、イベント資金を670万円としました。

老後の必要資金、不足分に備える方法は?

老後の必要資金、計算してみていかがでしたでしょうか。「思っていた以上に老後にお金がかかる」と感じた方や、「今のまま備えていけば身構えなくて良さそう」と安心した方それぞれいらっしゃると思います。

最後に「老後の費用」を、将来に向け用意していく・不足金額を補っていくためのポイントを3つ紹介します。

1.出来る限り長く働いて収入を増やす

定年後も仕事を持ち、収入を得ることは生き甲斐にもつながります。また、年金の受給開始時期を65歳から70歳に遅らせた場合は42%、75歳まで遅らせた場合は最大84%も年金額が増加します。

2.支出を減らす

会社員は55歳の役職定年、60歳の定年で確実に所得が減っていきます。50歳を過ぎたころから徐々に家計を見直し、生活費をダウンサイジングして、少しでも貯蓄に回すようにしましょう。

◆生活費をダウンサイジングするコツ

・交際費……気が向かない同窓会・飲み会は行かない

・趣味・生きがいの費用……自治体の施設や講座を利用する。新しい趣味を始めても、すぐに高額な道具を買い揃えない

・白物家電の買い替え……家電の寿命等により買い替えをしなければいけなくなった場合は、新品アウトレットがおすすめ。型落ちモデルでも、新作と機能面で劣ることはほとんどないので賢く活用を

・国民年金保険……第1号被保険者で60歳未満(60歳以降の任意加入者も対象)の方は、国民年金保険料を2年分前納すると2年間で15,000円程度の割引に

(会社員や公務員などの第2号被保険者である夫(妻)が退職し配偶者が第3号被保険者から第1号被保険者に種別が変わった場合など)

3.投資や積立でお金を増やす

収入を増やし、支出を減らして捻出したお金で、個人年金保険、NISA(つみたて投資枠)、iDeCoなど積み立て型の資産運用を活用して増やすようにしましょう。

| 資産運用の種類 | 特徴・ポイント |

|---|---|

| 個人年金保険 | ・一定期間保険料を払い込み、受給期間になると一定期間または終身にわたり、年金として受け取れる保険 ・あらかじめいくら払い込むか、何歳からいくら給付されるかが分かるため、確実に貯めたい&受け取りたい人におすすめ(支払い方法は一括払いや全期前納払いができる商品も。貯蓄額等の状況を踏まえ、選択すると良い) ・払込期間=10年以上等の条件が当てはまれば、年末調整時に、所得税から最大40,000円、住民税から最大28,000円の生命保険料控除の対象に |

| NISA(つみたて投資枠) | ・資産形成に適した投資信託で、少額から長期・積立・分散投資ができる制度 ・運用利益が出たら非課税で受け取れる ・運用次第で元本割れの可能性もあるが、大きく増やせることも |

| iDeCo (個人型確定拠出年金) |

・毎月掛金を積み立てて運用し、老後に受け取る私的年金の制度 ・積立金額が全額所得控除される点が大きなメリット |

ちょっと不安な将来も計画的に準備をしておけば、より前向きな気持ちで老後の生活を迎えることができます。シミュレーションをしてみる、老後に備える資産運用について少し調べてみるなど、小さな一歩だけでも未来は変わっていくもの。ぜひ積極的に、老後に向けた備えを始めてみてはいかがでしょうか。