子どもも少しずつ手がかからなくなり、「老後」の二文字が近づいてきた気がします。老後が楽しみな反面、いまは住宅ローンの返済や教育費など支出も多く、本当にあと20年で老後のお金がちゃんと貯められるのか不安で……。どうすればよいのか教えて!

【登場人物】

【教えてくれた人】ゆりもとひろみさん

出産を機にマネープランの必要性を痛感し、FP(ファイナンシャル・プランナー)の道へ。子育てをしながら、開業以来1,000件以上のFP相談を受ける。資産運用・家計管理・住宅購入・保険見直しなど幅広いマネー相談に精通し、働くママとして奮闘する経験を生かした、親身なアドバイスが好評。株式会社FPフローリスト代表取締役。CFP®、1級ファイナンシャル・プランニング技能士。

【話を聞く人】岡野 祐輔さん

中学3年生と小学校6年生の子どもがいる43歳の会社員。子どもの学費や塾、習い事の教育費、住宅ローンの返済など支出も多く、老後に向けた資産形成について焦りと関心が同居している。

いよいよ「老後」が見えてきたけど…40代のマネー事情

ということで今回は、開業以来1,000件以上のFP相談を受け、資産運用・家計管理・住宅購入・保険見直しなど幅広いマネー相談に精通している、ファイナンシャルプランナーのゆりもとひろみ先生にお話を聞きました。

「老後2,000万円問題」が話題になったこともあり、老後資金のことが気になっています。実際のところ、わたしと同年代(40代)のお金のお悩みって、どういうものが多いんでしょう?

晩婚化の傾向が進んでいることもあり、やはりお子さまの教育費や、住宅ローンに関する相談は増えています。また意外と多いのは、収入に余裕がある40代のご夫婦が幼いお子さまの習い事にお金をかけ過ぎてしまい、ご自身の将来の準備がおろそかになっているケースです。また、20~30代と違う点としては、親御さんの介護資金について考えはじめる方も40代になると増えてきます。

確かに、うちも子どもの学費や教育費、住宅ローンを支払い続けていかなきゃならないなかで、老後資金はどうすればいいのか、悩んでいます(涙)

岡野さんと同じように、40代で老後の心配をしている方は、収入もそれなりにあるけれど支出も多く、さらに仕事や生活に追われていくうちに時間が経っていく……というケースが一般的かもしれません。

その通りです。若いころに比べて収入は増えていますが、支出も増えているので、貯金のペースは落ちています……。今は定期預金の金利も驚くほど低いですし、このまま貯金をしているだけでは間に合わない気がしてるんです。

大丈夫ですよ。岡野さんのように危機意識を持ち、自分で何ができるかを40代のうちから考えて行動していくことが、老後にプラスになることは間違いありません。そこでFPとして提案したいのが、無理のない金額で自動的に積み立てられて、定期預金以外の資産形成の方法を、1つでも取り入れてみることです。さらに、それが節税にもつながれば、とてもいいですよね。

なるほど。定期預金以外の方法を取り入れることで、今よりお金を増やしたり、節税できたりするかもしれないということですね!

資産形成の代表的な方法としては、「投資信託の積立投資」「個人型確定拠出年金(iDeCo)」「個人年金保険への加入」などがあります。商品によっては、手間をかけずに続けられ、節税効果も得られるでしょう。

無理のない金額で、手間をかけずにできるなら、資産形成に関する知識がなくても続けやすそうなイメージですね。

それぞれ税制優遇の度合いや、出金のタイミングなどに違いがありますが、NISAを活用した「投資信託の積立投資」や「iDeCo(個人型確定拠出年金)」「個人年金保険への加入」などは、気軽にはじめられる資産形成の第一歩としておすすめですよ。

資産形成の方法にも、いろいろあるんですね。老後のために40代から資産形成をはじめるのであれば、何から始めるといいですか?

個々のニーズによって違いますが、今回の場合は「自分の老後資金を貯める」という目的がハッキリしているので、自分でつくる年金であるiDeCoか個人年金保険を検討することから始めるのがいいと思います。ただし、iDeCoは60歳まで引き出せないという点をデメリットと考える方もいます。

蓄えたお金を使うのは定年後のつもりですが、もしも妻や両親、子どもに万が一のことがあって、急にまとまったお金が必要になった場合を考えると、iDeCoは少しハードルが高いかもしれません。

であれば、個人年金保険を検討してみてはどうでしょうか。

個人年金保険という選択肢。個人年金保険の比較・検討は、何をチェックすれば良い?

そうですね。では、個人年金保険について詳しく教えていただけますか?

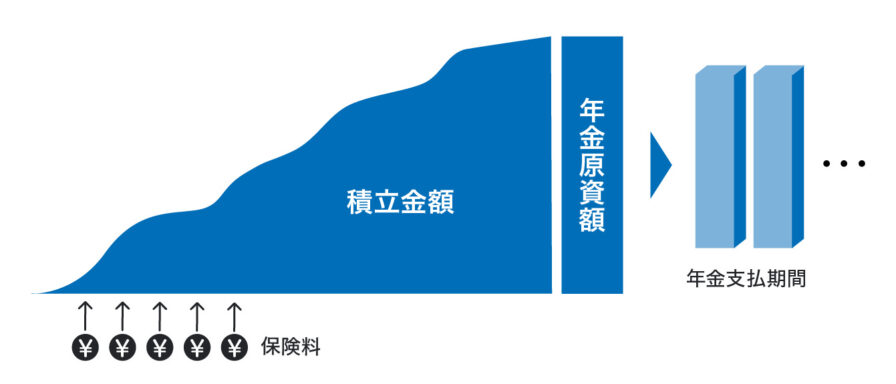

個人年金保険は、契約時に「65歳まで○○円を積み立てる」などゴールを決めて、その年齢に達すると一定期間、もしくは一生涯に渡って年金が受け取れる、貯蓄性の高い保険商品です。ゴールから逆算して、月々の掛金を調整できますし、ご自身で運用プランを考えるNISAやiDeCoと違って、運用は保険会社がしてくれますから、手間もかかりません。

個人年金保険が積み立てられていく仕組み

仕事や家庭のことで忙しい40代にはありがたい仕組みですね!

たとえ月々の掛金は少額でも、天引きされれば自動的にそのお金が運用されていくので、忙しい40代の方がお金を貯める・増やす方法としては効果が高いと思います。ゴールが明確に決まっていますから、「●歳になったら積み立てているお金が使えるようになるんだ」という楽しみもありますよね。

その他にも、40代から個人年金保険をはじめるメリットや、おすすめのポイントがあれば知りたいです。

個人年金保険は、その年に支払った保険料の額に応じ、生命保険料控除を受けられます。さらに、一定の条件を満たした個人年金保険の場合は、個人年金保険料控除が利用できます。40代の場合、20~30代と比べて所得が増えた分、所得税率も上がっているケースが多いと想定されるので、節税効果というメリットは、20~30代に始めるより大きいのではないでしょうか。

積み立てていく期間の控除額を累計すると、大きな金額になりそうですしね。でも、ゆりもと先生の今のお話だと、個人年金保険料控除が受けられる商品と、受けられない商品があるということでしょうか?

個人年金保険料控除を利用するには、「個人年金保険料税制適格特約」という特約を付加する必要があり、そのためには、保険料の払い込み期間が10年以上、年金受給開始年齢が60歳以上、年金支払期間は10年以上などの条件も決められています。

うーん。せっかくなら個人年金保険料控除の対象になるものを選びたいですが、素人だと確認が難しいかも……。

基本的には、保険プランをよく見て、「税制適格あり」と記載があればOKですよ。個人年金保険という名前であっても、税制適格特約がついていないものは、一般の生命保険料控除対象であることを理解してご検討ください。

税制適格特約については、注意しておきたいと思います。先ほどおっしゃっていた「円建て」「外貨建て」のように、個人年金保険にはいろいろな種類があるみたいですね。どのような点をチェックポイントとして比較するのがいいでしょうか?

まず、運用方法の違いとして、保険料を日本円で運用する「円建て」と、海外通貨で運用する「外貨建て」という種類があります。どちらも、元本割れをしないためには、保険料を最低何年は払い込まなければいけないのかチェックしてください。また、円建ての場合は配当がつくかどうか、外貨建ての場合は為替リスクや中途解約時の条件についてもしっかり説明を受けて、自分なりに納得や理解をしてから加入するのがいいでしょう。

保険料の払い込み期間は、40代からはじめるとしても、やはり10~20年は見ておかないと、元本割れのリスクが高くなるでしょうか?

そうですね。商品によって違いはありますが、最低でも10年は払い込まないと、元本割れになってしまうものがほとんどだと思います。できる限り満期まで続ける前提で入ることが重要です。また、月々の保険料を、65歳などの設定年齢まで本当に払い続けていけるのかも考える必要があります。途中で掛金が下げられる個人年金保険もあるので、調べてみてもいいでしょう。

最初に自分でゴールや月々の掛金を決めるときに、生活費とのバランスや、掛金の融通が利くかどうかもチェックしたいところですね。

あとは、何パーセントくらいの返戻率が想定されているのか、個人年金保険料控除で税金がどのくらい節約できるのかなども把握しておくと、比較・検討しやすいですし、モチベーションにもつながると思います。

なるほど。40代なら、円建てと外貨建ては、どちらが効率的に積み立てできそうですか?

近年は日本円の利率が相対的に低いことから、外貨建てが人気です。外貨建ては為替の影響を受けて価格が変動しますが、平準払で長期間の運用をすることで、価格の急騰や急落の影響を和らげられますし、個人年金保険料控除を受けられる可能性もあるので、おすすめです。

うちも外貨建ての平準払いがよさそうだけど……外貨って自分の生活とは遠い存在ですし、為替にはリスクがあると聞くので、なんとなく怖いイメージがあるんですよね……。

岡野さんのように外貨に苦手意識があって、外貨建ての運用を躊躇される方も多いです。ただ、長期トレンドとしては、少子高齢化による人口減少などの要因で日本の国際競争力が落ちていく場合は、円安が進むということも考えられます。もし将来的に円安ドル高が進めば、食料や生活必需品の大半を輸入に頼っている日本では、円資産の実質購買力が目減りするというリスクがあり得ます。

えっ!運用や投資によってお金が減るリスクは知っていましたが、何もしていないのに、勝手に自分の資産が実質的には目減りしてしまうリスクもあるなんて……。

言い換えれば、外貨を持つことで、自分の資産を守ったり増やしたりできる可能性があるということですね。円安のリスクに対する備えの第一歩として、気軽に外貨の資産を持ちながら運用していけるのが、外貨建ての個人年金保険です。

いきなり自分で日本円を外貨に替えて運用するのはハードルが高いですが、自動引き落としで保険会社の方に運用してもらえるなら、安心感もありますね。

「保険」という商品形態も、日本人にはなじみがあって受け入れやすいですよね。老後資金作りに加え、外貨の世界を体験してみるという意味合いでも、まずは気軽に月々1万円くらいの外貨建ての個人年金保険に入ってみるのはいかがでしょうか?

アドバイスをありがとうございました。今日は40代から資金作りをはじめても遅くないということがわかって本当によかったです。

「老後が不安だ……」と悩みながらずっと生きていくのはもったいないことです。安心を得るために目標を立て、それを叶えるために資産形成の方法を知って、前向きに人生を切り開いていけるよう応援しています。

※本内容は、2024年1月現在のものであり、将来にわたって内容を保証するものではありません。