少し怖いイメージを持たれる方も多いローン。しかしローンは車や住宅など大きな買い物のときには欠かせない存在なのです。

そこでこの機会に、ローンについてまとめて学んでみてはいかがでしょうか? 本記事では、ローンの種類や選び方、上手な使い方について、ファイナンシャルプランナーの八木陽子さんに聞きました。

利息や担保って? まず知っておきたい「ローン」のキホン

――そもそも「ローン」ってどんなものなのでしょうか。

ローンとは一般的に「銀行などの金融機関からお金を借り、少しずつ返済していく」仕組みの商品のことを指します。特徴は一括ではなく分割で返済すること、そして比較的大きな金額を長期的に借りることです。

似た仕組みのものにクレジットカードがあります。どちらも「後から支払う、分割払いの場合、手数料がかかる(ローンであれば利息がかかる)」という点は共通ですが、ローンは借入可能金額と返済期間が違います。たとえば最近では、スーパーマーケットやコンビニで数百円といった少額の買い物にも気軽にクレジットカードを使う方が増えましたよね。

このように日常的な買い物に利用できるクレジットカードは、ローンと比べ利用限度額が低い傾向にありますし、支払いは翌月か翌々月に一括または分割と返済期間も比較的短いため、高額な利息や担保を必要とせず、ローンとは呼ばれません。

――何だか難しそうですが、いまお話に出た「利息」についても教えてほしいです。

これもローンの特徴ですね。「利息」はお金を借りたことに対する対価として支払うお金です。利息は金利※によって左右され、主に「固定金利」と「変動金利」の2つがあります。前者はお金を借りるときの利率で金利が固定されるもので、後者はそのときの経済状況に応じて定期的に金利が見直されるものです。

※借りた金額に対してどれくらい利息が発生するかを割合で表したもの

――それでは「担保」はどういったものでしょうか?

担保とは、借り手が万が一お金を返せなくなったときのために設定するものです。ローンには「有担保ローン」と「無担保ローン」があり、担保の有無によって借り入れできる金額や金利が変わります。住宅ローンなどは借入金額が大きく、返済期間も長いことが多いので、担保をつけることで金利を低く抑えるケースもよくあります。

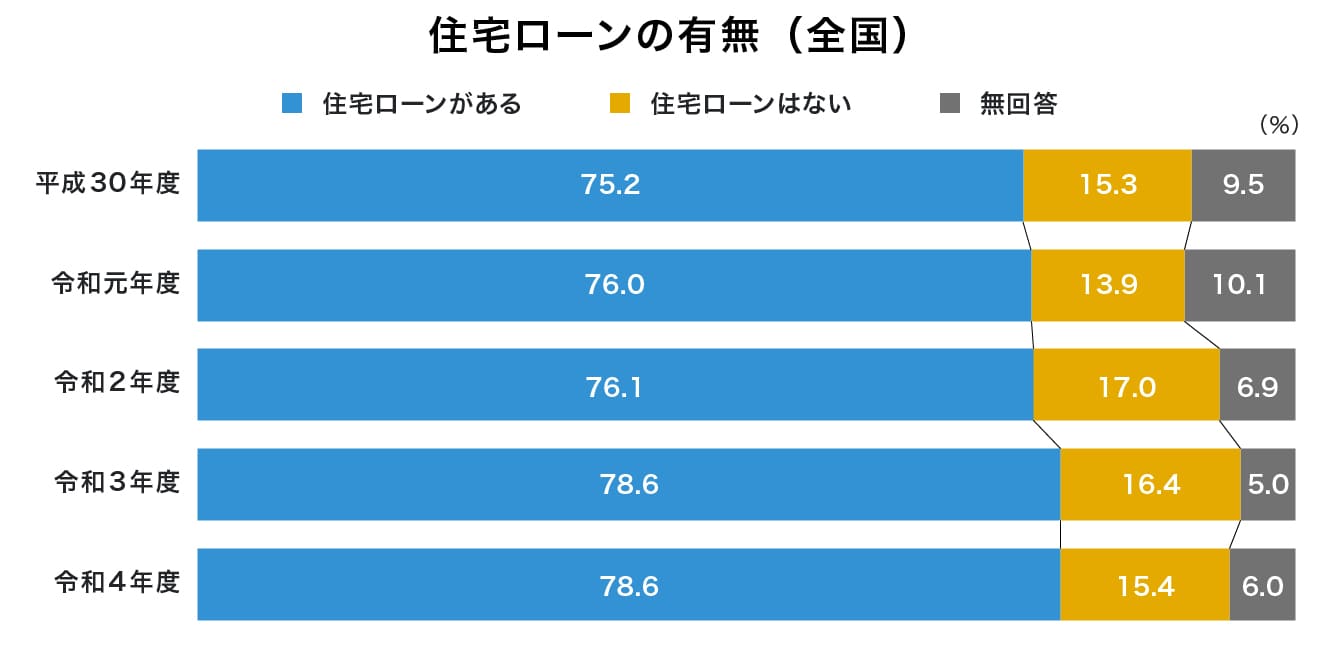

――やっぱり住宅を買うときにはローンを組む人が多いのでしょうか?

そうですね。「住宅資金」は、「教育資金」「老後資金」と共に「人生3大資金」の1つとされていて、多くの方がローンを利用する可能性が高いのではないでしょうか。特に近年は住宅価格の高騰もあり、注文住宅取得世帯において住宅購入時に住宅ローンを利用した方は8割に迫っているというデータ(下図)もあります。

参考:国土交通省 住宅局「令和4年度 住宅市場 動向調査報告書」

ほかにも自動車の購入や子どもの教育資金など、ライフステージによって様々な資金が必要となります。それらを支えるために、様々な用途に対応したローンが数多くあることを考えると、ほとんどの人が人生のうちで一度は何らかのローンを組むのではないかと思います。

用途が決まっているローン、自由に使えるローン

――家を購入するときは住宅ローン、車を購入するときはマイカーローンというのはなんとなくわかりますが、ローンって他にはどんなものがあるのでしょうか?

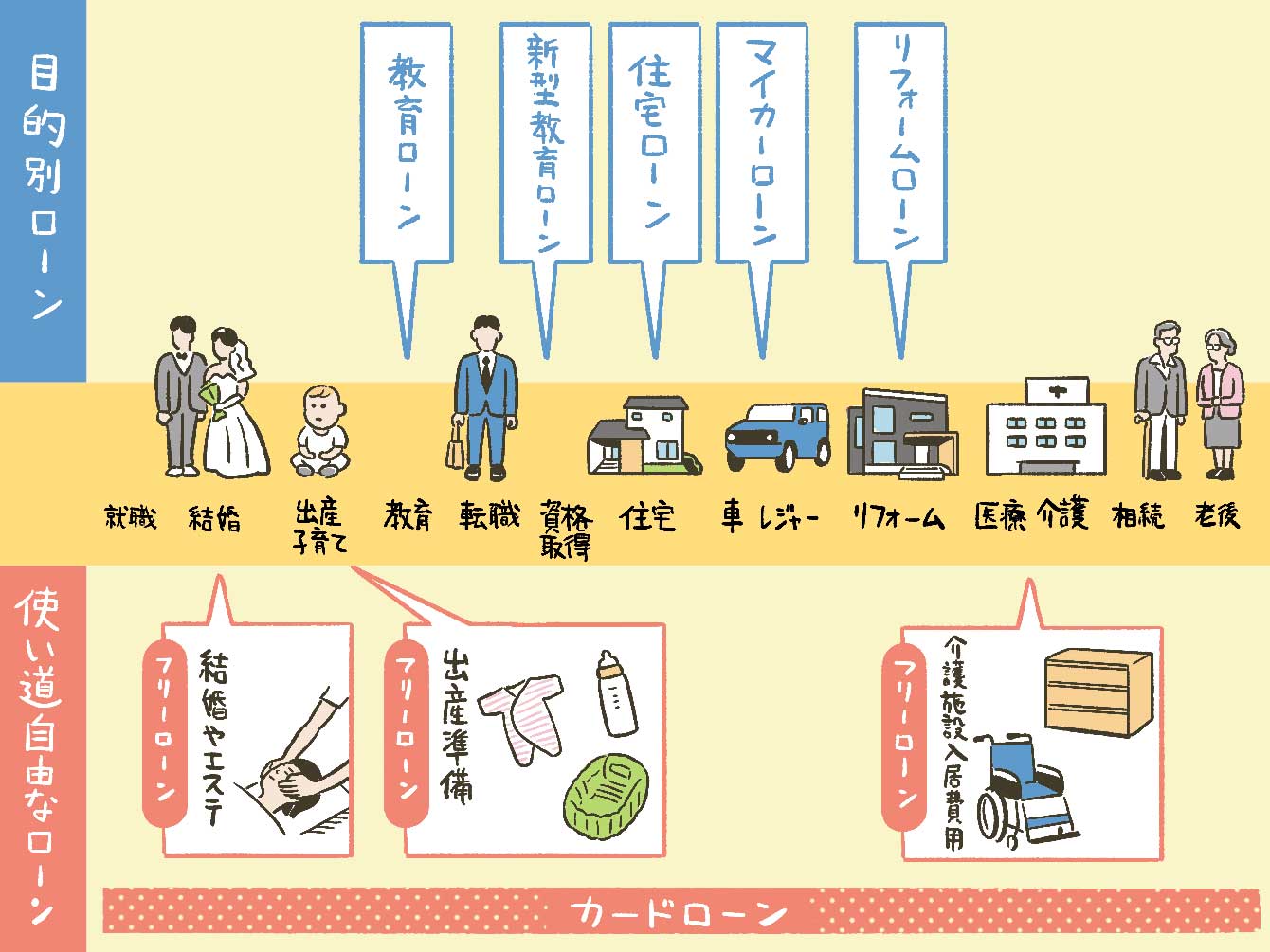

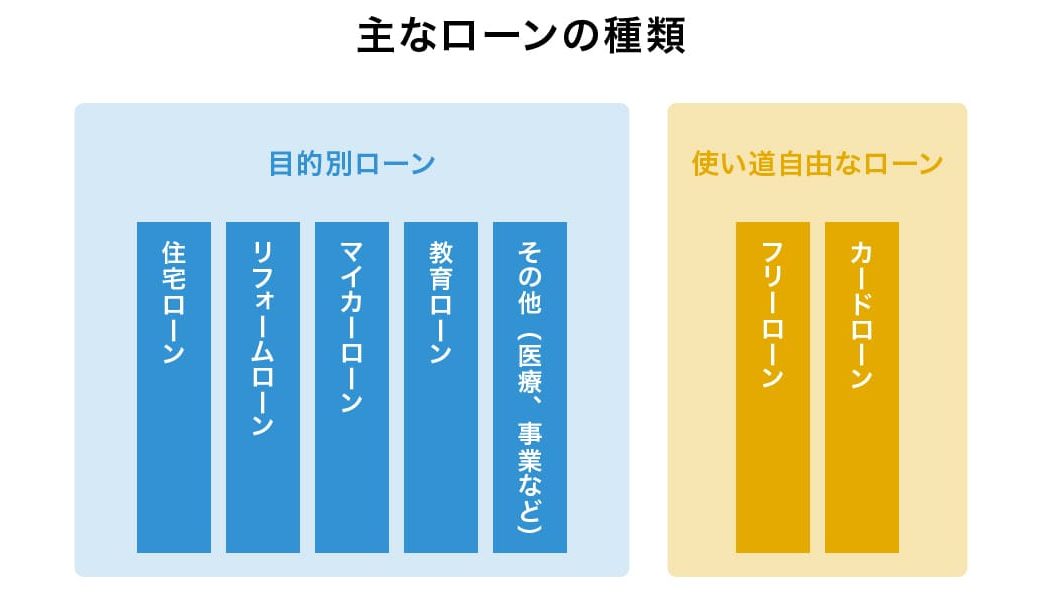

ローンは大きく、「目的別ローン」と「使い道自由なローン」の2つに分けて考えるとわかりやすいでしょう。

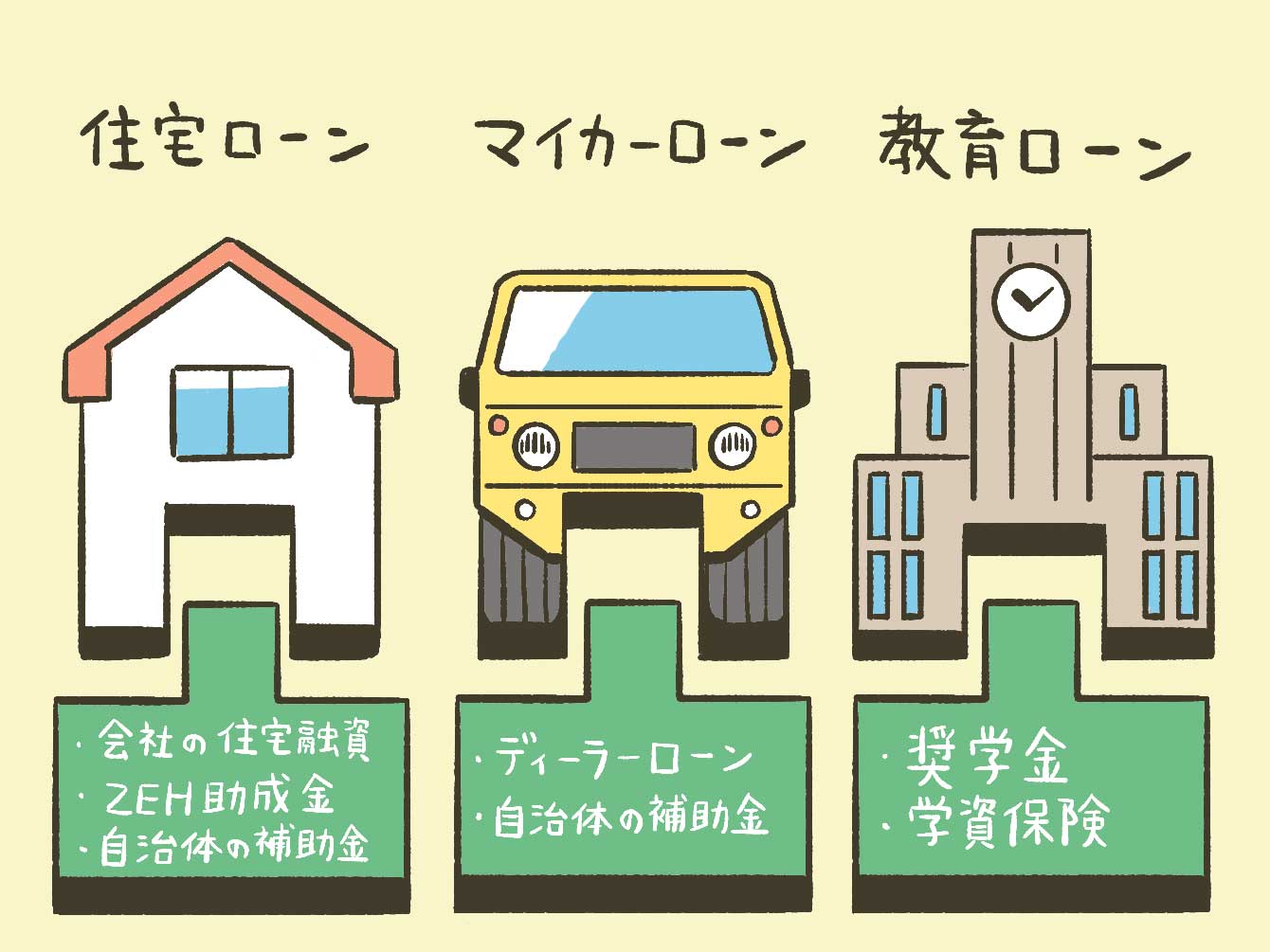

この図のように、住宅ローンや教育ローン、マイカーローンなど目的に合った貸し出し方をするのは「目的別ローン」と呼ばれるもので、お金の使途はある程度限定されています。

代表的な目的別ローン

住宅ローン:住宅購入や建築を目的とした費用に利用できるローン。中古を含むマンションや一戸建て住宅の購入費、新築や建て替えの建築費が対象です。金融機関によっては自動車や不動産仲介手数料などの住まいに関する諸費用まで幅広く使えるところもあります。他の金融機関から借りていた住宅ローンを借り換えるために利用することも可能です。

原則、ローン利用者本人が居住目的で住宅を取得するものに限定され、ローン費用も高額となることから土地や建物を担保にしてお金を借りる「有担保ローン」が一般的。

▼詳しくはこちら

失敗も後悔もしたくない! マイホームの資金計画はこう立てよう

リフォームローン:住宅のリフォームに利用できるローン。住宅の増改築や修繕、設備・機器の購入費として利用できますが、住宅の購入に使うことはできません。

▼詳しくはこちら

戸建てのリフォームにかかる費用の目安は30年で690万円? 自己資金が足りないときはどうしたら…?

マイカーローン:自動車やバイクの購入を目的としたローン。新・中古車の購入以外にも車検費用やガレージ建設費用、運転免許の取得費用にも使える場合があります。

マイカーローンは銀行のほか、カーディーラーなどでも申し込むことができます。

▼詳しくはこちら

意外と知らない!?マイカーローンの選び方!

教育ローン:子どもの進学など教育関連の費用にあてるためのローン。塾や予備校といった入学前にかかる費用から、在学中の授業料や教材費、家賃や仕送り等の生活費まで幅広くカバーされています。

※金融機関により利用範囲は異なります。

教育ローンには銀行などの金融機関等から提供されている民間ローンのほか、日本政策金融公庫から提供されている「国の教育ローン」もあり、世帯年収など家庭の状況に応じた優遇制度が用意されています。

▼詳しくはこちら

4年間でかかる大学の学費と生活費、お金の調達方法を丸ごと解説

これらのローンは、目的に応じたほかの制度やサービスを併用することで、ローンの借入額を減らすこともできます。

たとえば住宅ローンと組み合わせるなら、お勤めの会社の福利厚生による住宅融資や、ZEH(Net Zero Energy House=ネット・ゼロ・エネルギー・ハウス)助成金などが候補になります。自治体によっては建築資材に応じた補助金が出たり、エコカーに対する補助金があったりすることも。一般的に、公的制度のほうが金利や手数料が安く抑えられているので、優先的に活用するといいでしょう。ただし申請時期や貸出条件が限られることも多いので、お住まいの地域の施策をよく調べてみてください。

これに対して、「使い道が自由」なのがフリーローンやカードローンといったローンです。目的別ローンと比べると金利が高いため、使い道がはっきり決まっている方や、金利を低く抑えたい方には、目的別ローンをおすすめしています。

代表的な使い道自由なローン

フリーローン:引っ越し代や海外旅行費、結婚費など利用目的に制限がないローン。審査を経て必要なお金を一度にまとめて借り、追加で借り入れる際は再審査が必要です。目的別ローンに比べて金利は高めですが、カードローンより低めの金利に設定されている傾向にあります。

※個人向けのフリーローンでは事業資金には利用できません。

カードローン:フリーローンと同じく利用目的を問わないローン。審査を経た利用開始後は銀行やコンビニのATMなどで簡単に借入・返済ができ、利用限度額の範囲内なら何度でも借り入れすることができます。カードローンには申し込みから即日で審査が完了するものもあり、急に現金が必要になるなど突発的な出費が発生したときにも使いやすい仕組みです。

※個人向けのカードローンでは事業資金には利用できません。

▼詳しくはこちら

カードローンは本当に危険!? 借り入れ後の付き合い方をお金の専門家が解説

情報を集めて、計画的に使えば怖くない!

――ところで、ローンはどこで借りればいいでしょうか?

まずは金利負担等を考慮し、銀行のローンを検討するのがおすすめです。「A銀行の審査に落ちたとしてもB銀行ならOK」ということもあるので、即座にあきらめないこと。インターネットでも各行のローンのシミュレーションができるので、積極的に情報収集してみてくださいね。

――最後にローン商品の選び方や借り方のポイントがあれば教えてください。

金利に気を取られてしまう方が多いのですが、商品によって異なる、事務(取扱)手数料や繰上返済手数料、変更手数料(金利の種類や条件変更)といった諸手数料もしっかり見ておきたい点です。あとはローンのカバー範囲や住宅ローンに付帯する「団体信用生命保険」など、付随するサービスもきちんと確認しておきましょう。

▼団体信用生命保険についてはこちら

Q. 団体信用生命保険(団信)の特徴とは?【シュナ室長のまるわかり研究室#03】

また「すでにマイカーローンを借りていて、追加で住宅ローンを組む」など、借入総額が増えると、毎月の返済負担も比例して大きくなります。自分の人生で大事にしたいもの、お金をかけたいものは何かといった人生のライフプランや、現実的に返済できる額はどの程度か、などの視点からよく考えて、適切な借入額を設定するようにしましょう。

将来のことも見据えて計画的に活用すれば、ローンは怖いものではありません。もし「キャッシュかつ一括払いで」と言われたらあきらめなければならない夢も叶えられることが、ローンの最大のメリットですので、ローンの特徴や使い方を理解して上手に付き合っていきましょうね。