初めての出産や育児は未知なことばかりで戸惑うもの。さらに、避けては通れないのが、育児にかかるお金のこと。

子どもを育てて行く上でお金はどのくらいかかるの? 大学まで行くなら教育費はいくら必要? 無理せず準備するコツをファイナンシャルプランナーのゆりもとひろみさんに伺いました。

子育て中、どの時期にどんなお金がかかる?

――子どもを育てるためには、すごくお金がかかると言われています。具体的にはどんなことにお金を使うのでしょうか?

育児でかかるお金は、「子育て費」「教育費」に分けられます。お子さんが生まれてすぐの子育て費はおむつ代、ミルク代、衣服代などで、生活費プラス1~2万円くらいと考えておけばいいでしょう。医療費もかかりますが、多くの自治体では無料、もしくは補助が出ます。

小学校高学年、中学生くらいになると食費が増えてくるかもしれませんが、一般的に家計プラス5万円くらいで収まると思います。

――えっ、意外です……! 子どもが生まれたらどんどんお金が出て行くと思っていましたが、そうでもないんですね。

そうなんです。一方で、年齢が上がるにつれ、教育費がかかるようになります。この教育費は、保育園の保育費、幼稚園、学校などの授業料を指す「学校教育費」、習い事や部活動などの「学校外活動費」に分けられます。

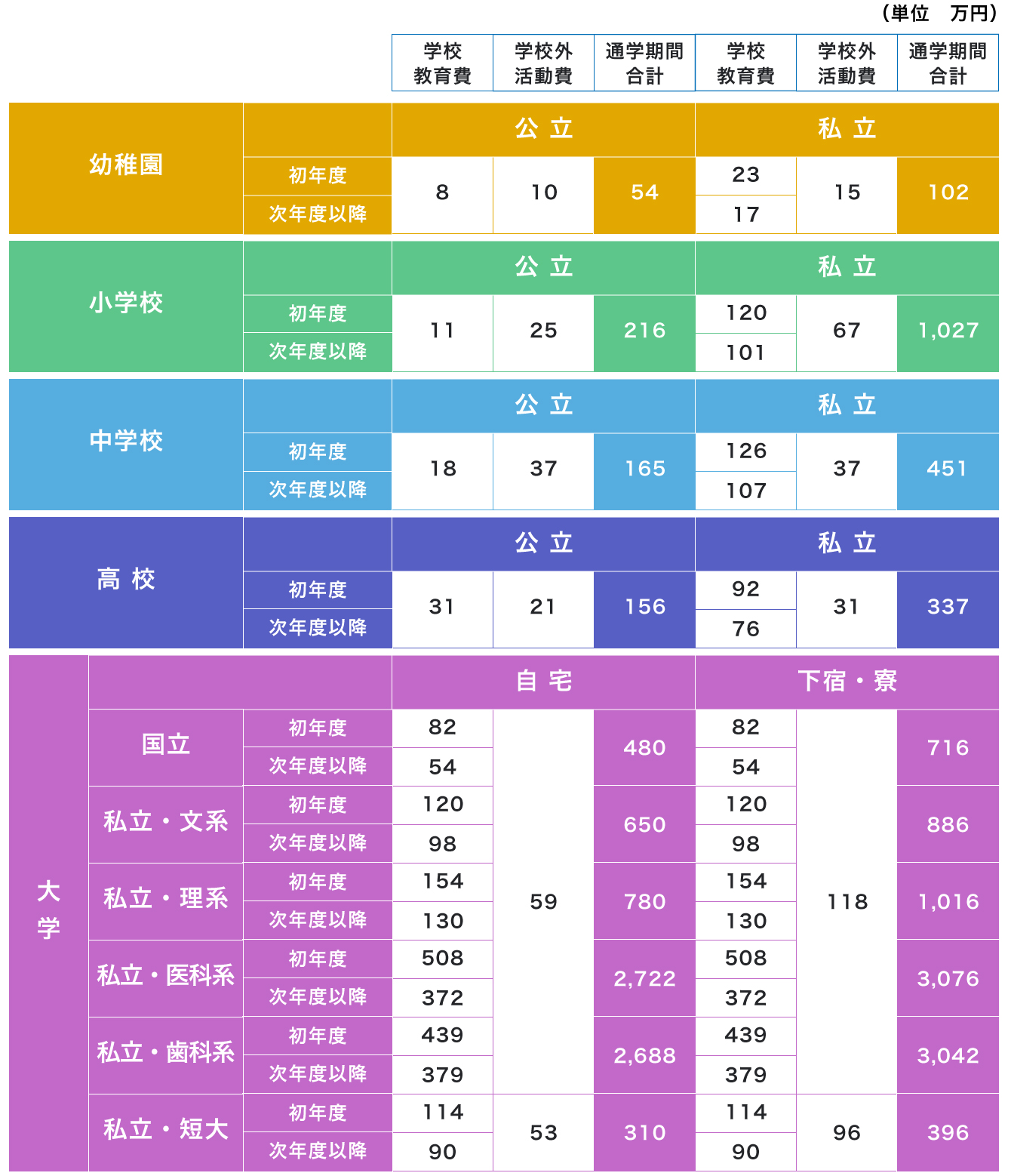

ここで、幼稚園から大学までにかかる学校教育費と学校外活動費を見てみましょう。

◼️幼稚園から大学までにかかる教育費

参考:文部科学省「令和3年度 子供の学習費調査」

文部科学省「令和4年度 私立高等学校授業料等の調査結果について」

文部科学省「国立大学等の授業料その他の費用に関する省令」

文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金平均額調査結果」

日本学生支援機構「令和4年度学生生活調査結果 1-1表、1-3表」

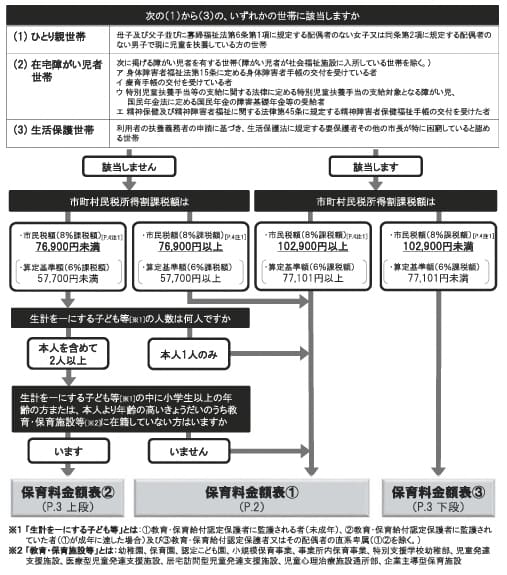

下の表は保育料がどれくらいかかるか確認できる、新潟市のフロー図ですが、小学校入学前は幼稚園や保育所の授業料の無償化も徐々に進んでいますし、年収に応じて利用料が決定するので、一般的には学校教育費はさほどかかりません。ベビースイミングや英語教材など、学校外活動費をかけるご家庭もあるかもしれませんが、さほど多くはないでしょう。

◼️新潟市の保育料フロー図

出典:新潟市HP(令和6年10月18日時点)

詳しい保育料金はこちらからチェック

「幼稚園から大学までにかかる教育費」に関する表を見るとわかるように、公立小学校に入った場合、義務教育なので授業料はかかりませんが、給食費、遠足代、教材費などの学校教育費は1年間で約11万円。また、お勉強系の習い事と運動やアート系の習い事を始めるお子さんも多くなりますが、習い事にかかる平均の金額を月々約1万4,000円とすると、6年間で100万円ぐらいになります※。

※参考:株式会社バンダイ「子どもの習い事に関する意識調査」

中学校に入ると、3年間でかかるお金は、高校受験のために塾通いされる方も増えるため、学校外活動費に関しては、3年間で110万円程度かかってくるイメージです。学校教育費も合わせると公立で165万円(学校教育費54万円、学校外教育費111万円)、私立の場合は451万円(学校教育費340万円、学校外教育費111万)かかります。

これは高校でも同様で、公立高校に進学すれば学校教育費自体は93万円で抑えられるものの、大学受験のための塾代が60万円程度かかってきます。私立高校に進学した場合は、学費だけで244万円かかる計算です。

――そこから大学に進学すると、学校教育費がグンと上がるわけですね。

国立大学でも4年間の授業料だけで244万円かかりますが、私立大の文系授業料は414万円、理系は544万円と言われています。さらに4年間の学校外教育費として、自宅通学の場合でプラス236万円、一人暮らしの場合で、プラス472万円かかりますので、 月約5~10万円かかるイメージですね。

第2子・第3子がいる場合、これが2倍3倍になってきます。そうなると、通常の家計から毎月捻出するのは難しいですよね。

――確かにそうですね。どうやって乗り切ればいいのでしょうか?

まず、小学生まではそんなに学校教育費がかからないので、習い事やレジャーにお金をたくさん使いがちなのですが、そこは家計の範囲内に収めて、早いうちからコツコツと教育資金を貯めておくことをおすすめします。

――貯め時はやはり、塾通いが本格化する小学生くらいまででしょうか?

そうですね。ただ、中学、高校と公立に進学されるなら、その期間もさほどお金がかかりません。つまり、公立の学校に通う間はまだまだ貯める余地があると考えられます。

▼詳しく知りたい方はこちら

4年間でかかる大学の学費と生活費、お金の調達方法を丸ごと解説

無理なく教育費を貯める方法って?

――では、いつまでにいくら教育費を貯めて行けばいいのでしょうか?

とにかく大学4年間でかかる費用の半分でもいいので、大学進学前までに貯めておきたいところです。

――もし私立文系を想定しているなら、最低でも300万円超ということですね。毎月の給料から、そんなに貯められるか、不安になってきました……。

300万円を大学進学前の18年で貯めようと思ったら、300万÷18年÷12ヶ月=月々約1万5,000円が必要です。ここで活用したいのが、お子さんに支給される児童手当です。2024年の10月から拡充され、支給世帯の所得制限が撤廃されたほか、第3子以降は高校生まで月々3万円が支給されることになりました。

| 3歳未満 | 3歳から高校生年代 | |

|---|---|---|

| 第1子・第2子 | 月額1万5,000円 | 月額1万円 |

| 第3子以降 | 月額3万円 | |

この受け取る児童手当をもとに毎月1万5,000円を18年間貯金していけば、大学でかかるお金の半分300万円を準備できます。1万5,000円が厳しいなら、月々1万円でも18年間で216万円程度貯金できます。

――国からもらえる児童手当をもとに5,000円だけ追加して貯めればいいんですね。そう考えると気が楽です!

ただ、児童手当は必ず教育費用の口座に振り分けて、積み立てていくことをおすすめします。児童手当を生活費用の口座に振り込んでしまうと、生活費と一緒に使ってしまって、全く残らないパターンも多いからです。

――それは気をつけないとですね……! 賢く積み立てる方法を教えて下さい。

いくつかありますが、賢く積み立てていくおすすめの方法は下記となります。順番に説明していきますね。

- 学資保険や養老保険

- NISAで投資信託

- 積立定期預金

●学資保険や養老保険……積み立てしながら貯蓄ができ、親の万が一の場合にも備えられる

メリット:元本割れのリスクが少ない。万が一の際の保障があり安心。解約すると中途解約=損することになり、手軽に解約できない分、しっかり貯められる

デメリット:利率が低い

――学資保険と養老保険の違いはなんでしょうか?

0歳から18年間積み立て、18歳で300万円を受け取る保険に加入し、契約者であるお父様が、お子さんが3歳のときに亡くなった場合の違いは以下の通りとなります。

学資保険

3~18歳までの保険料が免除になりますが、保険金300万円を受け取るのは、18歳になってからになります。

養老保険(死亡保障は500万円に設定した場合)

お父様が亡くなったときに500万円の死亡保険金を受け取れますが、満期保険金は受け取れません。

●NISAで投資信託……リスクもあるが、積み立てたお金が増える可能性も

メリット:増やせる可能性もある。10年以上投資期間があるなら、インフレ対策にもなる

デメリット:元本割れリスクもある。簡単に売却し、現金化できてしまう

――なぜNISAや投資信託がインフレ対策になるのですか?

インフレ時は、モノやサービスの価格が継続的に上がると同時に、お金の価値が下がることを意味します。インフレ時には、現金や貯金で資産を持っているとその価値が下がってしまうため、対策として、お金に働いてもらう必要があります。

その点、長期投資が可能となったNISAや投資信託はインフレに合わせて値上がりする傾向にあるため、インフレに強い資産といわれています。

――すでに老後資金のためにNISAを始めてしまったのですが、どうすればいいですか?

その場合、老後資金用と教育費用で投資信託の銘柄を分けて、区別するのがおすすめです。またご夫婦で、お父様のNISA口座は老後資金用、お母様のNISA口座は教育資金用と分けてもいいでしょう。

●積立定期貯金……元本割れリスクもなく、手軽に始められる

メリット:申し込み手続きが簡単。元本割れしない

デメリット:利息がほとんどつかない。簡単に引き出しできてしまう

――利息は微々たるものだと思いますが……。

とはいえ、生活費と口座を分けることで、着実にお金を貯めることができますし、それだけでも十分意義があると思いますよ。

――万が一に備えるなら保険、積極的に増やしたいならNISA、手軽に始めたいなら積立定期預金、という感じでしょうか?

予算の半分を保険で、残りをNISAの投資信託で運用される方もいらっしゃいます。自分に合った方法で準備していただければと思います。

――将来のためにも、月々の予算をもっと増やしたい場合はどうしたらいいでしょうか?

月々の積立金額が高すぎて途中で払えなくなり、解約したりすると、損をしてしまうこともあります。まずは児童手当の金額で始めて、余裕が出てきたら追加で増額することをオススメします。

どうしても準備できなかった場合は?

――無理なく着実に積み立てる大切さがわかりました。でも万が一、十分な教育資金が準備できなかったらどうすればいいでしょうか?

高校生ぐらいの段階で、学費の準備が不十分だと気づいたら、奨学金や教育ローンの利用を検討するという方法もあります。その旨をお子さんにも伝えて話し合うことで、親子で真剣に進路を考えるきっかけになるでしょう。浪人したり、留学したり、自宅から通えない大学に行くことになったり、予想外のケースになった場合も同様です。

――その手がありましたね……! できるだけ子どもの希望を叶えてあげたいですからね。

大学での学びや出会いはお子さんの将来の夢へと繋がるケースが多く、教育費は未来への投資になる可能性があります。まずはお子さんが小さいうちから計画的に、コツコツと資金を準備しておいていただきたいですね。

――計画的に準備することはもちろん、万が一資金が足りなかったときも手段があることがわかり、何とかなりそうな気がしてきました! ありがとうございます。