2024年8月に起きた史上空前の大暴落。比較的早く持ち直したものの、投資ブームに乗じて資産運用を始めた人はさぞ慌てたのではないでしょうか。

そこで今回は、大暴落が起きた原因や、今後起きたときの対処法をファイナンシャル・プランナーの望月貴美香さんに教えていただきます。もうこれで恐るるに足らず!

2024年8月にいったい何が起こった?

――2024年1月からスタートした新NISA「少額投資非課税制度」で投資を始めたビギナーです。今年前半は高値で推移していた株価がいきなり8月に大暴落をして目が点になってしまいました。

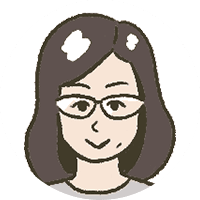

そうですね。新NISAのタイミングで投資をスタートした方は、初めて経験する暴落でちょっと驚いたかもしれません。34年ぶりに史上最高値を更新するなど、それまで好調だった日経平均株価が8月2日と5日に一気に下がりました。

日経平均株価の推移(2024年1月〜2024年8月23日)

出典:日本経済新聞社

5日の日経平均株価の終値は4,451円の急落となり、1987年のブラックマンデー時の3,836円を超える過去最大の下落幅となりました。

6日には大暴落した市場が反発し、前日終値より3,217円高い3万4,675円で過去最高の上げ幅となり、その後も乱高下が続きました。

米国の景気減速への不安と日銀利上げが引き金に

――どうしてこのような大暴落が起きたのか教えて下さい!

一番大きな原因は8月1日と2日にアメリカで発表された景気指数が想像以上に悪く、アメリカの景気減速への不安が強まったことです。

- 8月1日発表 ISM製造業の景況感指数

- 8月1日発表 失業保険の新規申込み件数

- 8月2日発表 雇用統計 農業分野以外の就業者数

- 8月2日発表 雇用統計 失業率

それに加えて、7月末に日銀が追加利上げを決定しました。これらが投資家の懸念材料となり、過去最大の下落幅を記録したと考えられています。

――なるほど、タイミングが重なったのですね。

世界経済はアメリカが主導しているといっても過言ではありません。アメリカの景気が悪くなると、世界の株価に影響が出ます。毎月発表される消費者物価指数(CPI)や雇用統計などの景気指標が予想より悪かったり、金利などの金融政策、戦争、エネルギー問題などさまざまな要因で株価が大きく動くわけです。

歴史を振り返っても、株価はずっと上昇しているわけではなく、ブラックマンデーと呼ばれる株価大暴落や米国同時多発テロ事件、リーマンショック、最近ではコロナショックなどで大きく変動しています。

日経平均株価の歩み

日経平均株価のデータをもとに作成

景気は循環しているので、悪いニュースがなくなって落ち着いても、しばらくしたらまた悪いニュースが耳に入ってきます。10年周期で「ショック」と呼ばれる暴落があり、その間にも値動きしています。ただし、過去は大幅に下落しても下がり続けることはありませんでした。我が国の日経平均株価自体は長らく低迷してはいますが、一方で米国の株価指数であるS&P500は下落前の高値を抜いている状況です。

「何のための投資なのか」を考えるべき

――ネットやSNSで「NISAは手を出すな」など、投資のリスクを煽るような記事や投稿を見て不安になりました。

確かに、いつも以上に振れ幅が大きくなりましたが、短期で運用するプロの投資家と長期スパンで運用できる個人投資家は運用への向き合い方が違います。国は「長期、積立、分散」投資を推奨していますし、短期的な価格の変動にあわせて投資行動を変える必要はありません。

もちろん、そうは言っても価格が下がると動揺する気持ちは良くわかります。私自身、過去に同じような経験があって、リーマンショックの前年に証券会社を退職して、退職金全額と預貯金の一部で投資信託を購入しました。

あれよあれよと株価が暴落して、翌年に評価額が半分になってしまったんです。数百万円単位の損失で、市場を理解しているつもりでしたが数字を見るとさすがに落ち込みました。

――それはショックですね。どう対処したのでしょう?

ニュースなどを見ても悪い情報しか入ってこないので、一度情報をシャットアウトして「そのお金を何のために運用しているか」に立ち戻りました。生活費は確保してあったので、下がっても生活自体には影響ありませんでしたし、結果的に「老後のために運用しているのだから今焦っても仕方がない」ということに気づき、スーッと気持ちが落ち着きました。

普段の仕事で相談者とお話しする時も「何のために運用するか」を確認するようにしています。多くの方は「老後のために運用したい」と考えているので、必要になるのは10年~20年以上先なんですね。どうしても価格が下がっていると慌ててしまいがちですが、「老後のために、今使わないお金を投資に回した」ことを思い出してください。

――という事は、不安になって売却したり、積立金額を減らしたりしなくて良いんですね!

そうです。暴落時に慌てて売却すると、その時点で損失が確定してしまいます。また一定金額で定期的に購入することで、価格変動によるリスクを抑えることができます(ドルコスト平均法)。暴落しても投資行動を変えないことが大事です。

世界経済が成長し続ける限り株価も上がる!?

――投資の初心者なので、このまま資産運用を続けていいのか迷ってしまいます。

不安ですよね。もしも、あまりに株価の変動が気になって夜も眠れないようなら、運用は避けた方がいいかもしれません。しかし、運用しないことで見た目の元本割れはありませんが、実質的な元本割れが起きているとも言えます。

というのも、日本銀行は「物価安定の目標」を消費者物価の前年比上昇率2%と定めており、仮に毎年2%ずつ上昇すると単純計算で10年後は物価が約1.2倍になります。銀行の預貯金の金利だけでは物価の上昇に追いつくことができません。

つまり、同じ1万円で得ることができるモノやサービスが、10年後には1万2,000円払わないと得られないということ。そもそも運用しないリスクも念頭に入れた上でNISAなどの運用を始めたのではないですか?

――そうでした……。しかし、これから先、株価は上昇するのでしょうか?

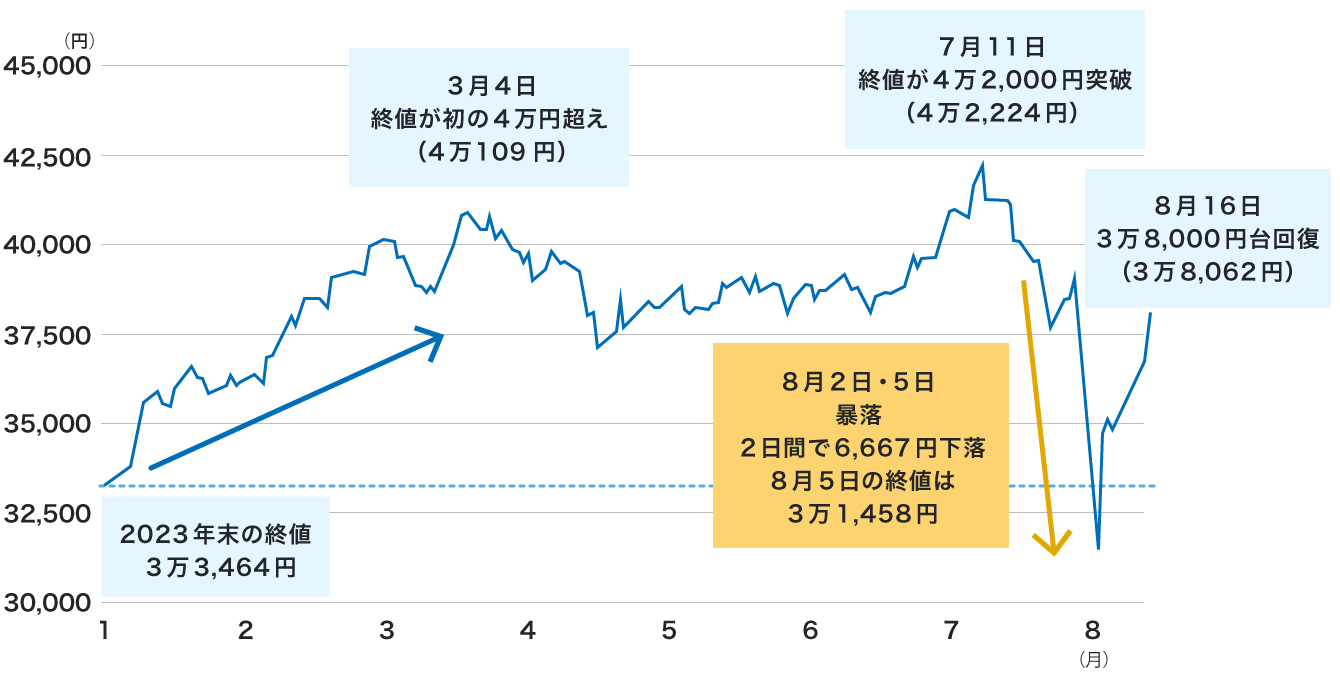

世界株式の推移を過去から見てみましょう。日本の人口は減っていますが、世界の人口は増え続けています。人が増えると消費が増えるので、経済成長の要因になります。

資本主義がある限り、企業は成長を目指して新しいモノやサービスを生み出し、消費を刺激します。これから新興国が発展する中で、経済成長が止まったり縮小する要因を見つける方が難しいと言われています。

世界の名目GDPと世界株式の収益率の推移

IMF「世界経済見通し2024年4月」およびBloombergのデータをもとに作成

自分のリスク許容度を見極めておくべし

――ここであらためてリスク管理の方法を教えてください。

そうですね。まず「NISAが下がった」と動揺する方がいますが、NISAはあくまで制度名です。NISAという仕組みを利用し投資信託を通じて株式や、債券、REIT(不動産投資信託)といった資産クラスの中から、何に投資するかを自分で決めることができます。

8月の暴落時は日経平均株価の下げ幅が大きかったのですが、S&P500などはそれほど大きく下落したわけではありません。NISA制度を活用している方全員が影響を受けたと思ったかもしれませんが、どんな金融商品を購入しているかで違ってくるのです。

そして、暴落を体験した時こそ、自分の「リスク許容度」を図るタイミングです。

――「リスク許容度」は耳にしたことはありますが、実感できていませんでした。

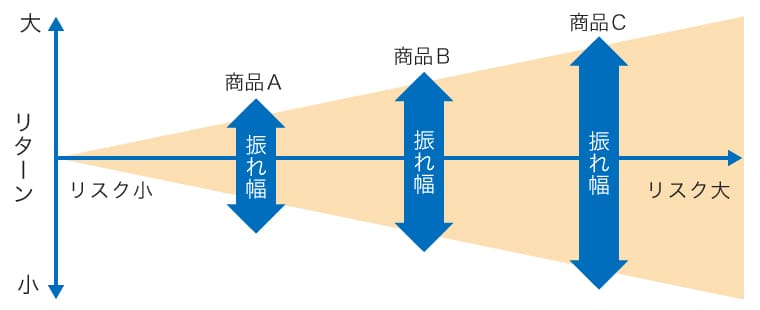

実際に損を体感すると違ってきます。投資の世界でリスクとは「収益(リターン)の振れ幅」のことでプラスになるのもリスクの一部です。仮にマイナスに振れてしまった場合に、どれくらいまでなら受け入れることができるかを考えておくことが肝心です。

例えば、株式は2割の振れ幅があると言われています。つまり、100万円投資をして翌年20万円下がることがあるということ。老後に使うお金なので、翌年に困ることはないですが、精神的なストレスが大きい方は、振れ幅が小さい商品をおすすめします。

リスクとリターンの関係性

――自分のリスク許容度はどうしたらわかるのでしょう。

まずはリスクが高い商品を少額から始めてみてはいかがでしょうか。今回のような大暴落の時に、「意外と気にならないな」とか「ドキドキしてずっと考えてしまう」など心の揺らぎを確認できると思います。

投資ビギナーの方に私がおすすめしているのは、ライフプランの作成です。キャッシュフロー表をこれから先の何十年分か作成すると、いくらまでなら運用に回せるかがはっきりわかり、「このお金は20年間使わないから」と落ち着いて投資を続けることができます。

その方の年齢や収入、資産額、家族構成、運用期間などによって違ってくるので、リスク許容度を自分ごととして捉えることができるのがメリットです。なかなか自分では客観視できないと思うので、ぜひ金融機関などの専門家に相談なさってみてください。