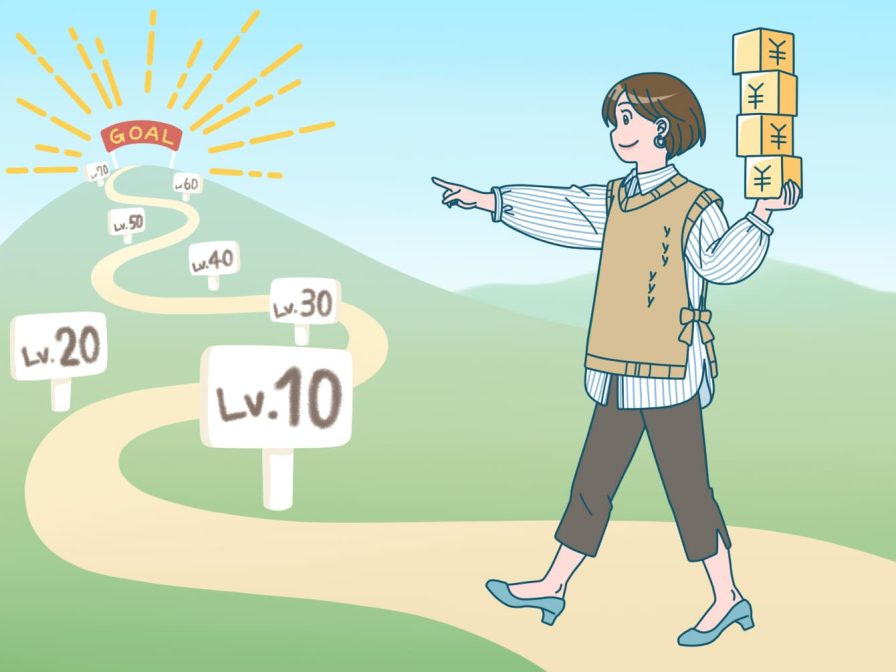

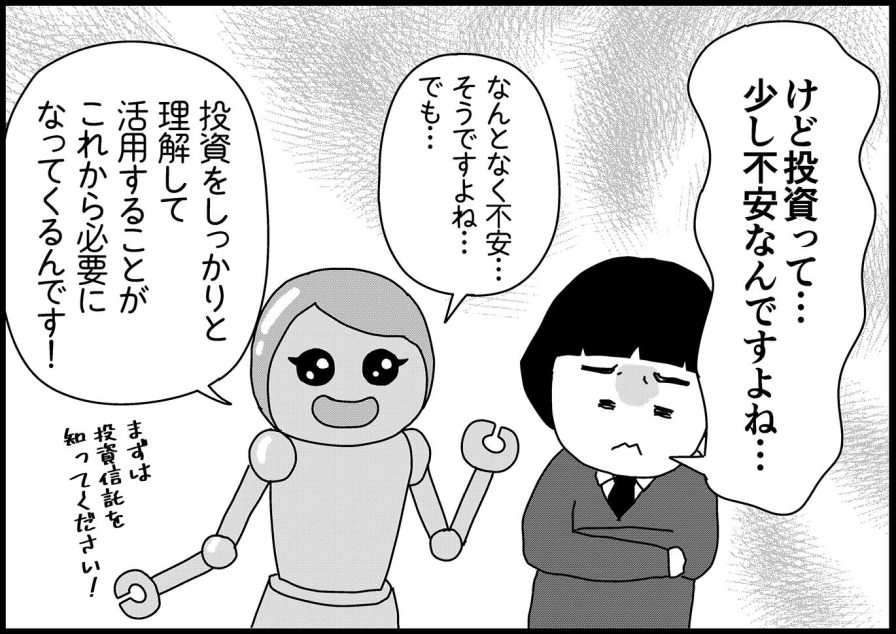

投資の中でもビギナー向けとされ、比較的始めやすい印象のある投資信託。これから積み立て型の投資信託を始めるのなら、何に気をつければいいのでしょうか。

証券会社出身のFP望月貴美香さんに、積立投信の鉄則とよくある失敗パターン、初心者が気になるポイントを伺いました。

積立投信で「これだけは守ったほうがいい鉄則」とは

――初心者がこれから積立投信をするうえで、守るべき鉄則はありますか?

積立投信で守るべきポイントは、以下の3つです。

1.インフレに負けない「株式」に投資する

株式投資型の投資信託を選ぶ。

ただし投資する人によって価値観は違うので、債券を入れるという選択もある

2.時間を味方につける

価格変動のある資産への投資は、時間をかけて積み立てることで、価格の振れ幅であるリスクを軽減できる

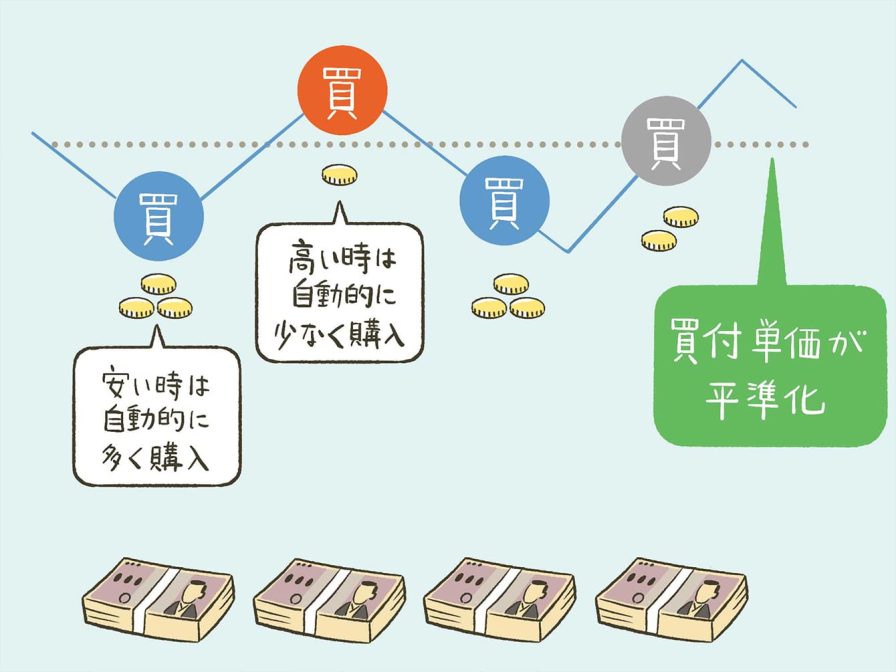

3.毎月一定額積み立てる

「ドル・コスト平均法(※)」でリスクを抑える

※ドル・コスト平均法:一定金額を定期的に購入していく方法。時間と価格の分散により、平均購入単価を安定させる効果が期待できる。

この3つのポイントを守っていけば、初心者でも資産形成で大きく失敗することはまずありません。

ドル・コスト平均法は、全体の平均購入単価を平準化させるので、長期的な資産形成を行っていく上で有効な方法と考えられています

積立投信でありがちな5つの失敗パターン

――積立投信で、初心者が失敗しがちなパターンがあれば聞いておきたいのですが。

積立投信のよくある失敗パターンは、おもに以下の5つです。みていきましょう。

失敗あるある1.下落したときにやめてしまう

積立投信を長く続けていると、リーマン・ショックやコロナ・ショックのように市場全体の相場が下がることがあります。いわゆる暴落期ですね。暴落期には投資している投資信託の価値を表す基準価額がガクンと下がるので積立をやめてしまいがちなんですね。

――たしかに急に下落すると、回復するかがすごく不安になりそうです。

でも実は、基準価額が下がっているときこそ安い金額で多くの口数に投資できるチャンス。下がっているときこそ積立を続けることが大切です。

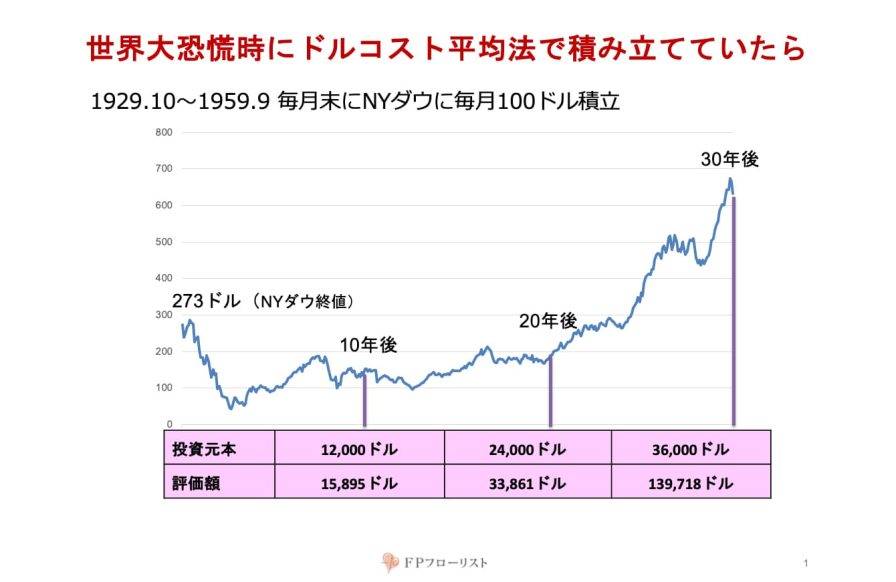

たとえば、世界大恐慌時にはNYダウは5割近く下がったんですよ。でも、当社で「この暴落時にも毎月100ドルの積立投信を続けていたらどうなったか」をシミュレーションしたところ、10年後には12,000ドルの投資元本が15,895ドルに。30年後には36,000ドルの投資元本が139,718ドルまでに成長しました(下図参照)。

1929年10月~1959年9月、 NYダウ平均株価の月終値をベースに株式会社FPフローリストが作成

――ホントだ! 回復したうえに、プラスになっていますね。

私自身、リーマン・ショックの時には投資信託の価値が半分になる経験をしましたが、その後10年経たないうちに回復しました。

失敗あるある2.テーマ型投資信託を選んでしまう

テーマ型投資信託とは、AIや電気自動車など、特定のテーマに沿った企業の銘柄を選定して投資を行うものです。

――「今、世界中で話題になっているから上向きになるだろう」と考え、選ぶ方も多いと思います。

AIも電気自動車も今の世相を反映した人気業種で、必ずしも悪いものではありません。

ただ、積立投信は20年、30年と長く続けるもの。その点、ジャンルを絞ったいわゆる「テーマ型投信」は、限られた業種や企業に投資をするため、テーマが長続きしないと成績が伸び悩むこと、そしてテーマの人気に陰りがでてくると、一気に資金が流出し安定した運用が望めなくなるため、長期資産形成に向きません。

長期積立投信においては、特定の業種に絞らず、幅広い業種の銘柄に投資したほうが続けやすいでしょう。

失敗あるある3.毎月分配型の投資信託を選んでしまう

毎月分配型の投資信託とは、一か月ごとに決算を行い、毎月分配する運用方針になっている投資信託のことです。分配金には、運用益から支払われる「普通分配金」だけでなく、元本の払い戻しとみなされる「特別分配金」があります。元本が払い戻されると、運用効果が薄れてしまいます。

分配金は老後資金の足しにするなどには便利な取り崩し制度ですが、これから長期の積立投信をする人の場合は複利効果を得られず、投資効率が悪くなってしまうので注意が必要です。

失敗あるある4.純資産額が少なすぎる投資信託を選んでしまう

純資産額とは投資信託の運用規模を示すものです。純資産額が少なすぎると「早期償還」といって、投資信託の運用が終了してしまう可能性があるため、長期運用できなくなるリスクがあります。

――純資産額を判断する上で目安となる額はありますか?

そうですね、30億円くらいあると安心ですね。

失敗あるある5.買ったり売ったりを繰り返してしまう

投資信託の価値が高くなった時に売って、安くなったら買おうとする人もいらっしゃいますがこちらも要注意です。

――え? 投資の利益を上げるために売り買いしたい気もしますが。

運用中は、いつが一番高いか安いかを判断できませんよね。資産が1割増えたときに「高い」と思って売却しても、後で2割、3割と増える可能性だってあります。何度も売買を繰り返すより市場から退場せずに、長く保有し続けたほうが大きなリターンを逃しにくくなるんです。

しくじったかも! こんなときはどうする?

「どれだけ将来を見据えて長く投資できるか」が投資信託のカギ

――実際に投資を始めてから「このファンド選びは失敗だったな」と気付くこともあると思います。そんなときは、どう切り替えればいいですか?

すぐにそのファンドを解約して新たにスタートを切ってもいいのですが、含み損(保有する有価証券が買った時よりも時価が値下がりしている場合)がある場合はなかなか踏ん切りがつかないですよね。そのときは、失敗したファンドの含み損を上回る含み益(保有する有価証券が買った時よりも値上がりし、もし売却すれば利益が出る状態)を他のファンドでつくれたら、思い切って解約してしまいましょう。

――「下がった時もすぐには売らない」と頭ではわかってはいても、やっぱり暴落したら気になると思います。気にせずにすむ方法はありますか?

それなら、ファンドの値動きの確認は、年末年始など決まった時期にチェックするくらいにしましょう。

投資信託は短期投資とは違うので、短期間の基準価額の変動は極力見なくていいと思います。

――ボーナスが入る月は投資額を増やしたいと考えるケースもあると思います。でも、ドル・コスト平均法って毎月同じ金額・同じタイミングじゃないとダメなんですか?

ドル・コスト平均法で大切なのは、投資機会を分散して続けることです。だから「定期」「定額」にこだわりすぎなくても大丈夫ですよ。「先月は2万円、今月はボーナスがあったし20万円」でも問題ありませんが、ご自身のペースで無理なく続けていきましょう。

――積立投信を解約するときは、どうしたらいいんでしょうか? 老後になって売却するときのタイミングがわかりません。

実は、投資って始めるよりも終わらせるほうが難しいんですよね。「少しでも高いときに売りたい」という心理が働くので。

だから、売るときは買うときと同じように「少しずつ売却(解約)していく」やり方もお話しています。たとえば老後資金のために積立投信している場合、老後にさしかかってから一括で売却するのではなく、60歳から毎年必要な分だけ取り崩していくとか。

必ずしも「一括で解約しなければならない」わけではないので、あまり気負いせずに、自分の必要なタイミングと利益の出ているタイミングとをよく見て決めるといいですね。