NISAの話題を耳にすることが多い今日この頃。「そろそろ資産運用を始めたいな…」と思ったものの、どうしたらいいか分からなくてつい後回しにしてしまったり、気持ちが続かず途中で面倒くさくなってしまったりで、なかなか最初の一歩が踏み出せない。そんな面倒くさがりな若手社会人に向けて、ファイナンシャルプランナーの高山一恵さんからアドバイスいただきました! 資産運用を始めるにあたって障壁になっていることを明らかにして、資産運用への最初の一歩を踏み出しましょう!

「始められない…」のさまざまな理由にプロが丁寧にお答えします

資産運用の必要性はわかっているのに、始められないまま月日が過ぎてしまっている。それは「心の中のモヤモヤとした不安や疑問点」が原因になっているのかもしれません。そこでまずは、お金のプロである高山さんと一緒に、投資を始めるにあたり抱えがちな不安や疑問点を解消していきましょう!

Q:投資に興味はあるけど、損をするのが怖いです……。

それはもしかしたら、「投資で大損をした」というニュースなどを見て、投資に対して恐怖感を持っているからかもしれませんね。でも投資と言ってもいろいろな商品があり、ニュースで話題に上がるのは「株」「FX」「暗号資産」のような値動きが激しい商品が多いと思います。

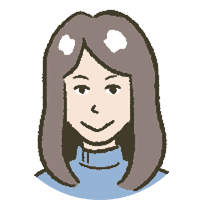

一方、金融庁がすすめる「NISA」や「iDeCo」は長期・積立・分散投資という長期間に渡りコツコツ投資をする地道な方法です。もちろん一時的に元本が割れるリスクはあり、最近だとコロナショック時に私の保有していた投信の評価金額は、20%くらい下がりました。しかし下の図のように、上がったり下がったりしながら市場は成長しているため、長期間積み立てることで元本割れリスクを抑えることができます。

日経平均株価(1999年1月~2022年9月)のデータを参考にマネーまるわかり編集部が作成

Q:投資信託を始めるタイミングがわかりません……。高値の時に始めると損でしょうか?

相場は上がり下がりを繰り返すので、タイミングを見極めるのは投資のプロでも難しいです。ですが、長期・積立・分散投資なら、一時的に評価額が下がっても長期的に見るとリカバリーできる可能性は高くなるので、「投資信託を始めたい!」と思った時が、投資信託を始めるベストタイミングなのではないでしょうか。

さらに無分配型の投資信託の場合、運用で得た利益は自動的に元本に組み入れられて再投資されるので、継続的に複利効果を得ることができます。また、分配型の投資信託でも分配金を元本に組み入れて再投資すれば、複利効果を得ることができます。ただし、複利効果は1、2年ではあまり実感できません。7年くらい続けてようやくメリットを享受できると言われています。なので、投資を始めたお客さまは「早くやれば良かった〜」とおっしゃる方が多いですね。

Q:投資を始めるにはまず、口座を開設しなくてはいけないですよね? 正直、手続きが面倒で……。

そのお気持ちはよくわかります。私のお客さまにも口座開設の資料を請求して、そのままほったらかしという方はいます(笑)。用語や手続きの方法がわからなくて後回しになってしまったり、手続き自体が面倒くさくなってしまったりするんですよね。今ではネットで口座開設をする方も多くなりましたが、もし口座開設で挫折をしてしまいそうなら、金融機関の窓口で口座開設をするのがおすすめですよ!

窓口でなら、わからないところは聞くことができて、その場で開設手続きを完了させることができます。

Q:口座開設をする金融機関はどこが良いのでしょうか?

給与振込口座に使っている身近な金融機関でも良いですし、商品のラインアップや売買手続きの手軽さ、運用状況などが見やすいWebサイトを提供している金融機関を選ぶ人もいます。金融機関の窓口に行くのは面倒だけど相談しながら手続きしたいという方はコールセンターなどのサポート体制が整っている金融機関にするなど自分の使い勝手が良い金融機関を選びましょう。ただ「投資金額を1,000円にしたい」「この投資信託を購入したい」などの希望がある場合は、ニーズに合う金融機関で開設してくださいね。

Q:投資信託の商品(ファンド)は種類がたくさんあって……どれにしたら良いか迷ってしまいます。

投資信託は約6,000本の種類があり玉石混交なのも事実。初心者の方は金融庁がすすめるNISAの「つみたて投資枠」のファンドで資産形成を始めるのが良いと思います。つみたて投資枠にラインアップされている商品は、長期の積立・分散投資に適していると金融庁が示した要件を満たしている約200本の投資信託だからです。ただし、各金融機関で取り扱う商品は異なりますので、各金融機関のHPなどで確認してみてください。

その多くの商品が「日経平均株価」や「S&P500」など指標の値動きに連動することを目指すインデックス型なので、ニュース等で値動きを確認しやすく、自分が運用している商品の価格が上がっているか下がっているかがわかりやすいです。

また代表的な指数に連動するよう運用されているので、商品の運用・管理にかかる手数料(=信託報酬)が安いという特徴があります。

数は少ないものの、アクティブ型と呼ばれる投資方法で運用をする商品も「つみたて投資枠」には含まれています。アクティブ型はファンドマネージャーという運用のプロが、指標を上回る成果を目指して運用したり、「年10%のリターン」などの大きな収益を得ることを目指して運用したりしています。インデックス型の場合、運用は指標に合わせて機械的に行われますが、アクティブ型はファンドマネージャーが投資先を分析するなど手間がかかるので「信託報酬」が高くなります。優秀なアクティブ型ファンドであれば、大きなリターンを得ることも可能ですが、初心者がそのファンドを見分けるのは難しいかもしれません。

【ポイントはこれだけ!】NISAを始める前に抑えておくべきこと

高山さんのアドバイスで、あと一歩、NISAを始められない原因になっていた「一抹の不安や疑問点」を解消でき、資産運用のスタートに向け気持ちも高まってきたのではないでしょうか。

そこで、資産運用を始めるにあたり、これだけは抑えておいてほしいという「4つの心得」を伝授いただきました。

心得1 生活に支障がない金額で投資をする!

生活を切り詰めてまで投資してしまって、急にお金が必要になったときに困る…ということがないように無理のない金額から始めましょう。

基本的には6か月分の生活費を貯めてから投資を始めることをおすすめしています。とはいえ、まったく貯蓄がない方が「生活費の6か月分」を目標にすると時間がかかってしまうため、まずは、生活費の3か月分を貯蓄することを目標にすると良いでしょう。

ただし、目指す貯金額は積立額にもよります。例えば、1,000円程度といった少額からの投資であれば、3か月分の貯金がなくても始めて良いと思いますよ。

心得2 バランス型ファンド(分散投資)で成功体験!

初心者の方は投資で資産が増える成功体験を積んでいくのが大切です。

そのため、アメリカの株式だけ、新興国の株式だけのファンドなど特定の国や株式に投資をする商品よりは、国内外の株や債券に分散投資しているバランス型ファンドをおすすめします。万が一特定の地域の銘柄が大暴落しても損失を抑えることができます。

心得3 商品の価格が下がった時こそチャンス!

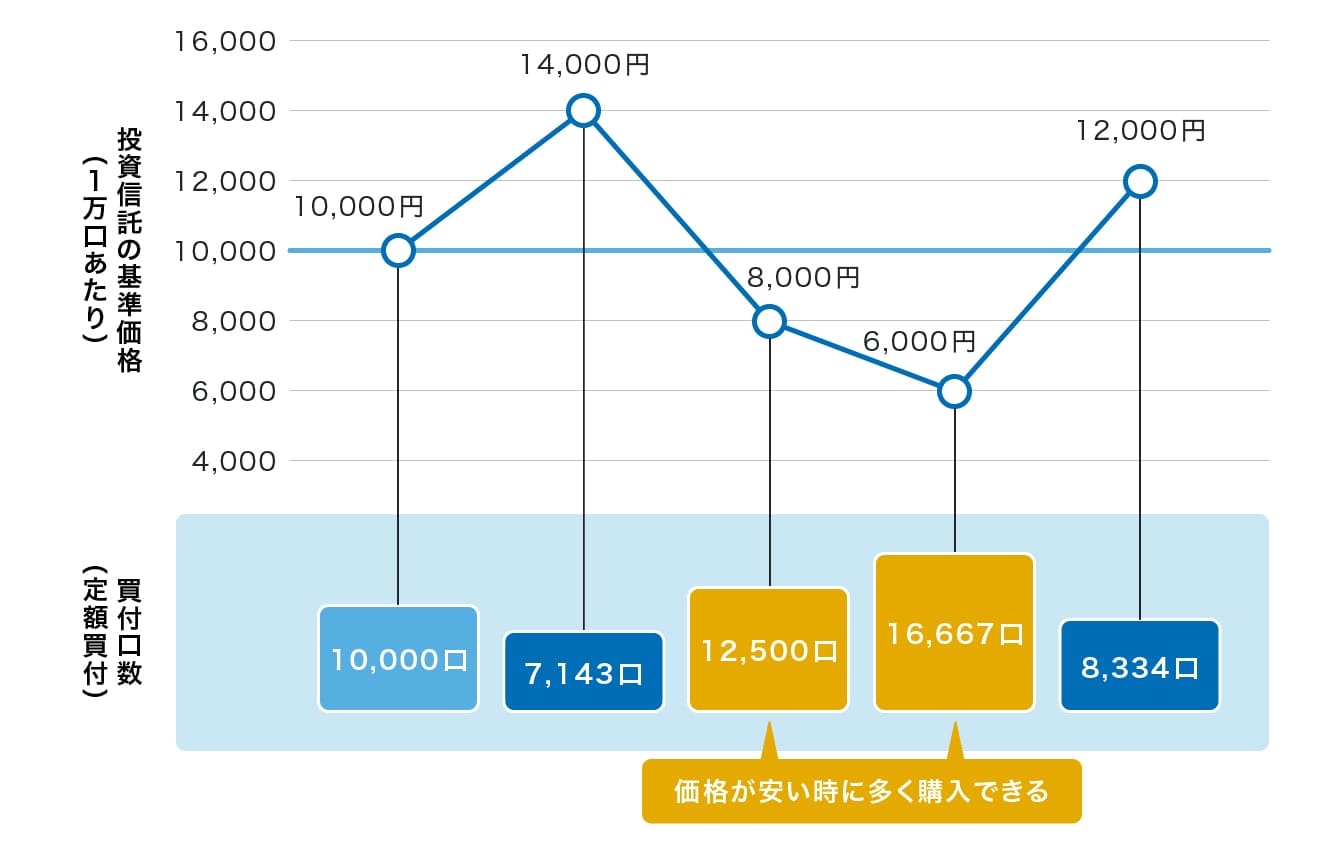

リーマンショックや東日本大震災、コロナやウクライナショックなど、投資において価額が下落する局面は必ずあります。資産が減ると不安になりますが、投資信託においてはチャンスです! 基準価額が下がったタイミングで購入すると買付口数が多くなるので、景気が回復して価格が上がったタイミングで利益を得られる可能性が高くなります。そのメリットを得る前に怖いからと下がったタイミングで売ってしまうと損をして、結果的に投資に対してネガティブな感情しか残りません。下がった時はチャンスと思い、ぐっと我慢して保有し続けましょう。

積み立てであれば価格が高いタイミングでは少ない口数を、価格が低いタイミングでは多い口数を毎月自動で購入するため、総じて1口あたりの平均買付単価を抑えることができます。

心得4 お金が必要になったタイミングでいつでも解約OK!

「長期で投資することが大事と言っていたから絶対に売れない……」というジレンマを抱える必要はありません。例えば旅行や大切なイベントなど、お金が必要になることもあると思います。「今のお楽しみ」と「将来への資産形成」を両立させることが大事です。一部だけを解約して残りは引き続き長期運用するなど、柔軟に対応できることもお忘れなく。

NISAスタートで挫折しない!! プロがおすすめする始め方3選

最後に、なかなか腰が重くて資産運用のスタートが切れない……という方に向けて「この日から始める!」と背中を押してもらう方法を教えていただきました。

1.インフルエンサーにスイッチを押してもらう

若い世代の方はYouTubeやTikTokで情報収集をしている方も多いかと思います。きっかけとしては、投資について発信しているお気に入りのインフルエンサーを参考に始めるのもOK。ただし、正しい情報かどうかは慎重に判断してください。金融庁や金融機関の情報に基づいていたり、資格のある金融の専門家が発信している情報でしたら安心です。

2.始める日を決める

例えば、10月4日の「投資の日」に投資を始める人は多いです。投資の日でなくても、誕生日や記念日、ラッキーデイなどどんな日でも大丈夫。なんとなく過ごしてしまう面倒くさがり屋さんは、「この日に絶対やる!」と日程を決めてアクションにつなげることが大切です。

またSNSで「投資を始めます!」と宣言するのも効果的。発信することで、後戻りできない状況を自ら作りだすのです。投稿を見て「実は私もやっているよ」「一緒にがんばろう」と連絡をしてくれた友だちと情報交換をするのも良いですね。

3.資産運用シミュレーションツールでチェック

「毎月1万円で何か変わるの?」と感じている方は、シミュレーションで資産がどれくらい増えるかを「見える化」してみるのもおすすめ。例えば、金融庁HPの資産運用シミュレーションで毎月3万円、利回りが5%の商品に30年間運用した場合、いくらになるか試算してみましょう。なんと約2,500万円(元本:1,080万円、運用益:1,416万円)です! 20代、30代の方なら30年間の運用は現実的ですし、今から少しずつ積み立てをしておくだけで、老後に2,500万円の資産が準備できるとイメージできれば、「今月から飲み会を少し控えて投資に回そうかな」という思考・行動に結びつきやすくなります。

昨今は日本が厳しい経済状況にあることもあり、NISAの税制優遇制度からも「税金は優遇するから、国に頼ることなく、将来の資産は自助努力で増やしてください」というメッセージが見てとれます。何となくモヤモヤしたまま過ごさずに、まずは金融機関で口座開設をするというアクションにつなげてみてください。