個人投資家向けの税制優遇制度NISA(少額投資非課税制度)が見直され、2024年から新NISA制度が始まります。どんな点が変わる? 従来のNISAを利用している人は何かしないといけない? あるいはそのままでいい? 自身もNISAで資産形成に取り組むライターが、ファイナンシャル・プランナーの高山一恵さんに新NISAのポイントと注意点を伺いました。

新NISA、いったいどこがどう変わる?

――現行制度と新制度では、どこがどんなふうに変わるのでしょうか。

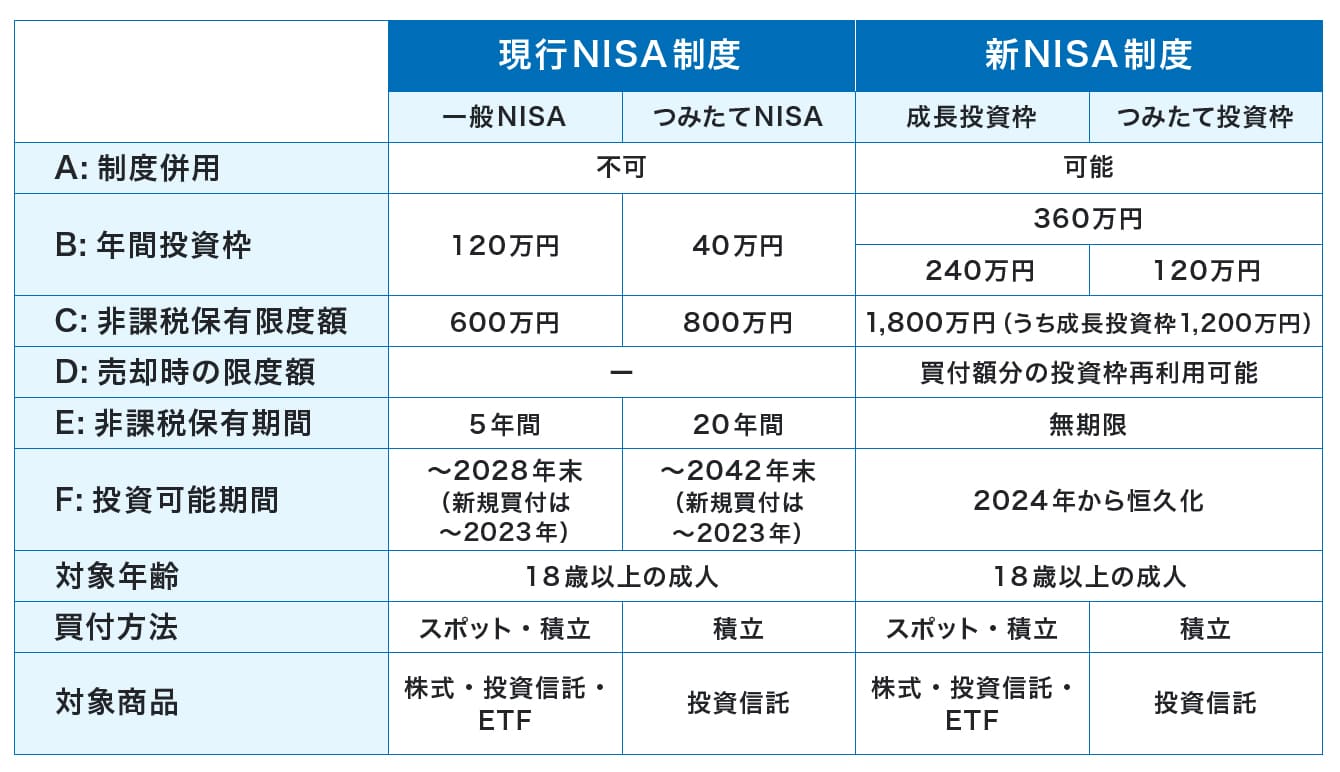

6つのポイントに絞って説明していきましょう。下の表をご覧ください。

A.「制度併用」: 一般NISAとつみたてNISAの併用が可能に

現行NISAでは、一般NISAとつみたてNISA、どちらかを選ばなければなりませんでした。

新NISAでは、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」と名前を変え、併用できるようになります。

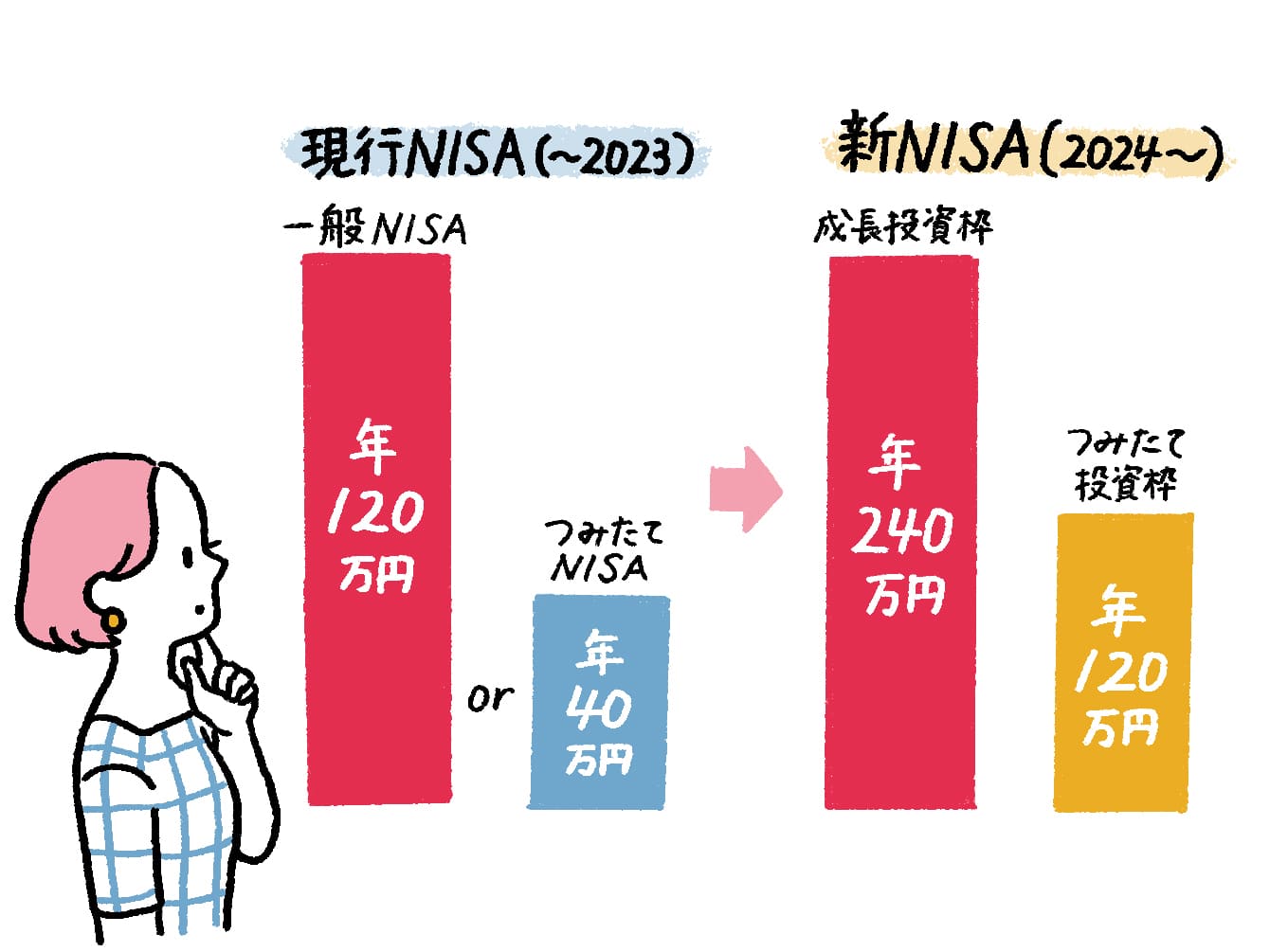

B.「年間投資枠」: 年間投資上限額が大幅にアップ

1年間に投資できる上限金額が、一般NISAは120万円から2倍の240万円となり、つみたてNISAは40万円から3倍の120万円の合計360万円になります。

C.「非課税保有限度額」: 上限額が新設

生涯における非課税限度額が1人あたり1,800万円までと定められます。上限なく投資できてしまうと、お金がある富裕層ばかりが有利になりますからね。

D.「売却枠の再利用」: 生涯投資枠の再利用が可能に

たとえば、毎年360万円ずつ投資したら、5年目で生涯投資枠の1,800万円に達します。仮に、5年目で全部売却した場合、売却の翌年(6年目)に生涯投資枠が復活します。

ただし、1年間に投資できる金額は最大でも年間投資枠の上限(360万円まで)です。また、復活するのはあくまでも買い付け金額です。1,800万円分投資をして、仮に3,000万円になったとしても、復活する枠は買い付け金額の1,800万円となります。

E.「非課税保有期間」: 非課税の期間が無期限に

現行NISAでは一般NISAが5年、つみたてNISAが20年と、非課税保有期間が限られていましたが、2024年からは両方とも非課税保有期間が無期限になります。

F.「投資可能期間」: 期限が撤廃され恒久化

これまではつみたてNISA、一般NISAともに制度の実施期限が決められていましたが、新NISAでは期限を設けず恒久化されることとなります。

――ここにきてなぜNISA制度が改正されるのか気になります。

実はNISAが2024年にリニューアルされることは以前から決まっていました。ただその改正案が複雑で、使い勝手が良くないのでは?と問題視されていたんです。

そんな中、2022年11月に政府が資産所得倍増プランを打ち出し、国を挙げて貯蓄よりも投資を推進していくために、「もっと分かりやすく、多くの人に使ってもらえる制度に」とのことで今回の内容に決まりました。

すでに従来のNISAを運用中の場合、どうすればいい?

――年間投資枠も上がり、非課税保有期間も無期限になったんですね。新NISAの良さ、よく分かりました! でも私、すでにつみたてNISAをやっているんです。現行NISAはどうなるんでしょう。新NISAに自動的に移行できるのでしょうか。

現行NISAは2023年で新規買い付けが終わってしまうものの、引き続き非課税保有期間(つみたてNISAなら20年間)まで利用できます。既にNISA制度を利用している方は、2024年になると、NISA制度を利用している金融機関で新しいNISA制度の口座が自動的に開設される予定です。

ただ、新NISAは2024年に全員一斉スタートになるので、新しく始めようと思ったら別枠で新規に始めることになります。現行NISAをそのまま新NISAに移行したり、ロールオーバー(※)することはできません。

※NISAの非課税期間が終了した際に、保有している金融商品を翌年の新たな非課税投資枠に移す(移管)こと。

――それは悩ましいです。今つみたてNISAで運用している商品は成績もいいし。

つみたてNISAはつみたて投資枠という名前に変わりますが、取扱商品は従来と同じです。なので、今まで運用していた商品を新NISA制度で新たに買い付けていくことはできますよ。

――そうなると、新NISA制度に移行すると受けられるメリットは? 年間投資上限額が40万円から120万円に上がっても、毎月10万円も積み立てる余裕はないしなぁ……あまり差はない?

これまで一般NISAの方は、非課税期間終了後にロールオーバーを選択することができたのですが、従来のつみたてNISAは20年の非課税期間を終了した後にロールオーバーをすることができませんでした。ただし、2024年から新NISA制度が始まることで、一般NISAも非課税期間終了後にロールオーバーができなくなります。

一方で新NISAは非課税期間が無期限なので、そもそもロールオーバーをする必要がありません。ですから、利益が出たタイミングや資金が必要になったときにいつでも売却できて、期間を気にせずに運用を継続することができます。

新NISAでは投資枠が拡大!

新NISA制度では、長期的・安定的な資産形成をしつつ(つみたて投資枠)、上場株式を含むさまざまな商品に投資を行うことができる(成長投資枠)

――20年後にちょうど値下がりしていたら……なんて考えたこともありませんでした。新NISAになったら、限られた自分の資金をどのように投資に向けるか、解約のタイミングはいつにするか……選択肢がグッと広がる分、悩んじゃいますね。

投資に回せる資金は非課税限度額をフル活用したらいいと思います。現行のつみたてNISAは非課税保有期間中に利益が出たところで売却し、新NISAの投資資金として使っていくのもいいですね。

――なるほど。ちなみに従来の一般NISAは成長投資枠と名前が変わるわけですが、こちらの取扱商品は?

従来と同じく、投資信託や株式、ETF、REITになります。ただし、現行NISAで購入できていた株式投資の整理銘柄・注意銘柄、高レバレッジ投資信託など、リスクが大きく、安定して資産形成できないような商品は除かれる予定です。

まだNISAを利用していないなら、今すぐ始めるべき!?

――現行NISAをまだ始めていない場合、2024年を待つべきか、今すぐ現行NISAを始めて新NISAと併用した方がいいのか、悩む方も多いのではと察します。

新NISAは現行NISAとは別枠で投資ができます。ですから、より多くのお金を非課税で運用できるため、私は一刻も早く現行NISAを始めた方がいいと思っています。

――始める場合、「つみたてNISA(つみたて投資枠)」か、もしくは「一般NISA(成長投資枠)」か、どのように選択すべきでしょうか。

ここは投資経験や余剰資金、年齢、リスクに対する考え方でも違ってくると思いますが。

投資初心者の場合は、つみたてNISAでインデックス型(※)の投資信託をコツコツと積み立てていくのがおすすめ。つみたてNISAは「長期・積立・分散投資を20年間続ければ少ないリスクで安定的にお金が増やせる」として制度設計されたものだからです。取扱ファンドも長期・積立・分散投資に適したものが厳選されています。

※インデックス型……日経平均、NYダウなど、市場の動きを示す代表的な指数に連動した成果を目指す投資信託

インデックス型とは?こちらもご覧ください。

【5分でわかる】手数料はどれくらいかかるの? 投資信託にかかるさまざまな費用を解説!

ジュニアNISAは2023年に廃止に

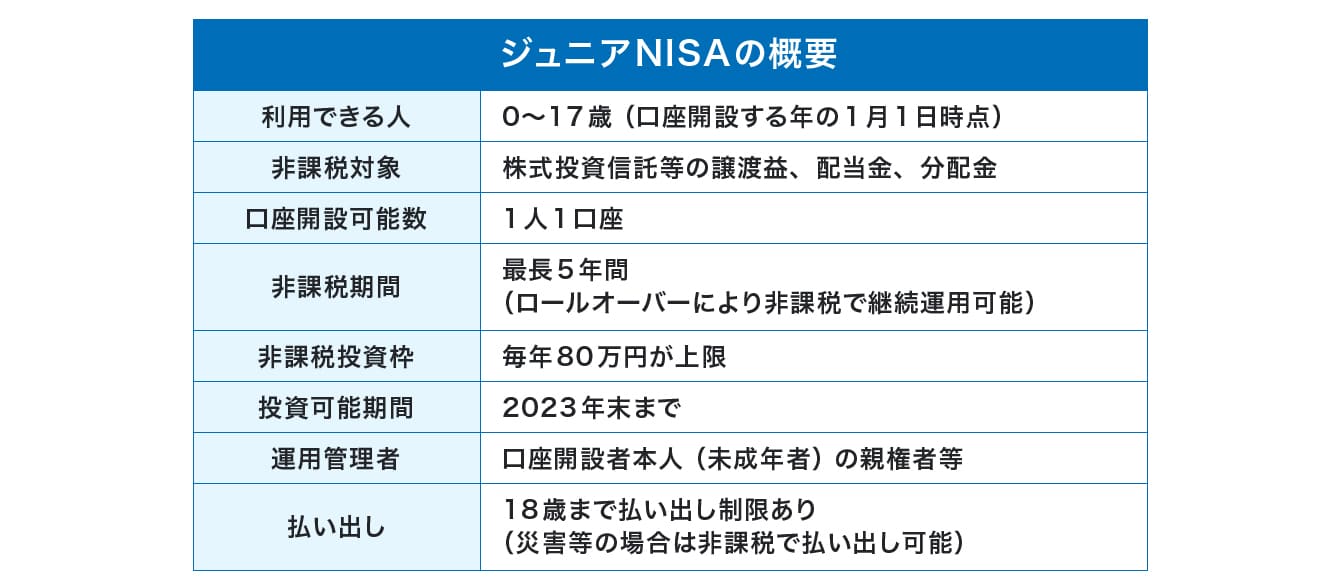

――そういえばうちの息子が先日18歳で成人したとき「ジュニアNISA期間が終了し、自動的に一般NISAに移行します」というお知らせが来ていました。今回の制度改正でジュニアNISAを運用している場合はどうなるのでしょうか。

ジュニアNISAの制度は2023年いっぱいで廃止されるので、口座開設や新規の投資ができるのは2023年末までとなります。

――うちの息子は自動的に移行するとして、まだ未成年の場合はどうなるのでしょうか。

ジュニアNISA廃止後も本人が18歳になるまでは年間非課税枠80万円で運用ができます。2024年以降になると払い出しの制限もなくなり、18歳未満でも非課税で引き出せますが、その場合にはあくまでもジュニアNISA口座を解約して一括で引き出さなければなりません。

――まさかジュニアNISAが廃止されるとは!

今回の廃止に伴う変更点をまとめると以下のようになります。

●2024年以降は子どもが18歳になる前でもいつでも売却できるようになる。ただし売却する場合は一部売却はできず全額売却となる。また、ジュニアNISA口座もその時点で廃止となる

●ジュニアNISAは投資した年を含め5年間非課税、非課税期間が終わった後はロールオーバーして、非課税期間を継続する必要があった。しかし廃止に伴い、手続きをしなくても自動的に18歳まで非課税で運用できるようになる

――廃止にともない使い勝手が良くなるのですね。そして、うちの息子はまだ現行NISAの運用枠が使えて、なおかつ新NISAも併用できると。ただ、若い人って投資に回すお金なんてそうそうない気もします。月々5,000円~1万円くらいの運用でもいいんでしょうか?

若い人は、たとえ月々の投資額が少額でもこの先何十年という膨大な時間がありますから大きく複利効果が効いてきます。さらに、値下がりしたらどうするのか、積立投資が本当にいいのか、やってみて初めて気づくこともあります。若いうちにお金の経験値を上げるという意味でも投資を始めた方がいいと思います。

――なるほど。どのくらいの資金を投資に回せるのか検討し、新NISAを活用した運用計画を一緒に立ててみようと思います!