投資信託を購入するために確認することになるのが「交付目論見書」や「マンスリーレポート」。大事なことが書かれていそうとは思いつつも、文字・数字・グラフが多くて、難しそう……と感じる方も多いのではないでしょうか。今回は、証券会社での勤務経験もあるファイナンシャルプランナーの望月貴美香さんに、書類の内容や、投資信託ビギナーがチェックすべきポイントなど、読み解き方を教えていただきました。

【交付目論見書】で、どの投資信託を選ぶか判断しよう

――投資信託の相談をしたとき「交付目論見書」という書類をもらいました。情報量がとても多くて、理解するのは難しそうで……。これはどういったものなのでしょうか?

公募の投資信託は、日本国内だけでも6,000本くらいあります。金融機関によって扱う本数は違いますが、それだけ多いとどの商品を選んだらいいのか分からないですよね。

でもこの交付目論見書を見れば、ファンドごとの投資方針やリスク、手数料などのコスト等が全部分かりますから、投資信託選びの判断材料にできます。

サンプルの交付目論見書をもとに、読み方を学んでいきましょう。

発行会社ごとに書式や内容が若干異なりますが、掲載しなくてはならない項目は金融商品取引法に基づいて定められています。

交付目論見書に記載されている項目はおもに以下になります。

(1)商品分類・属性区分

(2)ファンドの目的

(3)ファンドの特色

(4)投資リスク

(5)運用実績

(6)手続・手数料等

(1)商品分類・属性区分

まず冒頭に記載されているのが「商品分類」と「属性区分」。このファンドが何に投資しているのかを知ることができます。

◎【商品分類】の“ここ”をチェック!

- 投資対象地域……どこの地域に投資しているのか。この「内外」とは、国内、海外両方ということです。

- 投資対象資産(収益の源泉)……株式、債券、不動産投信、その他資産、資産複合のうち、何に投資しているのかが分かります。ここでは、「株式」です。

加えて、「補足分類」という項目が入ることもあります。そこにはTOPIX(東証株価指数)やS&Pなどの指数連動型の商品である場合、「インデックス型」と記載されます。

▼「インデックス型」って何?と思った方はこちらの記事もチェック!

【5分でわかる】手数料はどれくらいかかるの? 投資信託にかかるさまざまな費用を解説!

続いて、交付目論見書に記載されている4つの項目「ファンドの目的、特色」「投資リスク」「運用実績」「手続・手数料等」について、具体的にどんなことが書かれているのか見ていきましょう。

(2)ファンドの目的/(3)ファンドの特色

目的の項目には運用方針が、特色には運用方法や分配方針などがより詳しく書かれています。

ファンドにもよりますが、たとえば「不動産・債券・株式に投資を行い、信託財産の成長と収益の確保を図ることを目的に運用を行います。」などと書かれています。さらに株式の組入比率などの記載もあります。

――多くのファンドで、分配金が支払われるイメージ図が載っていますよね。

「分配金は預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。」などと書いてあることが多く、分配金が支払われる際の基準価額の値動きをイメージ図とあわせて説明していますね。

(4)投資リスク

まず基準価額の変動要因として、投資信託は元本割れのリスクがあること、預貯金とは異なることが書いてあります。ここは重要なポイントですね。

なお、投資信託ごとにリスクの種類や大きさは異なり、投資信託ごとの基準価額の変動要因をリスクとして種類ごとに分けて、掲載しています。例えば、下記のようなリスクがあります。下記のリスクのほかにも投資信託の種類によっては「金利変動リスク」「カントリーリスク」などもあります。交付目論見書でどんなリスクがあるのか、確認してみてください。

| 価格変動リスク | 株価や債券価格などは毎日刻々と変化するため、価格は変動するリスクがあります。 |

|---|---|

| 信用リスク | 企業や国などの有価証券の発行体の財務状況が悪化し評価額が下落します。投資信託では、数十~数千社もの企業に投資をしている商品もあるので、そういった企業が含まれていることもあります。投資した企業等に重大な危機が生じた場合、大きな損失が生じるリスクがあります。 |

| 流動性リスク | 株や債券などの売買は買いたい人と売りたい人がいて初めて成り立つもの。買いが殺到して売り手がつかない、売りが殺到して買い手がつかないとなると、市場価格よりも不利な価格での取引となる可能性があり、この場合不測の損失を被るリスクがあります。 |

| 為替変動リスク | 海外資産に投資している商品は為替変動の影響を受け、損失が生じることがあります。 |

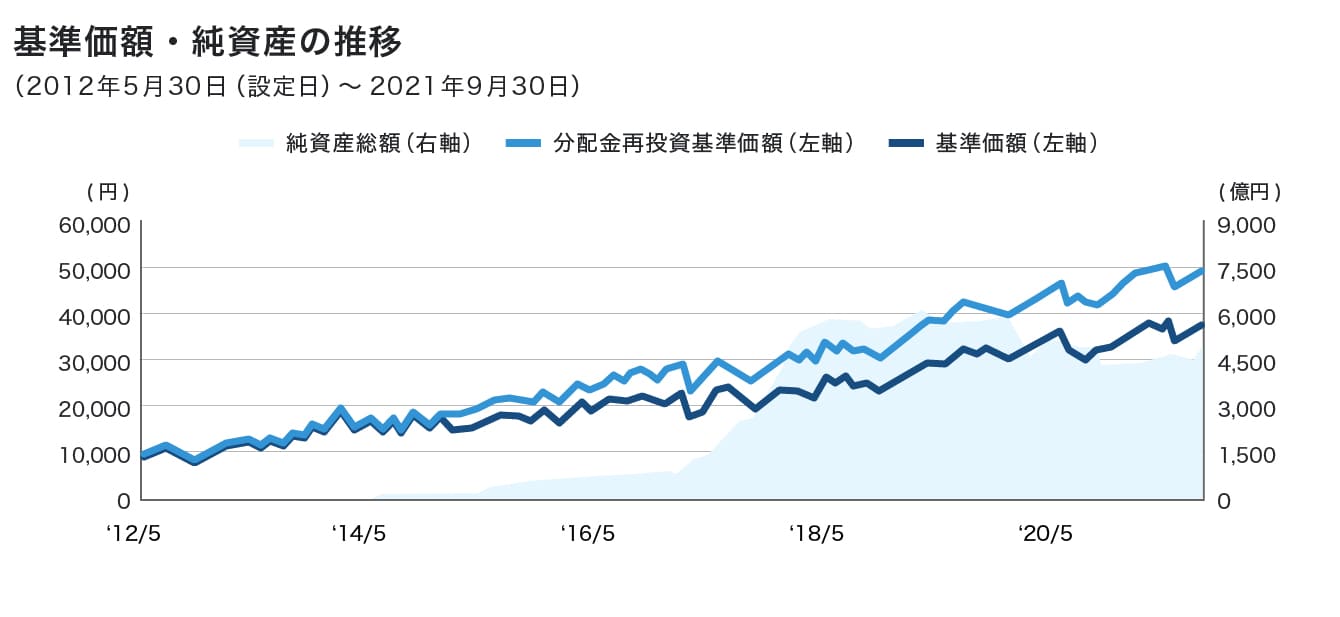

(5)運用実績

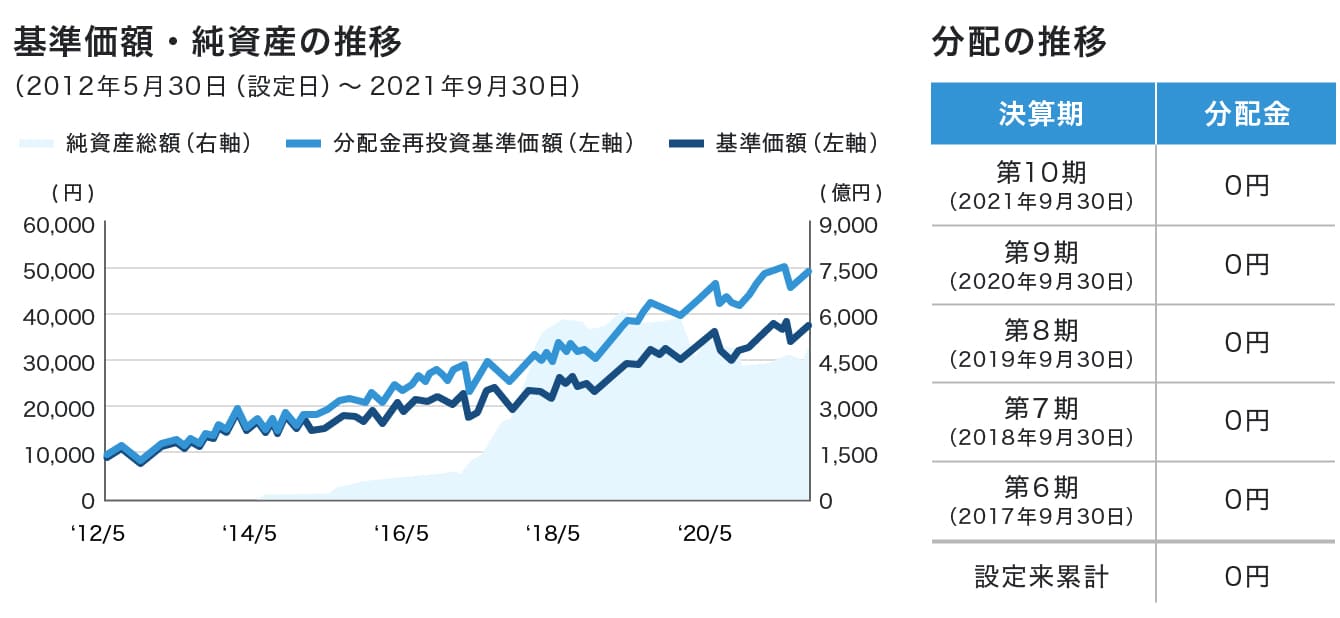

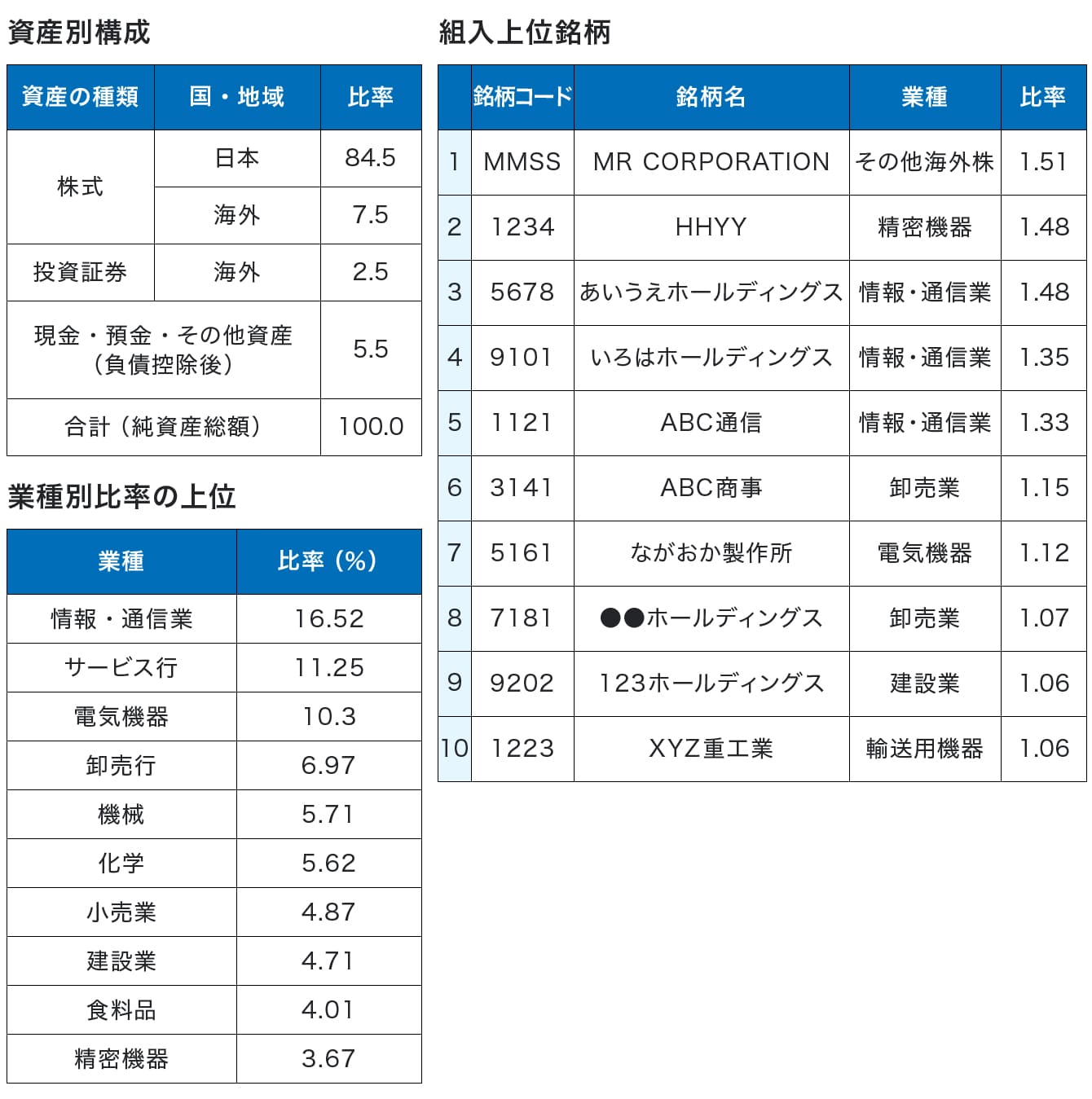

純資産はファンドの大きさ、規模を表すもの。基準価額は購入・解約するときの基準となる投資信託の値段のことです。

また、主要な資産として、国内外株式の比率、業種別比率、どんな銘柄がどのくらい組み入れられているのかが掲載されています。

(6)手続・手数料等

どんな手数料がどのくらいかかるのか、こちらも重要なポイントです。

費用は主に3つ。

- 購入時手数料…商品購入にかかる手数料のこと。販売会社によって異なる。

- 信託財産留保額…投資信託を解約する際に支払う費用のこと。

- 信託報酬(運用管理費用)…投資信託の運用・管理にかかる費用のこと。

▼投資信託に関する手数料について詳しく知りたい人はこちらの記事をチェック!

【5分でわかる】手数料はどれくらいかかるの? 投資信託にかかるさまざまな費用を解説!

――なるほど。ひと通り教えていただきましたが、これだけは知っておくべし!というポイントはありますか?

しっかり見ていただきたいポイントは、以下の4つです。

- どの地域のどのような資産(株式、債券、不動産、原油、金等)に投資しているのか

- 運用方法の違い(インデックス型かアクティブ型か)

- 投資のリスク

- ファンドの費用

なお、なかには信託期間に「10年間」等と期限を設けているものもあります。長期間の積立を計画していた場合、予定が狂ってしまいますね。ただ投資家にとって有利だと判断される場合は延長になることもありますし、逆に無期限のはずが、純資産が減って繰り上げ償還ということもあります。

ファンドの人気がなくて、純資産が減ってしまうとコストばかりかかるので、利益が出にくくなります。純資産が年々減っていないか、少なすぎないかは要チェックです。

――「繰り上げ償還」とはどういうことですか?ファンドが途中でなくなるということですか?

なくなるわけではなく、時価で額面金額全額が払い出しされるということです。当初設定した期限を繰り上げてファンドの運用を終了させてしまうのです。

――純資産がどのくらいだと危険水域ですか?

10~20億円くらいから要注意。目安として、純資産が30~50億円位はあったほうが安心かなと思います。

【マンスリーレポート】で、運用状況やマーケット動向をチェック

――マンスリーレポートとはどのようなものでしょうか?

委託会社(運用会社)から毎月発行される、運用状況の報告書です。委託会社(運用会社)のホームページ等で確認できます。具体的にどんなことが書かれているのか、詳しく説明していきますね。

運用実績

こちら、交付目論見書でも見ていましたが、実績を一目で見ることができますね。

純資産

交付目論見書でもお話したように、ファンドの規模を測るものです。この場合、4,000億円以上なのですぐにファンドがなくなる心配はほとんどないと言えるでしょう。

騰落率

運用実績で重要なのは、長期的に見ること!

ABC投信は、TOPIXと比較して1カ月~1年の運用実績は下回っています。でも、積立投信で運用している場合、長期的な運用が前提ですから、長期間でベンチマークと比較して上回っていれば検討の対象にしてよいでしょう。こちらの騰落率を見ると、3年、設定来(投資信託の設定・運用が始まってから)では、運用の指標としているTOPIXよりも上回っていることが分かります。

また、世界情勢が不安定なときは、どのファンドも基準価額は下がります。でも、下がっているからダメなのではなく、そのファンドが対象としている資産の動きと比べてどのくらい上昇or下落しているのか、比較することが重要です。

――投資銘柄の紹介や運用の見通しなど、コメントが充実しているレポートもありますよね。

そうですね。組み入れ上位銘柄の紹介がありますね。「こういうところに注目して買っています」という特徴が書かれていることもあります。

レポートの分かりやすさは運用会社によっても異なります。アクティブファンドとインデックスファンドでも内容は異なりますし、ファンドマネージャーのコメントも載っていたりするので、今後の見通しなどどんな風に動くと考えているかがわかりますよ。

いろんな会社の運用レポートを見比べてみると面白いと思います。

――マンスリーレポートはどのくらいの頻度でチェックしたほうがいいですか?

投資信託はあくまでも長期での運用が基本ですので、基本は年に1回程度、あとは世界情勢が大きく動いた場合など、気になった時だけでいいと思います。

ただ、運用のポイントなどが書いてありますので、投資初心者には勉強になると思います。

もしも運用実績がよくなかったら?

――資料の読み方、商品の選び方がよく分かりました! ところで今持っているファンドの運用実績が良くないと思ったら、解約を検討したほうがいいですか?

運用を続けるうえで大切なのは、「長期分散投資」です。長期的に見ると、世界のGDPは増加し続け、株式時価総額も上昇し続けています。とにかく長い目で見ることが大切なんです。短期で売買しても手間がかかるばかりで利益が出ないことも多いですし。

解約の目安としては、

- 純資産が減ってきて、30億円を切るなど運用に支障をきたす可能性がある場合(支障をきたす水準はファンドにより異なります)

- 自分のポートフォリオを見て、投資地域に政情不安を抱える国の割合が増え、リスクが上がってきたと感じた場合

- 同じ資産クラス(投資対象)に分類されるファンドのなかで、中長期にわたり運用実績がふるわないとき

他ファンドへの切り替えや投資地域の見直しを検討したほうが安心です。困ったときは購入先の金融機関などに相談してみるのも良いでしょう。

――なるほど。「長期分散投資」という基本を守りつつ、時々運用実績をチェックしたいと思います!