投資信託を始めてみたものの、申込手数料や信託財産留保額について実はちょっとよく知らない、意味がわかっていない……という方は少なくないのではないでしょうか。

投資信託で賢く資産運用するためにも、投資に必要な手数料の種類や、それぞれの概要をしっかりチェックしておきましょう。

この記事では、投資信託にかかる手数料や費用についてわかりやすく解説します。

覚えておきたい各種費用

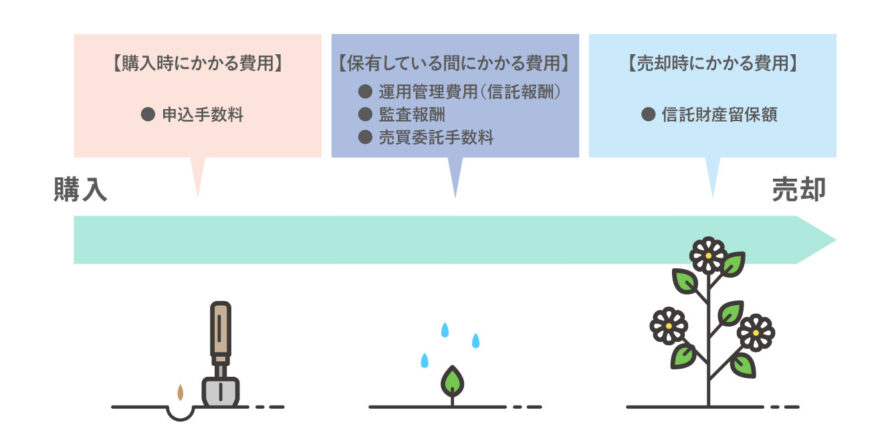

投資信託の費用はひとつではなく、取引段階によって複数の費用が発生します。

投資信託を始めるときは、誰に対して、いつ・どんな費用が発生するのか、しっかり確認しておきましょう。

投資信託にかかる5種類の費用と、それぞれの特徴について説明します。

1.申込手数料

「申込手数料」とは、商品を購入する際に投資信託の購入金額とは別にかかる手数料のことです。

「販売手数料」「購入時手数料」とも呼ばれており、投資信託を購入する際、投資家が投資信託を取り扱う銀行・証券会社・郵便局などの金融機関(販売会社)に対して支払います。

手数料の上限は各投資信託の目論見書(投資信託に関する重要事項を記載した書類)に記載されていますが、上限の範囲内であれば販売会社が自由に定められるため、同じ商品でも販売会社によって申込手数料に差が出ることがあります。

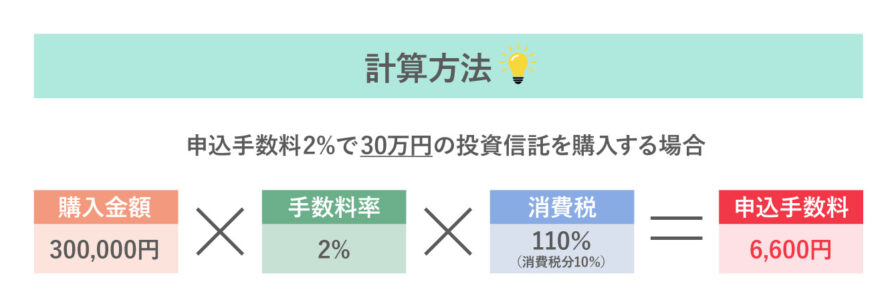

手数料は購入金額に所定の手数料率を乗じて算出され、たとえば申込手数料2%で投資信託を30万円購入した場合、300,000円×2%×110%(消費税分10%)=6,600円の手数料を支払うことになります。実際には、申込代金から申込手数料を差し引いた金額でファンドを購入する場合が多いです。

なお、中には申込手数料がかからない「ノーロードファンド(投資信託)」もあります。投資信託の申込手数料を「load(ロード)」と呼ぶことから、そのように呼ばれています。

2.運用管理費用(信託報酬)

投資信託は、投資家から集めた資金を元手に、専門の運用会社が投資・運用を行う仕組みになっています。

そのため、投資家は運用会社に投資・運用を委託する代わりに、その報酬として「運用管理費用(信託報酬)」を支払います。

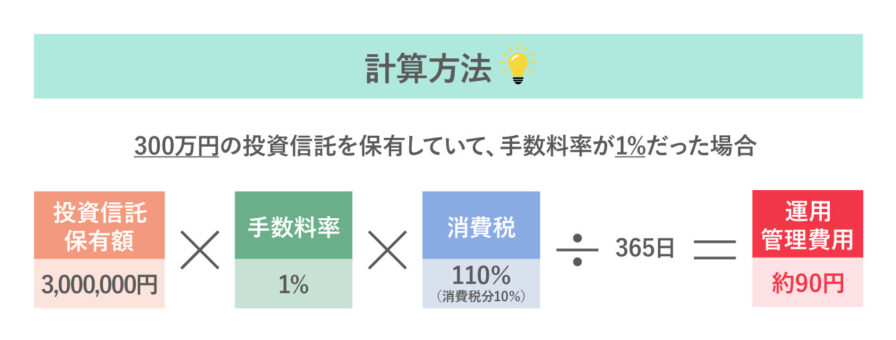

運用管理費用は投資信託を保有している間は継続的に発生するもので、投資信託の保有額に応じて毎日支払うことになります。

ただし、運用管理費用は信託財産から差し引く形で支払われるため、投資家が毎日支払い手続きを行う必要はありません。

計算方法は投資信託の保有額×手数料率(%)÷365日で、たとえば300万円の投資信託を保有していて、手数料率が1%の場合、3,000,000円×1%×110%(消費税分10%)÷365日=約90円の運用管理費用が毎日発生する計算になります。

3.監査報酬

投資信託は、会計・経理が法令の基準に沿った適切なものであるかどうか評価するために、公認会計士または監査法人による監査を受けることが義務づけられています。

その監査費用として、投資家が負担するのが「監査報酬」です。

監査報酬の金額は投資信託ごとに異なっており、目論見書などで確認することができます。

4.売買委託手数料

投資信託は、投資家から預かった資金を運用会社が運用しており、組み入れられた資産を入れ替えたりする際に、株式や債券などを売買します。

その際、所定の手数料が発生しますが、これを信託財産から差し引く形で支払うのが「売買委託手数料」です。

投資家は証券会社に対して直接手数料を支払うわけではありませんが、手数料の分だけ信託財産が目減りするため、間接的に手数料を負担することになります。

売買委託手数料は資金の流出入の大きさや組み入れ資産の入れ替えの頻度によって、大きく異なります。この手数料は運用報告書で確認することができます。

5.信託財産留保額

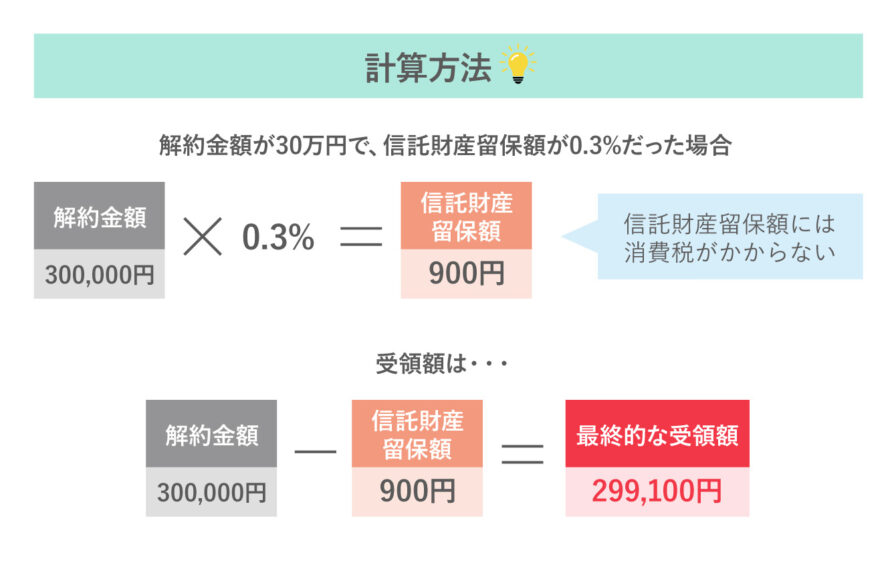

信託財産留保額は一部の投資信託に発生する、投資信託解約時に支払う費用を指します。

投資信託が解約される場合、投資信託の中の株式や債券などの資産が売却され、その際に換金するための手数料がかかったり、売却損が発生したりと「費用」が発生します。この費用は解約することによって発生する費用なので、解約する投資家が支払う仕組みになっています。

信託財産留保額は投資信託の種類によって異なりますが、たとえば解約金額が30万円で、信託財産留保額が0.3%だった場合、300,000円×0.3%=900円となり、最終的な受領額は30万円から信託財産留保額の900円を引いた29万9,100円となります(信託財産留保額に消費税はかかりません)。

ヘッジコストについて

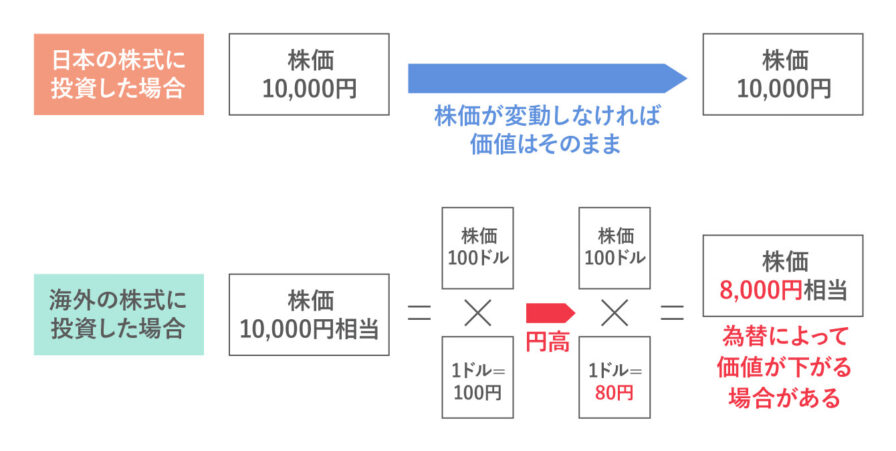

海外資産を組み入れている投資信託では、価格変動リスクだけでなく、為替レートの変動による影響も受けます。

たとえば価格変動によって資産の価値がアップしたとしても、為替レートの変動によって円高になっていると、トータルでは損をしてしまう可能性があるということです。

こうした為替レートの変動による影響を減らすために活用するのが「為替ヘッジ」と呼ばれる手法です。

為替ヘッジとは、現時点で「◯年後に◯円で取引する」とあらかじめ予約しておくことで、為替レートの変動によるリスクを低減する方法のことです。

たとえば為替ヘッジありの投資信託で、10年後に1ドル=100円で取引すると予約していた場合、10年後に1ドル=90円になっていたとしても、当初の予約通り、1ドル=100円で取引することができます。

つまり、為替レートの変動を受けないことで損失リスクを軽減することができます。一方で、円安になった場合のメリットを得ることはできません。

「為替ヘッジあり」の投資信託では、為替ヘッジを行う通貨の金利と日本円の金利の差分を信託財産から支払う仕組みになっています。これをヘッジコストといい、対象通貨の金利が高ければ高いほど、費用負担も大きくなります。

ヘッジコストは直接支払う費用ではありませんが、「為替ヘッジあり」の投資信託を選んだ場合は費用として含まれているのでチェックしてみましょう。

手数料等を確認してみよう

投資信託にかかる手数料にはさまざまな種類がありますが、同じ種類の手数料でも、選んだ商品や販売会社によって金額(料率)に差があります。

「目論見書」とは投資信託の説明書のことで、手数料等に関する規定は、販売会社のWebサイトや、「目論見書」などに記載されています。

目論見書には「交付目論見書」と「請求目論見書」の2種類があり、手数料等については「交付目論見書」で確認できます。他にも、ファンドの目的や特色、投資リスク、運用実績といった重要項目が記載されています。

一方、「請求目論見書」には、ファンドの沿革や経理状況などの情報が記載されています。

「請求目論見書」はその名の通り、投資家から「請求」があった場合のみ交付するものですが、「交付目論見書」は投資信託を購入する投資家には交付することが義務づけられていますので、販売会社から交付されたら、一通り目を通しておきましょう。

費用が安い投資信託がいいの?

投資信託の利益は、費用が高ければ高いほど減ってしまうため、なるべく費用が安い投資信託を選んだ方がより効率よく資産運用できます。

では、費用重視で投資信託を選べばいいのかというと、必ずしもそうとは言い切れません。

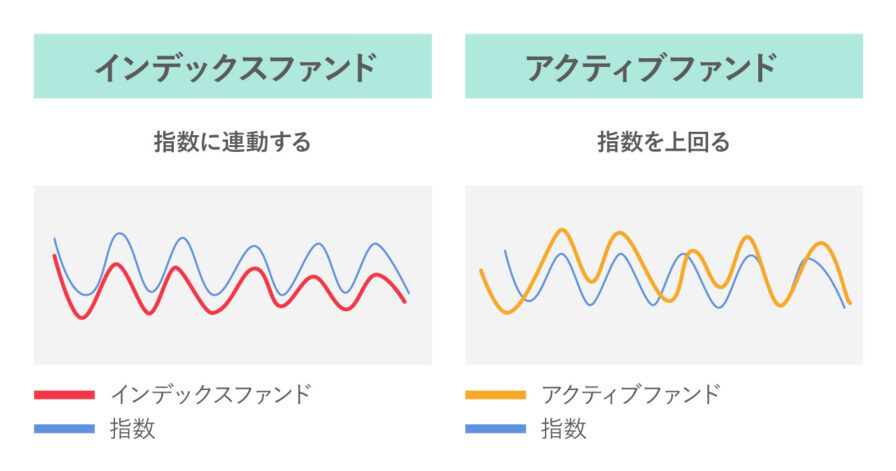

たとえば、日経平均株価やTOPIXなどの指数に連動することを目指したインデックスファンドと、プロの専門家が調査や分析を行って優良な銘柄を厳選するアクティブファンドの2種類を比較してみます。

調査や分析を必要としないインデックスファンドは、比較的低コストで運用できるため、費用も安く設定されていますが、そのぶん期待できる運用成果はそれほど高くなく、市場並みに留まります。

一方のアクティブファンドは調査や分析を必要とするぶん、費用は高く設定されていますが、上手に運用すれば市場以上のリターンを見込むことが可能です。

このように、費用が高い=利益が出にくいというわけではなく、それぞれにメリット・デメリットがありますので、コストだけでなくファンドごとの特徴も含めて比較検討することが大切です。

まとめ

投資信託を始めると、申込手数料や信託報酬、売買委託手数料など、さまざまな費用がかかります。

これらの費用は販売会社によって異なる部分もあるため、同じ商品でも購入先によって費用に大きな差が出ることもあります。

「費用は安ければ安いほどいい!」というわけではありませんが、なるべく負担を減らして資産運用したいのなら、どこにどれだけの費用がかかるのかしっかり把握した上で、検討しましょう。

第四北越銀行のインターネットバンキングサービス「eネットバンキング」なら、投資信託の申込手数料が30%オフになるお取引特典を利用できます。

店頭よりもお得な手数料で投資信託を購入できますし、ネット専用取扱ファンドもあります。これから投資信託を始めようとお考えの方は、第四北越銀行のホームページをご覧いただくか、または最寄りの支店にてご相談ください。