わが子が将来、希望通りの進路選択をするためにも、教育費はしっかりと貯めておきたいもの。とはいえ子どもが2人以上いる場合、年の差の関係もありますが、高校卒業後の学費の負担は大きいはず。

そこで子どもが2人以上いる親御さんに向けて、ファイナンシャルプランナーの前田菜緒さんに教育資金を準備する方法を指南していただきます。

進路で大違い! 進学にかかるお金は?

――教育費で最もお金がかかるのは大学だと思いますが、進路によってどのくらいの金額がかかると考えておけばいいのでしょうか?

お子さん1人分の入学金と4年間の授業料等の平均値は以下のとおりです。

- 国公立大 243万円(文系・理系問わず)

- 私立文系 408万円

- 私立理系 551万円

※文部科学省「2021年度学生納付金調査結果」「令和3年度 私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」より算出

一方、生活費ではこんな統計が出ています。

- 自宅通いの場合 年間39万円

- 自宅外の場合 年間111万円

※JASSO(日本学生支援機構)令和2年度学生生活調査結果より

▼くわしくは以下の記事もご覧ください。

4年間でかかる大学の学費と生活費、お金の調達方法を丸ごと解説

――大学の学費だけでなく、大学入試や予備校にもお金がかかってくるイメージです。

そうですね。進学前の高校3年生の時期にも下記のようなお金がかかることを想定しておくとよいです。

- 予備校代 夏期講習、冬期講習等で50~60万円程度

- 大学入学共通テスト受験 18,000円(3教科以上受験の場合)

- 国公立大学の2次試験受験料 17,000円

- 私立大学の1回あたりの受験料 30,000~35,000円程度

――決して安くない金額ですが、大学に入れてあげたいと思ったら、ここの支出も渋るわけにはいきませんよね。

はい。例えば、国立1校、私立4校を受験した場合は受験料だけで約155,000円です。

最近では推薦入試を利用する方も多く、年内に合格が決まり、入学金を支払う時期が10月あたりからと早まっていて注意が必要なケースも多くなっています。

――さらに遠方の大学を受験するとなると、交通費などの経費もかかってきますね…。

そうですね。大学受験の際の宿泊費と交通費、食費などがかかります。親御さんが付き添うケースも多いかと思いますが、その場合は2人分と考えて、20~30万円くらいは見積もっておくとよいでしょう。

さらに入学後、実家を出てひとり暮らしをするのであれば、敷金・礼金、家具・家電代などの初期費用は平均387,000円(※)にも上ると言われています。

大学入学前に、教育費以外にも多額の費用がかかるんです。

※日本政策金融公庫 令和3年度「教育費負担の実態調査結果」より

カブり期間に向けて1人100万+学費の確保を

――子どもが小さいときは、「2人目以降はそんなにお金がかからない」と言われることがあります。それはベビー服などお古で使えるものが多かったり、保育料が2人目以降は半額、あるいは自治体によっては無料になったりするからです。しかし、大学の学費はそうもいきませんよね。

兄弟割などがある大学もありますが、同じ学校を希望する可能性は高くはないですし、子どもが2人いたら2倍、3人いたら3倍と、学費×人数で考えるのが賢明です。

――子ども2人以上の進学のタイミングが重なる場合、注意すべき点はありますか?

進学時期が重なる、重ならないに関わらず、それぞれの子どもの教育費を準備しておくのが大前提です。私は「高3までの受験費用として1人あたり100万円、それとは別に各々の進学後の費用を想定して貯めておくべき」とアドバイスしています。

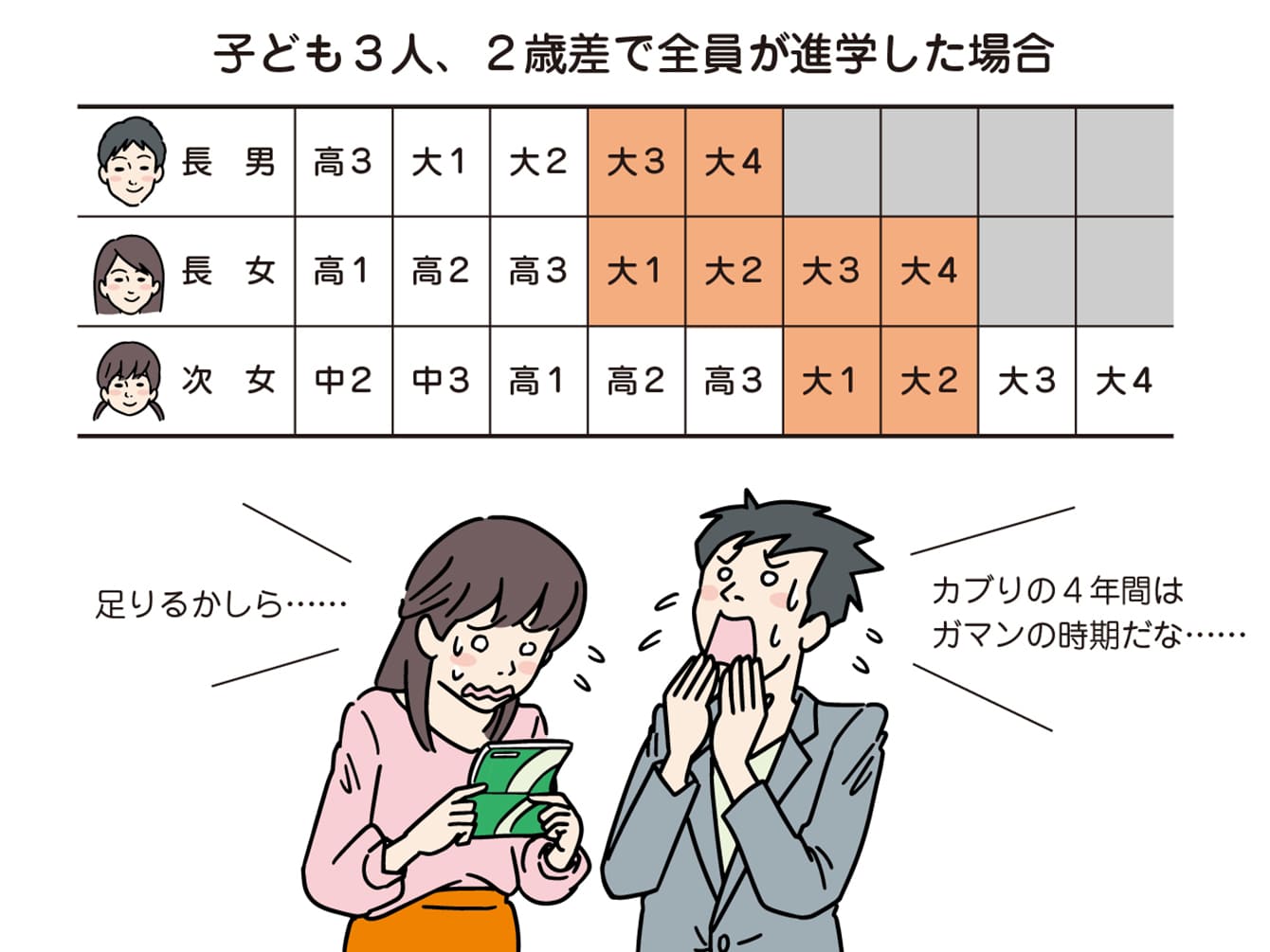

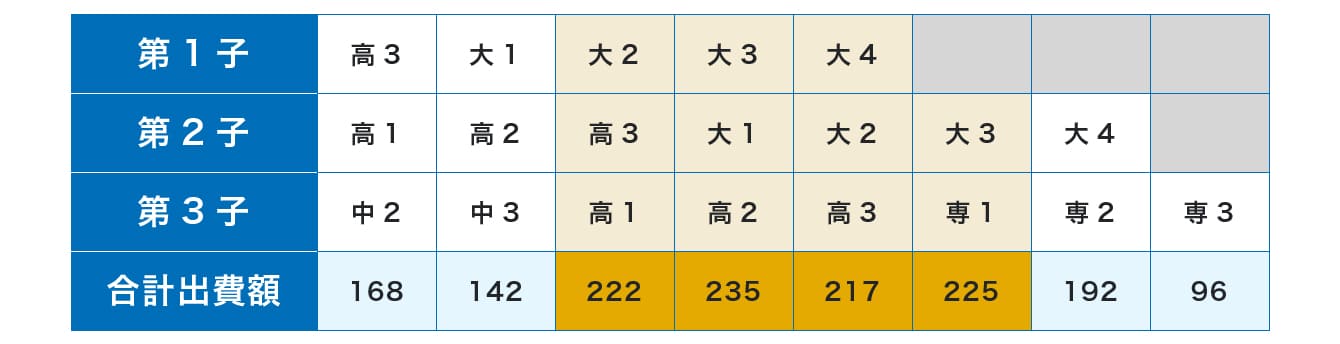

では、どれくらいお金がかかるか、例として子どもが3人いるご家庭を見てみましょう。

<お子さん3人のご家庭の場合>

- 2023年現在、第1子高校3年生(17歳)、第2子高校1年生(15歳)、第3子中学2年生(13歳)

- 子どもは3人とも公立中学および公立高校

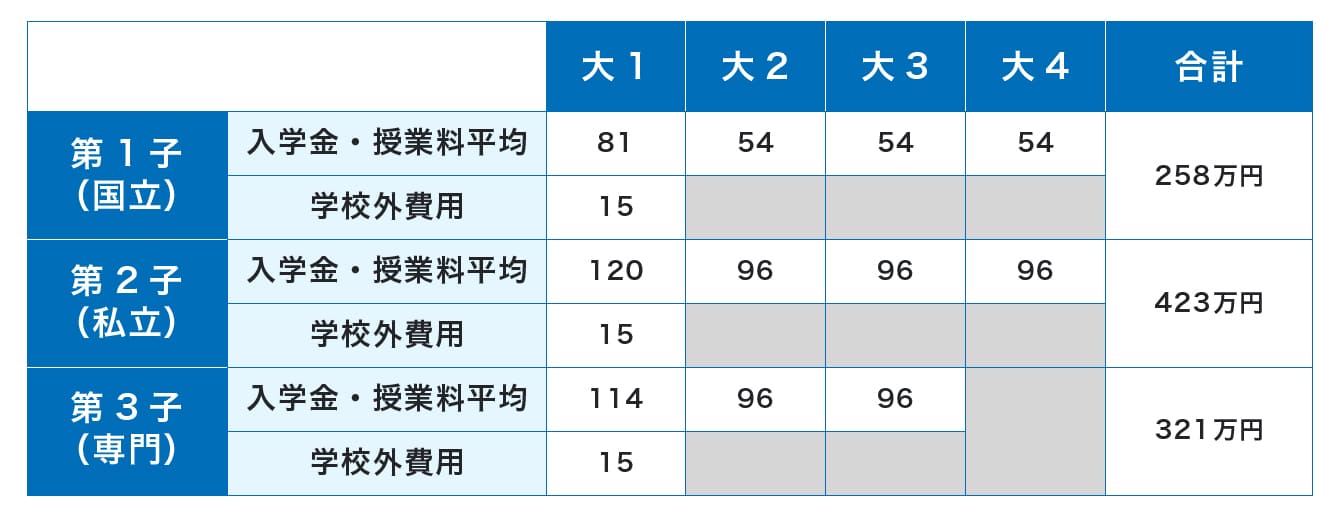

- 第1子は国立大学希望、第2子は私立大学の文系を希望、第3子は医療系専門学校(3年制)を希望。

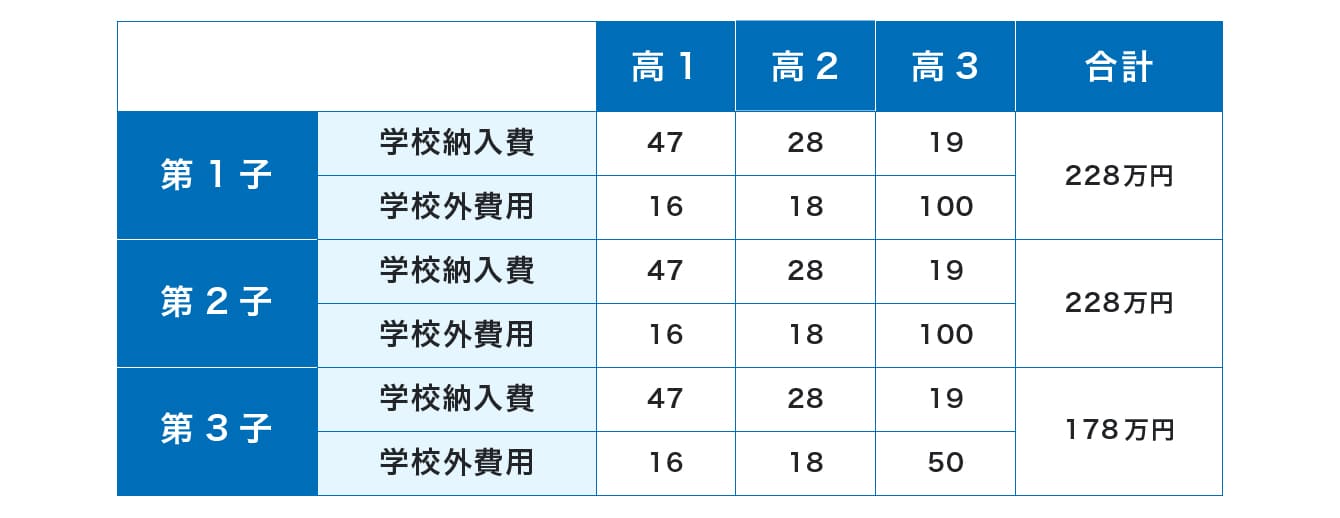

まず、高校・大学時代にかかるお金は下記のようになりました。

※高校1年、2年、および3年の上段(学費)は公立高校の全国平均額。高校3年時の学校外教育費に塾代や受験費用を計上。

※学校外費用には、パソコン購入費、教科書代などを含む。前田FPのライフプランソフトより計上

――高校の段階でも3人で約600万円…その先に進学するとなると、結構かかりますね。

子ども3人が高校卒業後、それぞれが大学や専門学校に自宅から通学したとして、第1子が国立大学で414万円(学費258万円+生活費39万円×4年)、第2子が私立大学文系で579万円(学費423万円+生活費39万円×4年)。第3子は438万(学費321万円+生活費39万円×3年)かかるとすると、合計で1,500万円近い額になってしまいますね。

また下記の表をご覧のとおり、3兄弟が2歳差の場合は、教育費だけで年間200万円超の支出が少なくとも4年間は続きます。

※中学時の費用は計上しておりません。

――「恐怖のカブり期間」をどう乗り切れるか、ですね。

しかも、これは自宅通学をした場合です。自宅外から通うとなると、仕送りが必要となります。進学先が東京都内の場合は生活費も合わせて月に10万円程度はプラスして必要でしょう。

さらに、親御さんの方は期待通りの収入が見込めるかどうか、今の時代はなかなか予測がつきません。役職定年や転職で収入が減ってしまう可能性も考える必要があります。

早めの準備が吉。奨学金や教育ローンの活用も選択肢に

――子どもの教育費がかかること、とてもよく分かりました。将来のためにもどうやって準備していくのがいいでしょうか?

お子さんがまだ小さくても、大学に行くのはまだまだ先と考えず、早めに準備することをおすすめします。子どもはどんな進路を望んでいるのか、我が家の今の収入なら月々どのくらい貯金できるか、進学までにあと何年あるかを算出し、積み立てていければいいですね。

――それこそ、子どもが小さい時から意識した方がいい、ということですね。

お子さんが小さい時こそ、お金を蓄えるチャンスだと思ってください。例えばお子さんが3歳であれば、あと15年あると考えられるわけです。

月30,000円積み立てるとしたら

月30,000円×15年(180カ月)=540万円

また、月30,000円のうち、15,000円を預金や学資保険、残り15,000円をNISAを使って投資信託で積み立てれば、もっと増やせる可能性もあります。

――でも、投資信託で教育費を準備した場合、ちょうど教育費が必要なタイミングで投資信託の成績が悪かったら、教育資金も減ってしまうのではないかと心配です。

教育費を投資信託で準備するか迷ったら、積立期間があと10年以上あるかどうかがポイントだと思います。

もし5年しかないのであれば、貯蓄の方が賢明でしょう。反対に、時間があればあるほど選択肢も多くなりますからできるだけ早く対策を立ててもらいたいと思います。

――このご時世、予期せぬ事態が起こらないとも限りませんし、計画通りに貯められなかった場合はどうしたらいいでしょうか?

子ども本人が奨学金を借りる方法があります。JASSOの令和2年度学生生活調査報告によると、奨学金を借りている学生は約50%です。今や当たり前になりつつありますね。ただし、こちらは申し込みのタイミングや要件があるので、利用予定があるなら早めに調べておきましょう。

――奨学金の申し込みのタイミングを逃したり、要件から外れてしまった場合はどうしたらいいですか?

国や金融機関の教育ローンを借りるのも選択肢のひとつではないでしょうか。すでに住宅ローンなどを返済中の場合は、返済計画など銀行の担当者に相談してみるのがいいでしょう。

◇銀行からのご案内◇

入学までに教育資金を貯められない。想定外の支出が多く、思ったように学費を貯められないことはあると思います。

そんなときは銀行の教育ローンを検討してみてはいかがでしょうか。

銀行の教育ローンは、奨学金や国の教育ローンで条件とされている「世帯年収(所得)が一定の上限を超えないこと」という条件はありません。

また、奨学金の要件にある「子どもの成績」も、銀行のローンには関係しません。

そして奨学金は、支給開始が進学後であることから、入学金や前期分の授業料の支払いに使うことはできません。それに、奨学金は毎月定額が振り込まれる制度なので、不足する生活費を補う役割としては使いやすいのですが、半期毎の授業料などの支払いにも不向きという点があります。

その点、銀行の教育ローンは入学前から使用できるので、入学金や授業料の支払いはもちろん、転居にかかる費用や、学生生活で日々かかる生活費にも使えます。

カードローン型では「使いたいときに使いたいだけ」払い出していただくこともできますから、便利です。

金利は金融機関によりますが、国の教育ローンが2.25%(固定金利・令和5年10月2日現在)に対して、第四北越銀行では1.9%~3.5%(変動金利)となっていますので、使いやすいのではないでしょうか。

――子どもが2人以上いて、教育ローンを利用する場合の注意点は何かありますか?

第1子のときにめいっぱい借り入れをしてしまうと、第2子以降のときに借りられなくなることがある点に注意してください。1人目の進学先が国立から私立に変わって、費用が想定よりも増えてしまった……なんてことは2人目以降にも起こりうることです。

近年では、学費以外の通信費や娯楽費は子どもがアルバイトをして自分で稼ぐケースも増えてきました。もちろん、ご家庭によって考え方やご事情は異なると思います。

奨学金は子どもが返済します。一方で教育ローンは親の返済になるので、のちのち将来や老後資金に響いてくる可能性も考えなければなりません。家族でよく話し合い、一番学費がかかる時期を賢く乗り越えましょう。