最近、貯金なんてないと言っていた友だちがマイホームを建てはじめた。なんでも「“住宅ローン控除”があるから、いま建てたほうが得なんだよ」って。「住宅ローン控除」って何? 貯金が少なくても家を建てられるの?

【登場人物】

ファイナンシャルプランナー 本間洋一さん

会計事務所、外資系金融機関などを経て、2004年に独立系ファイナンシャルプランナーとしてFPオフィス「ファイナンシャルクリニックサービス」設立。アドバイス方針の一つは、「お客様の不安、疑問、お考えをとにかく聴く」こと。

安藤さん

新潟市内在住の35歳。妻と二人暮らし。現在は賃貸マンションに住んでいて、将来的にはマイホーム購入を検討している。

ローンを組んでお金を残した方がリスクに対応できる

将来、マイホームを建てようとコツコツ貯蓄しているんですけど、そもそも新潟で土地を買ってマイホームを新築するとなると、どのくらいのお金が必要ですか?

私が相談を受けるなかでは、新潟市内の中心地で4,000~5,000万円、市外で3,500万円前後という予算で検討されるお客さまが多いですね。土地代、工事費のほか、諸費用をすべて含めた金額です。

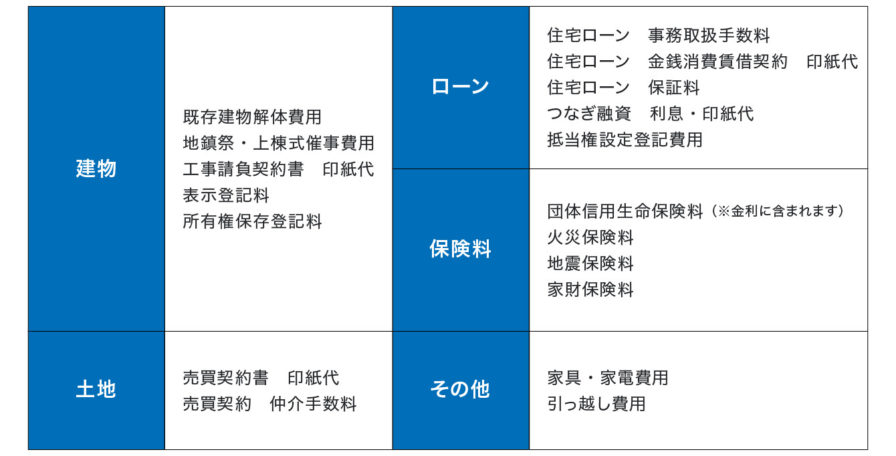

諸費用にはどんなものがあるんですか?

たとえば不動産の取得にかかる「不動産取得税」、建物や土地の価値に応じてかかる「固定資産税」、契約に関わる手数料や印紙代などですね。意外にみなさん見落としがちなのが、家具・家電の購入代や引っ越し代です。

【マイホーム購入の際、必要になる可能性があるもの】

そっか。工事費以外にも結構かかるんですね。

はい、住宅ローンを組むとなると、それに関わる費用もさらに必要になります。

たとえば、「登記費用」。金融機関から借り入れをするには、建物や土地に抵当権を設定する必要があり、そのための費用です。あとは、金融機関に支払う「事務取扱手数料」、住宅ローンの保証会社に払う「保証料」、あとは、「団信料」ですかね。

団信料?

正確には「団体信用生命保険料」。住宅ローンの契約者が、病気や不慮の事故で亡くなってしまった、病気になって寝たきりになってしまった……など、万が一の事態に陥ってしまったときに、住宅ローンの返済が免除されるという保険です。

そうなのですね!

たいてい、住宅ローンの契約において、「団体信用生命保険」に加入することが条件となっている場合がほとんどです。

ですから、年齢を重ねて大病を患ってしまうと、「団体信用生命保険」に加入できずローンが組めない、というケースもあることを覚えておいてください。

また、団信保険料は死亡、高度障害等が保障範囲となる一般団信であれば、金融機関が負担するケースがほとんどですが、保障内容の充実を希望する場合は金利も変わり、一般的には0.1~0.3%程度が上乗せとなります。

うーん、単純に建物や土地の購入代金にだけ付いた利息を払うと思っていましたが、他にも諸費用があるなら、やっぱり住宅ローンの借り入れ金額はなるべく押さえたほうがよさそうだなぁ……。

いえいえ、実はそうでもないんですよ。私が相談を受けているお客さまのなかには、自己資金ですべて支払えるぐらい貯蓄があるにもかかわらず、住宅ローンを組んで新築するという人が結構多いんですよ。

え、なぜ!?

理由はいくつかありますが、一つは、ある程度現金を手元に残しておいたほうが安心だということ。たとえば、災害などの影響でリフォームが必要になった場合、手元に現金がまったくないと、結局、借り入れをすることになります。また、生活していく上で急な出費が必要になることも考慮すれば、さまざまなリスクに備えて、ある程度の現金は持っていたほうがいい。

加えて、もう一つ大きな理由は、「住宅ローン控除」を最大限、活用するためですね。

最大600万円が戻ってくる「住宅ローン控除」

「住宅ローン控除」って何ですか?

正式には「住宅借入金等特別控除」といい、年末時点で住宅ローン残高1%分の税金が戻ってくる制度です。たとえば、3,000万円の借り入れがある場合、控除額は「3,000万円×1%=30万円」。

ただし住宅ローン控除は、支払った所得税と住民税の合計からお金が戻ってくる制度なので、仮に「所得税+住民税=25万円」だとしたら、25万円のみの控除となります。

それでもけっこうな金額ですね。

はい、しかも通常は10年間しか適用されないのですが、2020年12月31日までに入居した場合、適用期間が13年間まで延長されます。試算の一例ですが、35年ローンで3,400万円借り入れすると、13年間トータルの控除が約360万円になる場合もあります。ちなみに控除額の上限は、認定住宅の場合は約600万円です。

※認定住宅:長期間住むことができる良質な「認定長期優良住宅」と省エネ基準などの条件を満たした「認定低炭素住宅」がある。いくつかの条件を満たすことで認定され、2020年12月末までに居住することで住宅ローン控除の減税枠が拡大される。

借り入れ額の1割になることもあるんですね!

住宅ローンを組まなければ、その控除を受けられないと考えたら、住宅ローンを組んだ方が得だな。どうすれば控除を受けられるんですか?

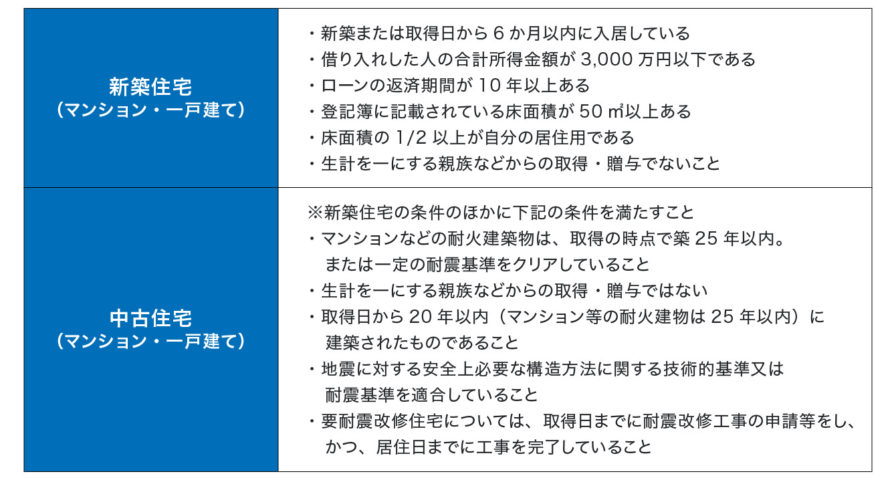

居住を始めた最初の年に「住宅ローンの借入額残高証明書」や「不動産登記簿謄本」などの必要書類を揃えて、税務署で確定申告をすればOKです。2年目以降は年末調整で申告することで引き続き控除が受けられます。ただし、住宅ローン控除を受けるには、「年収が3,000万円以下」「延べ床面積が50㎡以上」「自分が住む家であること」などの条件があるので事前に確認してください。

中古住宅の購入は適用外ですか?

いえ、「築20年以内 (※マンション等の耐火建物の場合は25年以内)」などの条件を満たせば中古住宅でも適用されます。

■住宅ローン控除の条件

それに、増改築(リフォーム)でも適用になることもあるんです。

え、住宅購入のときだけじゃないんですね!

はい。その場合も「年収3,000万円以下」「リフォーム後の延べ床面積が50㎡以上」「住宅ローンの返済期間が5年以上」などの条件があります。

また、耐震、省エネやバリアフリーリフォームの場合は、固定資産税の減税が受けられる「リフォーム減税」もあるので、併せて検討してみてください。

これまで住宅ローンを借りるとただ返済していくだけかと思っていたけど、税制の優遇などお得な面もあるんですね。

はい、お金を借りるということで利息の支払いなど返済負担に目が行きがちですが、住宅ローン残高の1%が控除されることを考えたら、手元に現金を残して住宅ローンを組むことも前向きに検討できるのではないでしょうか。

ほかに住宅購入に関する支援制度はありますか?

利用しやすいのは「すまい給付金」ですね。

実は住宅ローン控除は「払った税金からお金が戻ってくる」という仕組み上、支払った税金が少ない場合、「控除をフルに受けにくい」という問題があります。この不公平感を和らげるためにつくられたのが、収入が一定以下の人を対象にした「すまい給付金」なのです。

どのくらいまでの収入の人が対象ですか?

目安は年収775万円以下です。「目安」といったのは、実際には「都道府県民税の所得割額」をもとに算出した収入額によって給付金額が決まるからです。

なるほど、都道府県によっても異なるということですね。では、給付額は?

ちょっと計算が複雑なのですが、目安の収入が675~775万円で10万円、600~675万円で20万円……と、収入が低いほど給付額が多くなります。だいたい年収450万円以下だと、最大給付額の50万円を受け取れるケースが多くなります。

それはすごい!収入以外にも対象となる条件はありますか?

はい、住宅ローン控除と同様に、「延べ床面積が50㎡以上」などの条件がいくつかあるので「すまい給付金」の専用サイトなどで確認してください。

住宅ローンは「収入」よりも「返済計画」が重要?

控除や給付金の制度があるなら、そんなに頭金を用意しなくてもいいのかも、って思えてきました。

そうですね。もちろん借り入れが少ないほど、支払う利息も少なくて済みますが、いまは低金利時代なので金利1%を切る住宅ローンも多くあります。頭金をつくるのに何年もかかるようでしたら、「住宅ローン控除」が13年に延長されているうちにある程度の金額を借入れて建ててしまうというのも一つの方法だと思います。

なるほど。住宅ローンを選ぶ上でのアドバイスはありますか?

金利だけで判断しない、ということですね。

とくに若い方だと、ネットで金利だけを調べてローンを選びがちですが、新築で家を手に入れるまでには土地の購入費や契約手付金、着工金など、資金決済が複数回発生します。金融機関によってはそうした手続きが面倒なところもあるので注意しましょう。

また、お借り入れ後も一部繰上げ返済や修繕、リフォーム資金のご相談などが発生しますので、信頼して相談できるか、親身になって相談にのってもらえるかといった点も考えたうえで金融機関を選ぶことをおすすめします。

たしかに、住宅ローンは金融機関と長く付き合っていくことになるから、信頼して相談できるかは重要ですね。あと、やはり収入が低いと住宅ローンの審査が通りにくいのでしょうか?

収入の高い低いよりも、毎月どれくらい返済できるかが住宅ローンの借り入れにおいては重要です。毎月の収入と支出を考えて、余裕のある返済計画とするのがポイントです。

それなら今支払っている家賃の範囲内であれば返済は大丈夫そうだ。でも、やっぱり今が本当にベストタイミングなのかどうか迷うな……。

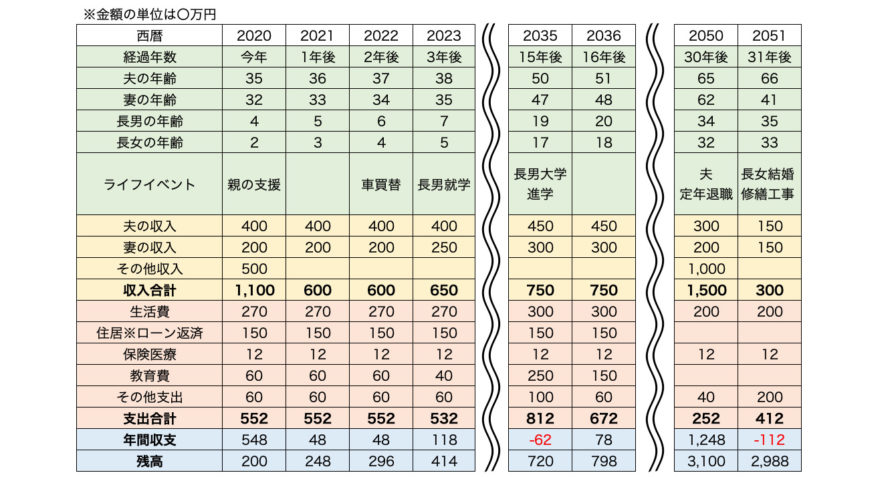

それなら、キャッシュフロー表をつくってみてください。 私はお客さまから相談を受けたときに、賃貸で暮らし続けた場合と、住宅を取得した場合の一生涯分のキャッシュフロー表を必ず2パターンつくります。ポイントは定年時にいくら資産を持てるかどうかです。

たとえば、ある程度まとまった退職金をもらえるのなら、定年後の家賃支払いもそれほど負担にならないと思いますが、そうではないのなら、持ち家のほうが定年後のキャッシュフローは安定します。

定年後までの収入や支出を予測しながらキャッシュフロー表を作成する

いまの会社は退職金、あまり期待できないし……だけど、やっぱり家は欲しいな。65歳の定年までに完済するとしたら、今年中にはローンを組んで返済していかないといけないし。あとは、リフォーム費用も少しずつ積み立てて準備しなきゃ――。

はい、ぜひそのようにお金と人生の設計図をつくってみてください。しっかりと資金計画を立てた上で、住宅ローンを組めば、失敗することはないと思います。