令和4年から高校1年生の家庭科の授業でマネーリテラシーを高めるために金融教育の授業が拡充されています。この短期連載では、子どものマネー教育に詳しいファイナンシャル・プランナーの八木陽子さんにインタビュー。第2回目となる今回は【借りる】をテーマに、クレジットカードやローン・奨学金の基礎知識から、【消費者トラブル】の危ない落とし穴までを解説します。高校の授業ではどんなマネー教育が行われているのでしょうか。

お金を借りるってどういうこと?

前回の「概要・家計管理/使う編」では、令和4年4月から成年年齢が18歳に引き下げられたことで、18歳の若者でも親の同意を得なくてもクレジットカードの作成、車や住宅のローンを組むなどの契約ができるようになったことをお伝えしました。

わたしたちはなぜお金を借りる必要があるのか、考えたことはありますか。真っ先に思い浮かぶのは「今持っている現金では買えない欲しいものを買うため」「夢やビジネスを実現するための資金として」などでしょうか。

車や住宅を購入する際に、大きなお金を一括で借り、返済期間を設けて返していくという目的別ローンだけではなく、クレジットカードで支払うことも「お金を借りる」ことに含まれます。

わたしたちは、賢く借りることでよりよい暮らしの実現や将来に役立てることができますが、使い方によっては困った事態になりかねません。「いつの間にか膨大な借金をしてしまった」といったケースを避けるにはどうすればいいのでしょうか?

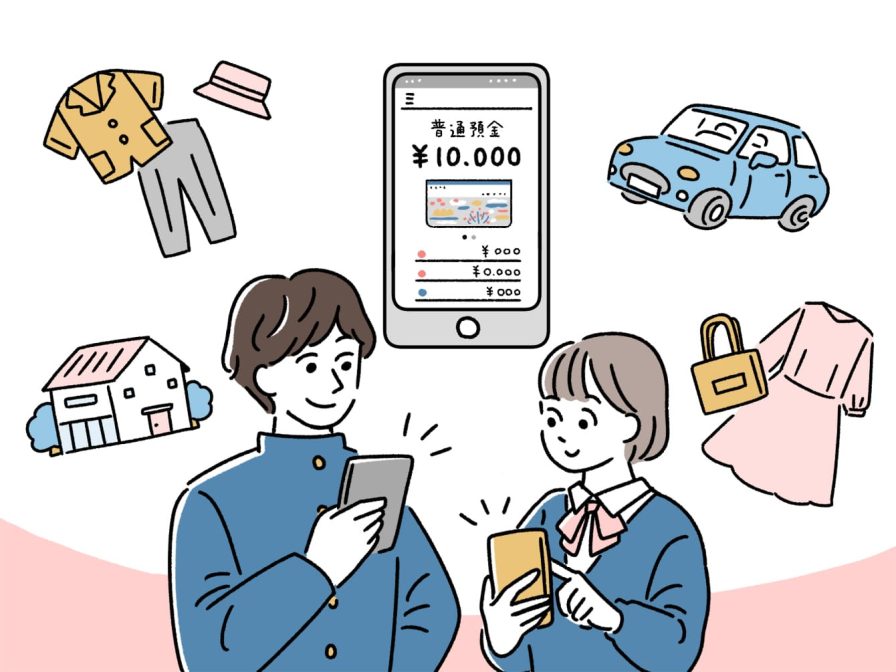

高校の教科書では、利用する機会が最も早いと考えられるクレジットカードについて学びます。

クレジットカードの利点と注意点

前回の【概要・家計管理/使う編】で、キャッシュレス決済の一つとして登場したクレジットカード。買い物もお金の借入も手軽にできるため、賢く利用することで生活を豊かにすることができます。

反面、管理不足によって、多重債務に陥るケースも少なくありません。そういったリスクから身を守るためにも、ほとんどの教科書でメリット・デメリット・注意点をよく理解した上でクレジットカードを利用するように求めています。

また、クレジットカードの仕組みについて、カード会社とお店、消費者がどのような契約関係になっているのかを図で分かりやすく紹介している教科書もあります。

メリット

- 現金を持ち歩かなくてよい

- 現金を持っていなくても欲しいものが手に入れられる(ショッピング機能)

- クレジットカード決済しか対応していないECサイト等で買い物ができる

- ポイントが貯まりさまざまな特典が得られる

デメリット

- いくら買い物をしたのか、把握しづらい

- 現金を持っていなくても支払うことができるので、返済できる範囲を超えて使ってしまうことがある

- 分割払いやリボ払いなどでは手数料がかかる

- 不正利用される恐れがある

使用する際の注意点

- カードを受け取ったらカード裏面の署名欄にサインをする

- 他人に貸さない

- 暗証番号を他人に教えない、知られないようにする

- カードを利用した時は利用金額があっているか利用控えを見て確認する

- 利用残高を把握し、確実に返済できる範囲内で利用する

リボルビング払いとは?

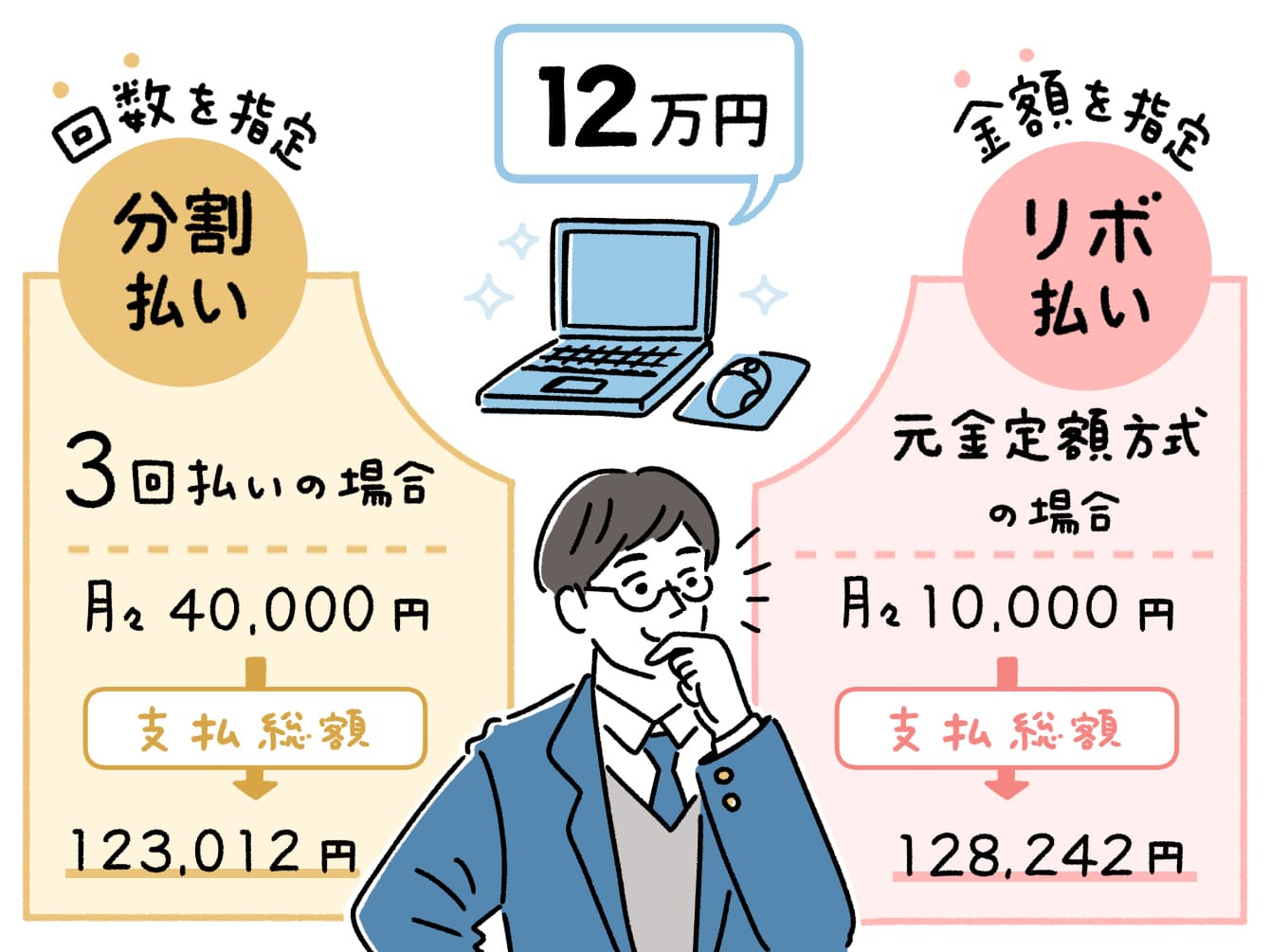

※計算はあくまで目安。上図の支払い総額は実質年率15%の場合。

※一般社団法人日本クレジット協会「手数料計算のシミュレーション」による支払い例。

※リボ払いは月1万円の元金定額式の場合。

※初回の日割り計算や最終回の端数調整がある。

※クレジットカード会社によって計算方法・支払い方法は異なる。

クレジットカードの返済方法には一括払い、分割払い、リボルビング払い(以下、リボ払い)など様々な方法があります。多くの教科書では注意喚起として、リボ払いについて詳しく解説されています。

リボ払いとは、毎月一定額を返済していく方式。毎月の支払額が決まっているので計画的に返済できる一方、返済期間が長くなり、毎月手数料がかかるため、総支払額は多くなるというデメリットも。クレジットカードのなかには、初期設定がリボ払いのカードもあり、利用する前に確認が必要です。

さらに、多くのクレジットカードには、商品をその場で購入できるショッピング機能に加え、「現金が必要!」といった場合に、ATMで手軽に現金を借りることができるキャッシング機能もついています。本来、お金を借りる際は審査が必要なため時間を要しますが、クレジットカードの場合、カード発行時に審査が完了しているためすぐに借りることができます。しかし、そういった利便性と引き換えに、利率は高めに設定されているので、事前に返済計画を立てておくなどの注意が必要です。

「奨学金」は将来への先行投資

クレジットカードとともに、ローンについても多くの教科書で触れられています。中でもライフプランの人生3大支出(結婚・子育て・住宅購入)の一つとして、住宅ローンを紹介している教科書が多く見受けられます。住宅ローンは、主に銀行などの金融機関を通して借入するケースがほとんどで、豊かな人生のための先行投資として捉えることができます。

また、多くの高校生にとって身近な先行投資といえば、進学希望者の2人に1人が利用する奨学金制度でしょう。奨学金には返済不要の給付型と、返済義務のある貸与型があり、後者の貸与型は学生名義で借りて学生自身が大学卒業後に返済するしくみとなっています。ちなみに奨学金の借入総額は平均3,243,000円、毎月の返済額は平均16,880円となっています。(労働者福祉中央協議会「奨学金や教育負担に関するアンケート調査」より)

若者がターゲットに! 消費者トラブル実例

消費者庁の統計によると、マルチ商法などの消費者トラブル相談は20代の若者に突出して多くなっています。令和4年4月から成年年齢が18歳に引き下げられたことによって、被害者のさらなる低年齢化が予想されることから、多くの教科書が悪徳商法についても紹介しています。

<悪徳商法の一例>

- アポイントメントセールス……販売目的を明らかにせず事務所などに呼び出し、契約しないと帰れない状態にして契約させられる

- マルチ商法……加入者が新規加入者を勧誘し、組織を拡大しながら商品を販売する。新規加入者を勧誘すると、その支払いが自分の利益になると言われ、次々に新規加入者を獲得することを求められる

- デート商法……恋愛感情を利用して、断りにくい状態にして商品を販売する

- キャッチセールス……路上でアンケート調査などといって声をかけ、事務所などに連れて行き、契約させられる

- 投資用USB詐欺……「稼げる話がある」と呼び出され、投資用のシステムが入ったUSBを高額で購入させられる。その際には学生ローンなどでの借金をすすめられ、ローンを利用してUSBの購入契約を結ぶ。実際には投資はうまくいかず、借金を返すために「紹介料ビジネス」に誘われ、ほかの友人を勧誘する羽目になる

これらの悪徳商法は、お金がないなら借金して買えばいいと言われ、被害者は高額のローン契約を組まされることもあります。いわばお金を「借りる」ことで起きるトラブルと考えられます。

悪徳業者は「儲かればすぐ返済できるから、借金しても大丈夫」「買えば将来の自分への投資になる」と言葉巧みにローン契約に持ち込んできます。

そのため、例えばマルチ商法だと勧誘側の人は「自分は良いビジネスに携わっている」と考えるようになり、またデート商法では「相手のことが好きだから、自分が買ってあげたい」という気持ちを持つなど、冷静な判断がしにくい状態になります。

一方で「こんな商法が流行っているらしい」「こんな風にだまされた人がいたらしい」という知識や情報を事前に得ていたことで、被害に遭わずに済んだケースもあります。授業では、教科書での学びに加え、各自治体や消費者センターで公開している若者の消費者トラブル動画や冊子などを補助教材にするケースもあるようです。

「おかしいな」と思ったら「188(いやや)」へ

消費者トラブルに関して、多くの教科書で「あやしいと思ったら電話しよう」と掲載されているのが、消費者庁が運営する消費者ホットライン「188(いやや)」。携帯から188をプッシュすることで相談窓口へ直接つながります。

さらにほとんどの教科書にはクーリング・オフについても触れています。クーリング・オフとは、申し込みまたは契約書面を受け取ってからでも、無条件で解約できる制度です。訪問販売、エステや美容脱毛などの特定継続的役務提供は8日間、内職商法(自宅でできる仕事を提供するとし、そのための教材などの高額商品を売りつける)などの業務提供誘引販売取引は20日間など、取引内容によって解約できる期間は異なります。

18歳といえば、年齢的に親には言いにくく、学校の先生に相談するのもハードルが高い時期。もしものときのために、第三者に相談できる窓口や消費者を守るための制度を知っておけば安心です。

今回は、借入を賢く行うための基本的な知識に加え、高校生に身近な借金の種類としてクレジットカード、若者が狙われやすい金融トラブルなど【借りる・消費者トラブル】について基本的な内容を紹介しました。

第3回では、【備える・貯める・増やす】をテーマに、生活していく上での様々なリスクに備える保険や、令和4年度より新たに拡充された資産形成について学んでいきます。次回もお楽しみに!