「退職金をもらったはいいものの、なんとなく口座に預けたままになっている……」

もしくは退職時期が近づいてきたため「そろそろ退職後のことを考えておきたい」という方へ。「退職金」の使い道は決まっていますでしょうか?

退職金は1,000万円単位の大きな金額になることも多く、後悔しないよう使い道は慎重に選びたいもの。

そこで今回は、老後の資産運用に詳しいFP山中伸枝さんに、退職金の上手な使い方について伺いました。

老後が不安、退職金について把握しておきたい、という30代~40代の方も必見の内容です。

確認しておきたい退職金のあれこれ

退職金とは、勤務していた企業を退職する時に受け取れるお金のこと。あくまで目安ですが、定年退職者の学歴、企業規模別の平均退職金額は以下のようになっています。

| 中小企業 | 大企業(男性のみ) | |

|---|---|---|

| 高校卒業 | 994万円 | 2,019万9,000円 |

| 大学卒業 | 1,091万8,000円 | 2,139万6,000円 |

長く同じ会社に勤めれば、誰でも定年退職時にまとまったお金を受け取ることができると思っている方も多いかもしれませんが、所属企業や業界によって退職金の種類もさまざま。受け取り方、運用の仕方、金額も全く異なります。

退職金制度は主に4種類ある

実は、退職金は企業側に法律上の支給義務はないため、企業によっては退職金制度を導入しておらず、退職金をもらえないケースもあります。現在のところ、日本では多くの企業が退職金制度を導入しているようですが、まずは自分の会社の退職金制度について確認してみてください。その上で退職金制度の種類については知識として知っておくと良いでしょう。

・退職一時金制度

いわゆる「退職金」としてみなさんがイメージするような、退職時に勤務先から一括でまとめて受け取るタイプの退職金。企業内部で従業員の退職金を積み立てていくもので、金額は勤続年数や最終給与等各社の就業規則によって決められています。

・確定給付企業年金制度(DB)

企業が掛金を拠出し、資金を運用していく退職金制度。従業員が受け取る「給付額」があらかじめ約束されているのが特徴です。定年退職以降に一括もしくは年金(分割)形式で受け取ることができます。年金の場合、「終身」で受け取る選択肢がある企業もあれば、5年、10年、15年など分割の年数が決まっている企業も。

・企業型確定拠出年金制度(DC)

企業が掛金を拠出し、従業員が資金を運用していく退職金制度。運用の結果次第で、将来の受取額が変わってくるのが特徴です。定年退職以降に一括もしくは年金(分割)形式で受け取ることができます。年金の場合、「終身」で受け取る選択肢がある企業もあれば、5年、10年、15年など分割の年数が決まっている企業も。

・共済型の退職金制度

主に中小企業を対象として代表的なものに、独立行政法人勤労者退職金共済機構が運営する「中小企業退職金共済(中退共)」や商工会や一般社団法人が運営する「特定退職金共済」などがあります。企業や事業主が掛金を拠出し、共済機構が資金を運用していきます。金額は加入年数によって決められ、退職時にそれぞれの共済機構から直接、一括もしくは年金(分割)形式で受け取ることができます。なお、中退共の場合は掛金の一部について国からの助成が出ます。

企業によって退職一時金のみ、退職一時金とDB併用、DBとDC併用、DBもしくはDCだけなど、どの制度が導入されているかはさまざまです。

制度があっても、非正規雇用の従業員やパートなど、企業が導入している退職金制度の対象外となる場合や退職金の支給に必要な勤続年数を満たしていない場合など退職金が支払われないケースもあります。

さらに受け取り方も、一括か、年金形式かで、支払う税金が大きく異なってきます。こちらも知らないと損をしてしまうため、事前に確認しておきましょう。

▼退職金の受け取り方による「税金」の違いはこちらの記事でチェック

iDeCoはどのように受け取る? 賢く受け取るためにこれだけは知っておこう

退職金としてもらえる金額の確認方法

退職金の制度や金額は会社の就業規則で確認できますし、企業によっては勤続年数や役職を示したモデルケースを示してくれるところもあります。また、従業員自身が運用するタイプの企業型確定拠出年金(DC)なら、自分で運用状況を確認できます。

退職金の使い道にはどんなものがある?

退職金のあり方は人によって異なるものの、多くの人が決して少なくない金額を受け取ります。老後働けなくなったときの重要な資金源ですので、「今まで仕事を頑張ってきた自分へのご褒美」といって、無計画に大きな買い物をしたり、短期的な視点だけで使ったりすることは避けましょう。

将来の家族の収入源であることを踏まえ、退職金を元手に老後資金を増やしていくことも視野に、事前に使い道を検討しておきましょう。

退職金の使い方としてはシンプルに増やすは投資信託、守るは保険、貯めるは定期預金、使うは普通預金と考えるとわかりやすいでしょう。それぞれご紹介します。

増やすは投資信託

退職金をただ取り崩すだけでなく、退職金を元手に運用を行うことで資産の寿命を延ばすことが期待できる「投資信託」。投資商品にはさまざまな種類がありますが、所得控除や運用益非課税のメリットがあるiDeCo・NISAといった国の制度を使うことをおすすめしています。

・iDeCo:60歳を過ぎても仕事を続けるなら、所得控除もあり節税対策にもなるiDeCoの利用を検討しましょう。60~65歳まで5年間積み立てて、その後65~75歳までの10年間で運用を継続し、75歳で取り崩すプランを立てれば、60歳からでも投資期間を充分確保でき、運用効果を期待できます。

・NISA:シンプルに資産を増やしたい、iDeCoの掛金上限まで使った上で資金が余った、そんな方には運用益が非課税になるNISAがおすすめです。

⚫︎一括投資か積立投資か?

退職金はまとまったお金がもらえるからと、一括投資を検討される方もいるかもしれません。しかし一括投資は、基準価格が上昇したとき大きなリターンが期待できる一方、下がったときには大きく損するリスクも。長期でこそ安定した利益が見込める積立投資は60歳からでは遅いのでは?と思う方もいるかもしれませんが、75歳をゴールとする場合、あと15年もあると考えれば、利益を出せる可能性はあるでしょう。

例えば、毎月3万円を15年間積み立てた場合……

<想定利回り3%の場合>

元本540万円

収益141万円

合計681万円に

<想定利回り5%の場合>

元本540万円

収益262万円

合計802万円に

※金融庁の「つみたてシミュレーター」を利用して試算

守るは保険

増やす力は減りますが、老後の資金を守る機能が豊富なのが「保険」です。夫婦のどちらかに万が一のことがあった場合に備え、終身保険などの保険も検討しましょう。

例えば、妻が専業主婦だった場合、夫が先に亡くなると妻は夫の遺族厚生年金を受け取ることになりますが、これは夫が受け取っていた老齢厚生年金の報酬比例部分の75%に過ぎないので、家計としての年金受取額は少なくなります。

年金額の減少が影響し、妻が長生きすると、貧困に陥るようなケースも聞かれます。そうならないためにも、夫が終身保険で500万円でも死亡保険に入っておけば妻も安心ですし、そのお金を元手に介護施設に入ることもできます。

家族構成、かかりやすい疾患、介護等、将来の不安ごとは人によって違いますので、銀行の窓口等に相談して、自分達にとって必要な機能を備えた保険に加入しておくと安心です。

貯めるは定期預金

リフォームや車の買替え、子どもの結婚や孫誕生への資金援助など、5年以内くらいの短中期的に使う予定のあるお金については、元本割れのリスクがない定期預金や個人向け国債などに預けておくのがおすすめです。

使うは普通預金

2〜3ヵ月分の生活費など、すぐに使う予定のあるお金を退職金から取り崩す場合は、いつでも取り出せる普通預金に入れておきましょう。

金融商品には得意不得意やそれぞれ使い勝手があり、思い描くライフプランによっても選ぶべき商品は変わってきます。さらに相談する銀行によって取扱商品も違うことでしょう。

そのため退職金をもらったタイミングで一度、「自分達はどのように退職金を使えばいいのか」銀行に相談してみると良いと思います。

老後の暮らしをイメージして、退職金の使い道を決めていこう

「退職金の使い道に選択肢があるのはわかったけど、じゃあどう使い分けていくの?」と戸惑う人も多いでしょう。しかしそれは「老後どう生きていくのか=収支がどうなるのか」イメージがついていないから。ならば、老後の見通しを立てることから始めてはいかがでしょうか。

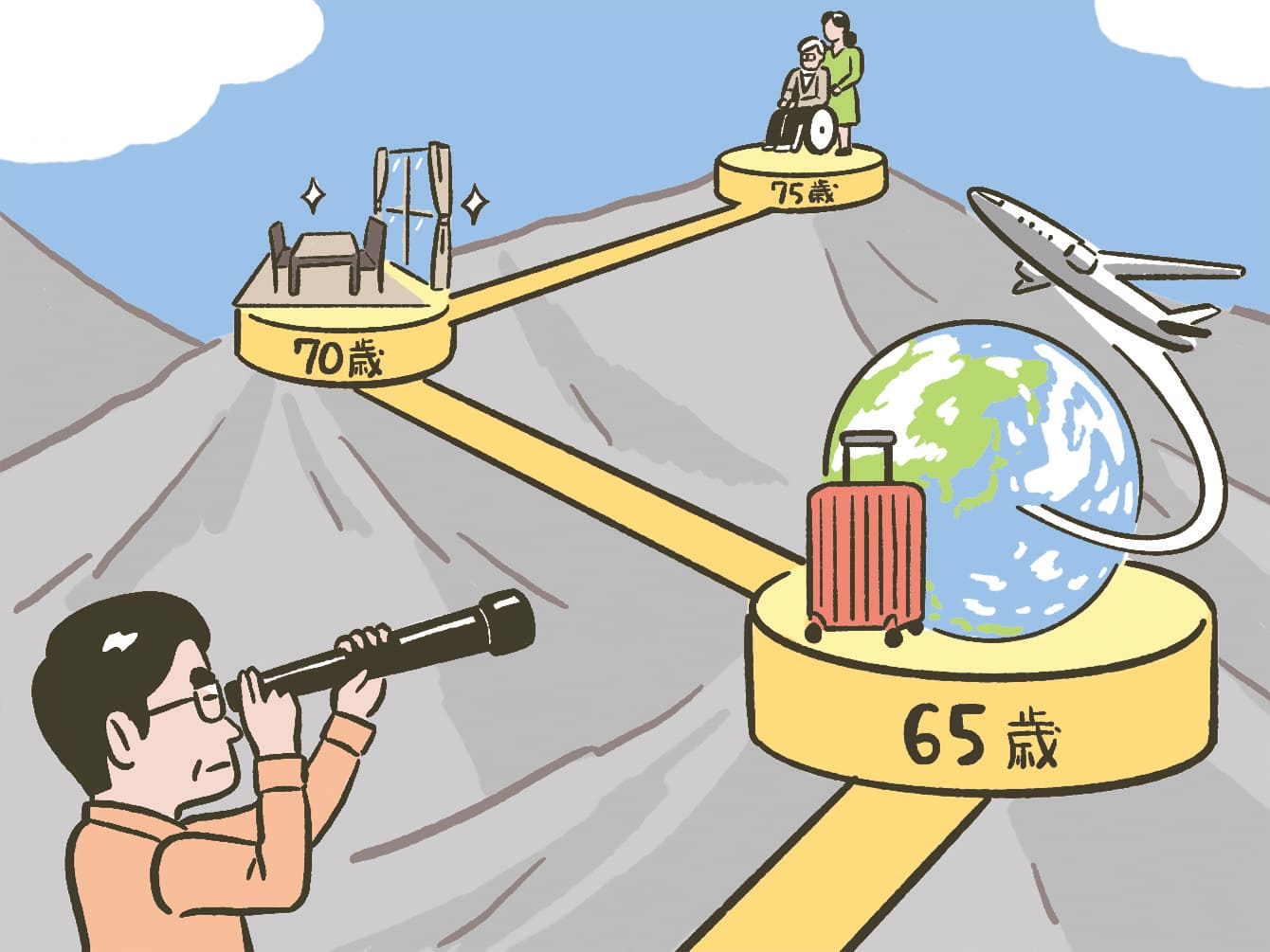

中長期的な視点で、60~100歳の人生計画を立てる

人生100年時代と言われる昨今。60歳で退職しても、あと40年間生きていくための資金が必要になります。そこで、その40年間をどのように過ごすのか、お金はどのくらいかかるのか、中長期的なライフプランを考えましょう。

それも何となく考えるだけでなく、実際に紙やエクセルの表などで書き出してみることがポイントです。

手順1:75歳以降の暮らしをイメージ、かかる金額を算出

将来について計画を立てる際、人はつい直近から決めていきがちですが、はじめに75歳以降の暮らしにフォーカスを当てて考えましょう。

75歳以降は身体の自由がきかなくなる可能性が高く、金銭面で苦しくなった場合でも新たに就労することが難しくなります。元気なうちに選択肢が少ない後期高齢期の計画を先に立てておくことで、あとで困らないようにするのです。

例えば75歳以降では、以下のような支出項目を検討するとよいでしょう。

・住居費:現在の家に住み続けるのか、介護施設に入居するのかで費用も変わります。近隣の介護施設の入居一時金+月額利用料を調べておきましょう

・生活費:現役時代よりも食費は減り、外出も減るためレジャー代や衣服費なども減っていきます

・医療費:体の不調は多くなるものの、後期高齢者は医療費が1割負担となるため、一般的には75歳以前と同程度の金額を見込んでおけば良いでしょう

手順2:60歳~75歳の暮らしを5年単位でイメージ、かかる金額を算出

75歳以降の暮らしが描けたら、次は短〜中期の暮らしをイメージしていきましょう。アクティブシニアとしてまだ体力的にも元気な60歳~75歳、どんなことをしたいでしょうか。豊かなライフプランを思い描きながら、支出を想定していきましょう。

例えば以下のようなイベントや支出項目があります。60歳、65歳、70歳と5年単位で書き出してみましょう。

・リフォーム費:老後足腰が弱くなったり車いす生活になったりしたときのために、バリアフリーな住まいにリフォームをする

・旅行費:元気なうちに旅行に行く

・その他:車や家電、家具の買い替え、孫のお祝いや教育費 など

手順3:いままでの資産を棚卸し&いつまで働くか、いつからいくら年金を受け取るかを確認

いままでの資産を棚卸しつつ、老後の生活費の基盤となる年金についてもチェック。自分はいくら年金を受けとれるのか、確認しておきましょう。なお60歳以降も働き、年金受給を繰り下げすると、受取額が多くなります。

▼「年金」について詳しく知りたい方はこちらもチェック

ねんきん定期便の見方を徹底解説。将来もらえる年金額は?

<ポイント>

・60歳以降も働き続けるか。正社員かパートか、夫婦ともに働くのか、どちらかが働くのかを検討

・年金の受け取り金額、受け取り時期を確認

例えば、60歳を過ぎても働き続け、年金を受け取る時期を65歳から70歳もしくは75歳に繰り下げる場合、以下の通り受取金額が大きく異なってきます。

仮に65歳で受け取れる年金が15万円だとする場合……

5年遅らせ70歳から受け取ったら 15万円×1.42倍=21万3,000円

10年遅らせ75歳から受け取ったら 15万円×1.84倍=27万6,000円

もし定年退職を機に仕事を辞め収入がない状態で、年金も繰り下げ受給をしたい場合は、その間の生活費はどうするか、退職金を充てるのかなども事前に考えておきましょう。

ライフプランをもとに退職金を振り分けていこう

老後40年間のライフプランと支出が見えてきたら、先ほどご紹介した「退職金の使い道」の選択肢も参考に退職金を短期、中期、長期資金に振り分けていきましょう。

短期資金:食費や光熱費といった生活費や趣味代など、2〜3ヵ月の間に使うお金が該当します。こちらは普通預金で準備しておくと良いでしょう。

中期資金:リフォームや車の買替え、子どもの結婚や 孫誕生などへの資金援助として、5年以内に使うお金が該当します。定期預金、個人向け国債など元本割れが少ない商品で使う時期に合わせて期間を設定し、準備しておきましょう。

長期資金:短期資金、中期資金を引いたのち残った退職金はこちらに振り分けましょう。75歳以降に使う長期資金はすぐに使うことがないため、投資信託(iDeCoやNISAなど国の制度を活用)で運用したり、保険加入などで資産を増やす・守ることを検討しましょう。

| 使い道 | 備え方 | |

|---|---|---|

| 短期資金 | 退職後2〜3ヵ月の間に使うお金 食費や光熱費といった生活費や趣味代など |

資産を使う ・普通預金 |

| 中期資金 | 退職後5年以内に使うお金 リフォーム/車の買い替え/子どもの結婚や 孫誕生などへの資金援助 |

資産を貯める ・定期預金 ・個人向け国債 など |

| 長期資金 | 上記以外の残った退職金 75歳以降に使うお金 |

資産を増やす・守る ・投資信託(iDeCo・NISA) ・保険 など |

退職金を運用する際の注意点

最後に、退職金を運用する上での注意点をご紹介します。

・分散投資しすぎない!

「リスクヘッジのためには分散投資が安心」と、いろいろな投資方法に分散しすぎて、何に投資したのか忘れてしまう方がいます。増やすという目的で投資をするなら、あれもこれもと手を出すより投資信託に絞るなど自分で管理できる範囲にしておきましょう。

・納得の上で投資を始める

退職金が入ったからと焦って投資を始める必要はありません。自分で納得できる方法が見つからないなら、一旦定期預金などに入れておき、じっくり勉強してから投資を初めても良いでしょう。

退職金は上手に運用すれば、増やしたり、万が一に備えたりと、老後の生活を豊かにすることができます。受け取ってから慌てないためにも、早めに見通しを立てておきましょう。