「終身保険」という名前は、生命保険加入を検討する人なら一度は聞いたことがあるはず。ただ、その内容を詳しく説明できる人は少ないのではないでしょうか。ネットで検索してみると「高い」とか「いらない」とか、ちょっとマイナスなキーワードもあって、本当のところはどうなの……? そんな疑問に答えるべくファイナンシャルプランナーの加藤梨里さんに教えてもらいました。

※本稿は死亡保険についての解説になります。表中、本文中の「終身保険」は終身死亡保険、「定期保険」は定期死亡保険を指します。

「終身保険」に向いている人・向いていない人

そもそも「終身保険」ってどんな保険?

終身保険を含めたさまざまな生命保険の解説は、こちらの記事を確認してもらうとわかりますが、ひとことで言えば、その名のとおり「終身にわたる保障」であることが最大の特徴です。

掛け捨て型の生命保険に比べると保険料はやや割高ですが、途中で解約しても払い込んだ保険料が戻ってくる「解約返戻金」があるので、資産を増やす目的で終身保険に加入する人もいます。

※戻ってくる額は、契約の内容や保険金額、契約日から解約日までの期間によって異なります。

また、終身保険は生命保険料控除の対象になるため、税負担の軽減にもつながります。生命保険料控除とは、その年の払込保険料の一部が所得から差し引かれる制度のこと。この仕組みにより所得税や住民税などの負担を抑えられるというメリットもあります。

終身保険はこんな人におすすめ

(1)一定の金額を遺族に残したい人

終身保険は、いろいろな使い方ができる商品ですが、例えば加入した1年後でも30年後でも、亡くなったときには保険金が支払われます。なので、葬儀費用などの一定の金額を亡くなる時期に関わらず、家族に遺したい人には有用な保険です。

例えば、「定期保険は満了を迎えてしまったけれど、葬儀費用の足しにしたいから終身保険に入りたい」という高齢の方もいます。

参考までに、生命保険文化センターの調査によると、2019年以降に生命保険(民間保険、かんぽ生命を除く)に加入した人では、直近加入契約の目的として「万一のときの葬式代のため」(12.4%)が第3位に入っていました。

参考:生命保険文化センター「2024年度 生命保険に関する実態調査」P94:(カ)直近加入契約(民保)の加入目的

銀行預金は口座の契約者が亡くなると一度凍結されてしまい、遺産分割協議が完了するまで遺族は原則として自由に引き出すことができません。

しかし、2019年から相続預金の仮払い制度が導入され、相続人の当面の生活費や葬儀費用の支払いのためであれば、家庭裁判所を通す場合もありますが、払戻しを受けることができるようになりました。ただ、預金を受け取るまでには所定の時間がかかるなどの注意点もあります。

また、同一の金融機関(同一の金融機関の複数の支店に相続預金がある場合はその全支店)からの払戻しは、150万円が上限になるなどの制限もあります。葬儀費用にあてるのに十分なお金を受け取れるかどうかにも留意が必要です。

参考:一般社団法人全国銀行協会「ご存知ですか?遺産分割前の相続預金の払戻し制度」

その点、終身保険を含む生命保険(死亡保険)では、万が一の死亡時には契約時に定めた受取人に保険金が直接支払われます。保険会社によって異なりますが、請求手続きから原則5営業日以内など、比較的早くお金を受け取ることが可能ですので、スムーズな遺産分割や亡くなった後の整理費用の準備に役立てることもできます。

(2)老後資金や介護費用を用意したい人

解約返戻金を受け取って、生きている間の老後資金や介護の費用に充てるという使い方もあります。また、受け取った解約返戻金を生前に使い残した場合には、亡くなったときの葬儀費用として使うこともできます。ただし、残ったお金は相続税の対象となるケースもあるので注意しましょう。(なお、葬儀費用は相続税の計算時に遺産総額から差し引くことができます)

(3)相続税対策に活用したい人

生命保険の死亡保険金には相続税の非課税枠があります。相続人が保険金を受け取る場合に限り、「500万円×法定相続人数」の非課税枠の利用が可能です。なので、生命保険の保険金として相続人に資産を渡すことにより、現金を相続する場合に比べて相続税の負担を軽減することができます。

(4)学資保険の代わりに使いたい人

高齢者向けだと思われがちな終身保険ですが、実は上手に使えば子育て世代にも頼もしい保険です。

例えば、学資保険の代わりとして活用するケース。学資保険は子どもを被保険者として契約するものですが、加入できるのは一般的に子どもが幼少のうちと限られています。これに対して終身保険は、保護者を被保険者として契約できるので、子どもが学資保険の年齢制限に達していても加入できる可能性があります。

※被保険者の年齢や健康状態によっては加入できないことがあります。

さらに、終身保険は契約期間の途中で解約すれば、解約返戻金を受け取ることができるため、子どもの教育資金を計画的に貯める手段としても活用できるのです。

こんな人は終身保険でなくてもOK

(1)一定期間だけ死亡保障があればいい人

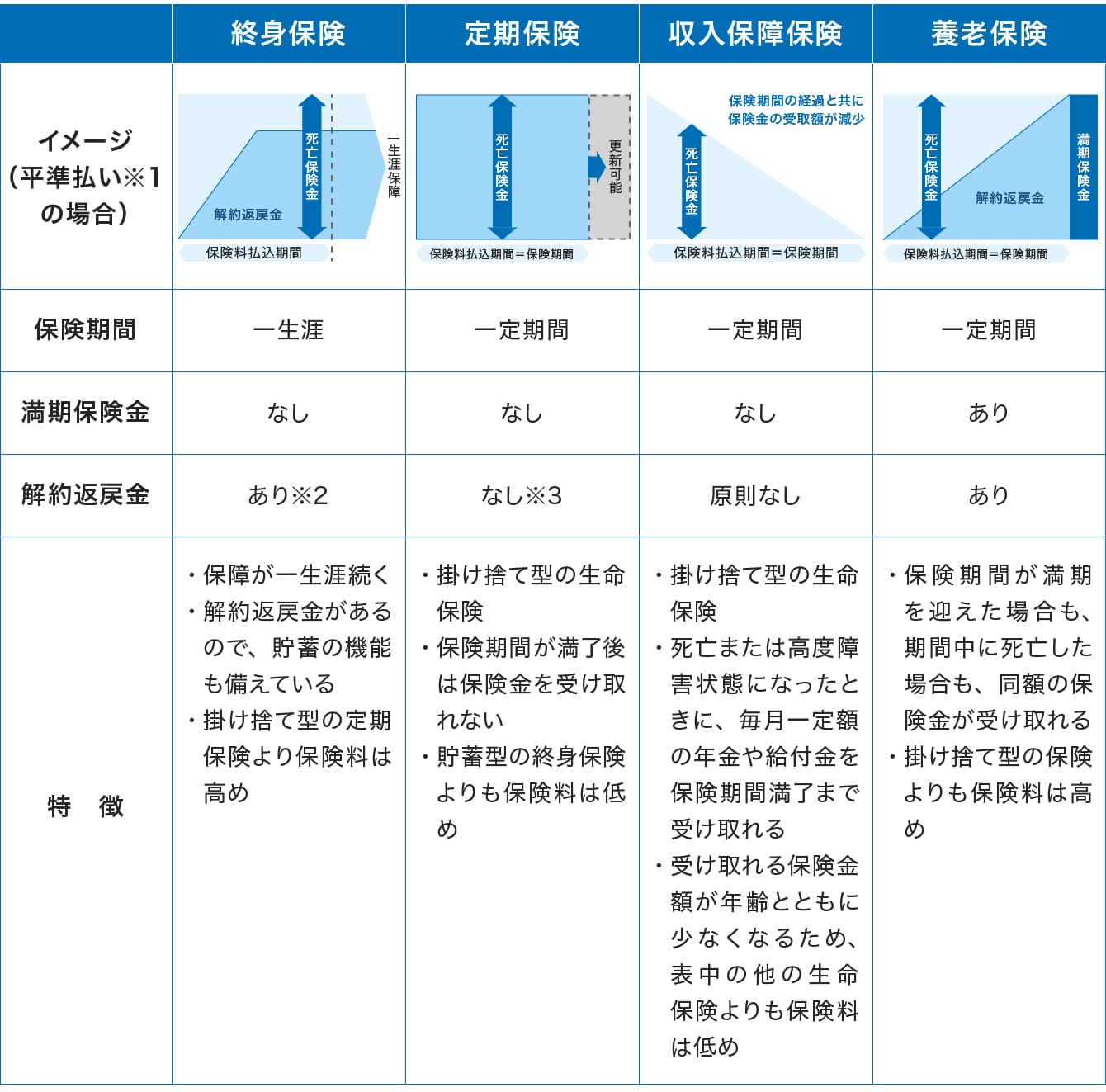

終身にわたる保障を求めていないなら、保険料も抑えられる「定期保険」 が効率的です。

保険期間の経過に伴い保険金総額が減少するため、保険料負担を軽くしやすい「収入保障保険」 や、保険期間中に万が一亡くなってしまった場合でも、満期を迎えた場合でも同額の保険金が受け取れる「養老保険」 などの選択肢もあります。

■生命保険の比較

(※1)一定額を一定期間、継続的に払い込む、分割払いのこと

(※2)解約時期によっては解約返戻金がないか、少額の場合があります

(※3)保険期間中のみ解約返戻金が付く商品もあります

(2)初めての生命保険を検討している人

ほかの生命保険に加入しておらず、初めての生命保険を検討しているのであれば、まずは万が一の死亡に備えてご家族にお金を遺すことを優先的に考えるのが一般的です。

加入者の年齢が若く、お子さんがまだ幼いケースだと、親が死亡してから成長するまでの期間が長い分、生活費や教育費に必要な保障額が高額になる傾向があります。そのため、終身保険よりも先に定期保険や収入保障保険を検討するご家庭が多いです。

「終身保険不要論」は正しいの?

「終身保険はいらない」って本当?

最近、インターネット上でいわゆる「終身保険不要論」の意見が多く見受けられますが、これは保険を資産運用の手段としてとらえると、「損」なのではないかという議論かと思います。確かに、効率的にお金を増やす目的だけでみれば、次のような面で終身保険は必ずしも有利とはいえません。

利率が低いとリターンをあまり期待できない

低金利下では終身保険の利率も低水準になるので、払い込んだお金を大きく増やすことは、それほど期待できません。

また、金利が上がり契約時よりも市場金利が上昇した場合でも、「市場価格調整」によって解約返戻金額が、金利一定時に比べて減少してしまうことがあります。金利の影響を受けやすい商品なので、市場の動向やそのリスクには注意が必要です。

保険以外の税制優遇措置の充実度が上がっている

昨今ではNISAなどの株式や投資信託の非課税制度が充実し、資産運用への注目度が高まっています。終身保険を含め生命保険にも税の措置はあるのですが、投資額や運用実績によってはNISAなどの非課税効果の方が大きくなる場合もあるでしょう。

インフレによって価値が下がるリスクがある

たとえ返戻率(払い込んだ保険料総額に対する解約返戻金の割合)が100%を超えたとしても、インフレによって貨幣価値が下がっていれば、受け取ったお金の実質的な価値はマイナスになる恐れがあります。

以上のリスクを考えると、単にお金を増やすことだけが目的なら、リスクも十分に理解したうえで投資信託や債券、株式などの資産運用方法を選ぶのも一つの考え方です。

「損」をしないために知っておくべきこと

ここで、終身保険で損をしないためのポイントをいくつかお教えします。

解約する場合は慎重に検討する

商品や金利の状況などによっても異なりますが、終身保険は短期間で解約してしまうと、支払った保険料総額に対して解約返戻金の金額が下回ることがあります。つまり、元本割れのリスクがあるので、損をする可能性が出てくるということです。

また、終身保険を一度解約していて再加入する場合には、金利の動向によっては以前よりも不利になる可能性もあります。年齢が上がると保険料が高くなる、健康状態によっては再加入ができなくなるといったリスクも。今契約している終身保険を不要だと思ったとしても、後悔しないように解約は慎重に検討しましょう。

いろいろな終身保険の種類や違いを知る

さらに、ひとくちに終身保険といっても、実はその種類はさまざまです。物によってメリット・デメリットも異なるので、自らの目的に合った保険を選ぶことが大切。以下、特徴的な終身保険をいくつか見ていきましょう。

- 低解約返戻金型終身保険…解約返戻金を抑えることで保険料を手頃にしたもの

- 積立利率変動型終身保険…積立利率が市場金利の変動に合わせて見直される終身保険

- 変額終身保険…運用実績によって保険金や解約返戻金が変動するタイプの終身保険

- 終身型医療保険…病気やケガの医療費を生涯にわたって保障。保険料は契約時のまま一定

それぞれに違った特徴があるので、保障の内容をしっかりと確認してから契約することが重要。そもそも終身保険は、お金を増やすためというよりは、万が一の死亡の際に遺された家族の生活を守るための商品です。

資産運用の手段としては万能ではないかもしれませんが、「もしものときのお守り」という終身保険の本来の意味で考えるようにしましょう。いつ亡くなっても保険金が受け取れる、このシンプルな生活保障が終身保険のメリットなのです。

まずは定期保険・収入保障保険からでも

初めての生命保険として検討しているのであれば、定期保険や収入保障保険から始めてみるのも手段の一つです。

定期保険や収入保障保険は掛け捨てのため、保険料が比較的お手ごろになっています。一方で、保険金額が同額の場合だと、終身保険の方がどうしても割高になりがちです。

また、定期保険や収入保障保険は保険期間が一定なので、保障が必要な時期だけ契約したいという人にも向いています。お子さんが成長するまでの期間や、現役で働いて収入がある期間などに絞って設定することができるからです。

そのうえで終身にわたる保障も必要だと考えていたり、家計で無理なく保険料を払い込んでいけるような場合には、終身保険も検討すればいいと思います。ちなみに、定期保険・収入保障保険と終身保険を組み合わせて契約することもできますよ。

保険とお金で迷ったらプロに相談!

人生には、就職や退職、結婚や出産など、さまざまな変化が訪れます。それに伴って、教育資金や老後資金、相続対策など、お金の悩みも変わってくることでしょう。保険だけでなく金融商品の仕組みをしっかり理解して、ご自身やご家族のニーズやライフプランに合ったものを適切に選ぶことが、損をしないためにも重要です。

もし保険選びに迷った際には、銀行などの金融機関や専門家に相談し、より自分に合った商品を検討してみてはいかがでしょうか。

第四北越銀行よりお知らせ

第四北越銀行では“一生涯の死亡保障を準備することができる”、さまざまな条件に合わせた終身保険を各種取り揃えております。お気軽に窓口までご相談ください。

お問い合わせ先はこちら

第四北越銀行では、新潟コンサルティングプラザ内に資産運用専門担当者を配置し、資産運用相談ブース「マネープランラボ」を設置いたしました。

さまざまなリスクに備えるための保険や、将来の資産形成に向けた積立運用など、各種資産運用に関するご相談を土日も承ります。

新潟コンサルティングプラザ(マネープランラボ)はこちら