収入が少ないわけではないけれど、物欲が抑えられず、クレジットカードの支払いはいつも収入の3分の1以上……。今は分割払いやボーナス払いでどうにかやり過ごしているけれど、そろそろ不安定なお金のやりくりから脱出したい!

今回はそんな自分の収支状況に悩む方へのアドバイスを求めて、ご自身も買い物依存症だった過去を持つ、ファイナンシャルカウンセラー・西村優里さんに取材しました。

物欲を抑えられずお金を使いすぎてしまう人の心理や思考に焦点を当てながら、収支バランスが崩れる原因の特定から立て直しの方法まで、教えていただきました。

【話を聞く人】宮田さん

会社員の30代女性。一人暮らし。流行に敏感で、洋服やコスメが大好き。ネットショッピングなどでついお金を使いすぎてしまう。給料が入ってもクレジットの引き落としで給与の3分の1がなくなり、生活費を考えると毎月収支はマイナス……!? たまに水筒を持ち歩くなど、自分なりに節約はしているつもり。

いったいなぜ? 収支のバランスが不安定になってしまう原因

洋服代などでついお金を使ってしまう生活が続いていて、毎月カツカツです。ようやくお給料が入っても、前月分のクレジットカードの支払いがあって使い切ってしまう状況で。なぜこの状況から抜け出せないのでしょうか……?

宮田さん

宮田さん

まず、収支のバランスが不安定になっている方は、2つのパターンに分かれます。1つは「家計管理そのものができていない」パターンですね。そもそも自分の収入に対して、何にどのくらいのお金を使っていて、今月が黒字なのか赤字なのかが分かっていない状況です。現状を把握できていないので、抑えるべきポイントも見えません。漠然と「使いすぎてるんじゃないか」と不安になったりしてしまいます。

西村さん

西村さん

たしかに、収支はかなりざっくりとしか把握できていないかもしれません。節約しているといっても、ベースをきちんと知らなかったら意味ないですよね……。

宮田さん

宮田さん

そうなんです。宮田さんのような方の場合は、家計管理の方法をスキルとして身に付けてしまえば、ある程度収支バランスの改善は期待できます。

ですが2つ目の「家計管理はできていて、頭ではここまでしか使ってはダメだとわかっているのに使いすぎてしまう」というパターンは、心理面に課題があることが考えられます。

例えば、1つの要因として大きいのはストレスですよね。

西村さん

西村さん

ウッ……。こちらも心当たりがあります。仕事で疲弊したり嫌なことがあったりすると、ネットで洋服やコスメなどを衝動的に買ってしまうんです。

宮田さん

宮田さん

私も過去に買い物依存症だった経験があるので、お気持ちはとてもわかります。ストレスの原因は人それぞれで、宮田さんのように仕事かもしれないですし、家庭環境や特定の個人かもしれない。そのストレス発散の手軽な方法の1つが「お金を使うこと」なんですよね。ただこれは根本的な解決には至っていないので、同じことを繰り返してしまいがちです。

西村さん

西村さん

こうした事態に陥ってしまいやすい人の傾向って何かあるんでしょうか?

宮田さん

宮田さん

例えば、高級品を買うことが目的になっていたり、他人にいい顔をしたい気持ちが強かったりする「見栄っ張り」な人ですかね。あとは、「根本的なところから目を背けてしまいがち」な人。私も含めて、誰しも向き合いたくない現実というのはあると思うんです。ただお金の場合は特に、逃げ続けていると自分ひとりでは対処できなくなってしまう可能性があるので、なるべく早く立て直しのアクションを起こしてもらえたらと思います。

西村さん

西村さん

自転車操業の暮らしから脱出! 今日からはじめる生活立て直しプラン

私、今までこの現実から目を背けていましたが、そろそろこの自転車操業の生活から脱出したいです……。家計と生活を立て直すにはまず何から始めるべきでしょうか?

宮田さん

宮田さん

冒頭でもお伝えしたように、現状を把握するところから始めましょう。STEP1は「家計簿を最低3か月続ける」ことです。ツールはアプリでも紙でもご自身の続けやすい方法でOK。毎日付けるのが大変であれば、週に1度まとめてでも大丈夫です。頑張って3か月続けると、変動費と固定費それぞれの項目でどのくらい使っているのか、平均値がわかります。

西村さん

西村さん

なるほど。まずは出費の平均値を知るために3か月続けるんですね。たしかに、電気代とかは季節や月によって変わりますもんね。

宮田さん

宮田さん

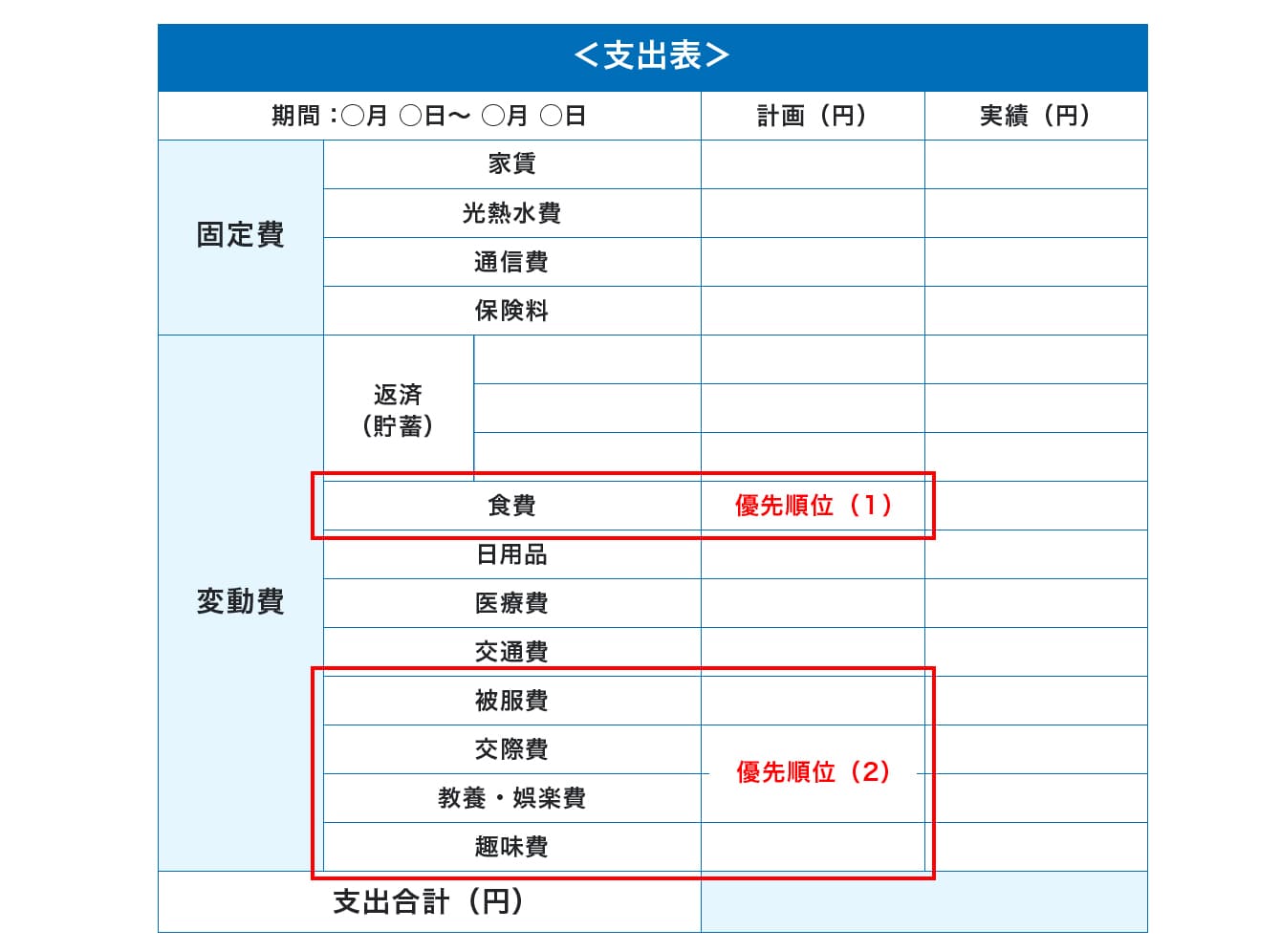

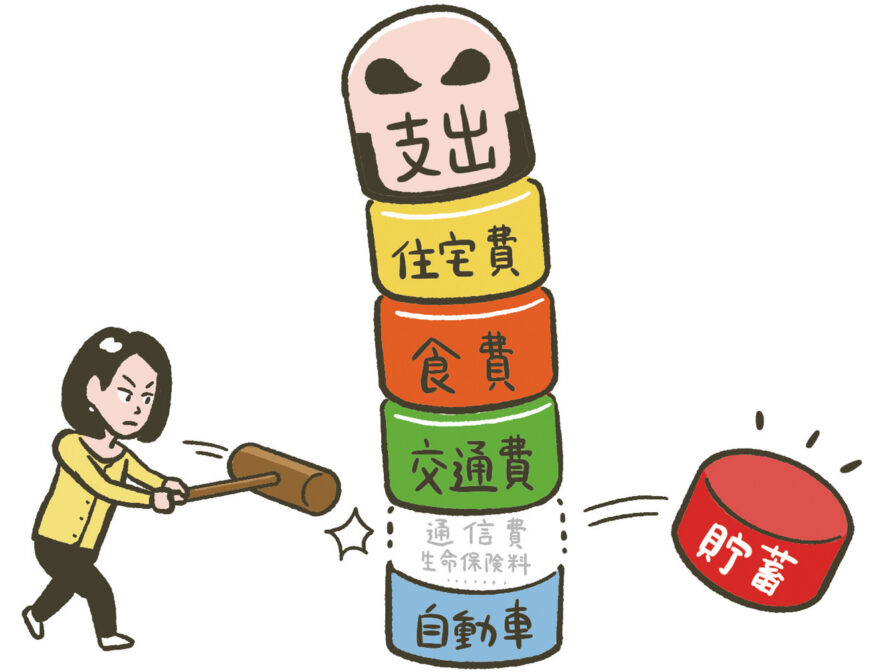

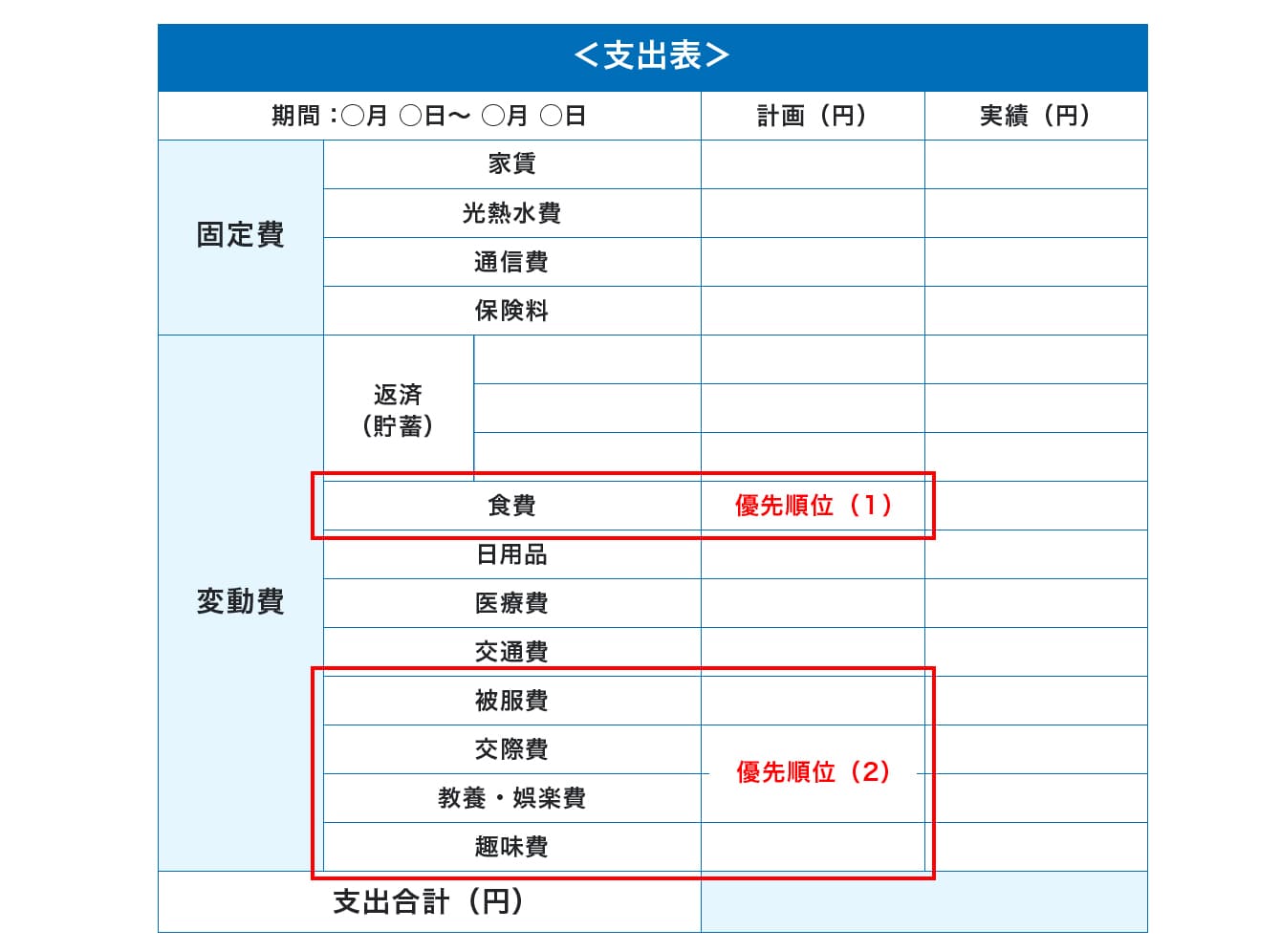

続いてSTEP2は「翌月の支出計画を立てる」です。3か月分の平均値を元に、食費や交際費などに優先順位をつけてそれぞれの項目でいくら使うか決め、その範囲内で実際に生活をします。その結果、計画通りにいった部分とそうではなかった部分をまた翌月の計画に活かす、というサイクルを繰り返すことで、最低限の収支バランスは改善できると思います。

西村さん

西村さん

ただ私の場合、変動費の中でも食費や交際費、娯楽費は全部大事なので、優先順位を付けられない気がして……。どうすれば良いでしょうか?

宮田さん

宮田さん

食費は健康に直結します。体調を崩して逆に医療費がかかってしまったら元も子もないので、食費は第一優先にして他の項目で調整しましょう。その上で、「自分の好きなことに使えるお金」を最初に決めておくのがおすすめです。その範囲内なら、洋服や映画代など何に使っても良しとするというイメージですね。

西村さん

西村さん

3か月分の支出の平均値を元に、自分にとって優先度の高い項目から予算を決めていく。

宮田さん

宮田さん

あらかじめ枠を決めておけば、使っても罪悪感を持たずに済みますし、こうした息抜きになる仕組みを取り入れるのは良いと思います。その分、残りの項目でバランスを取りつつ、数か月かけて「今好きなことに使っている金額(優先順位(2))」を少しずつ減らし、理想に近づける努力をしていきましょう。

西村さん

西村さん

それなら、モチベーションを保ちながらやっていけるような気がします。でもやっぱり、せっかく計画しても勢いでお金を使いすぎてしまわないか心配です。そういう気持ちをコントロールする方法ってありますか?

宮田さん

宮田さん

お買い物でいうと、買いたい衝動にかられた時には一旦自分の「欲しいものリスト」に入れるのがおすすめです。最近はネットショッピングが当たり前になって、いつでもどこでも気になったらすぐ買えてしまいますが、そこですぐに購入ボタンを押すのではなく、1度リストに入れて予算と見比べてみる。そうすると一旦冷静になれて、本当に必要かどうか判断できると思います。

西村さん

西村さん

たしかに「欲しいものリスト」に入れていた商品で、本当に購入したものって意外と少ないかも……。あとから見て「何でこれが欲しかったんだろう」と思ったり。

宮田さん

宮田さん

そうですよね。私は「欲しいと思ったら2週間は寝かせてください」と言っています(笑)。2週間は相当長いと思いますが、本当に必要なものだったら買うはず。それを確かめるためにも、一呼吸入れるのが大切なんです。

西村さん

西村さん

さっそく取り入れて、すぐにポチポチ購入してしまう癖を卒業したいです!

宮田さん

宮田さん

ただ冒頭でもお話したように、頭ではわかっていてもストレスが大きくかかったときにどーんとお金を使ってしまうという方もいます。そういう方の中には、意外と自分のストレスの原因である「ストレッサー」の存在に気づいていないケースも多いんです。

西村さん

西村さん

何が原因かをわかっていないからストレスを回避できず、その発散のためにお金を使ってしまって自己嫌悪に陥る……。まさに負のループですね。

宮田さん

宮田さん

そんな「計画を立てたのになぜか使ってしまう」という方には、自分の行動を客観視するために、簡単な日記をつけることをおすすめしています。家計簿を振り返りつつ、使いすぎたタイミング前後の行動と感情を確認すると、ストレッサーの存在のヒントや自分の行動パターンとの因果関係が見えてくると思います。それがわかれば、次に同じことが起きたときの対処法を考えられますよね。

西村さん

西村さん

たしかに。例えば、「仕事で残業が続いて私生活がおざなりになっていると、衝動的にネットショッピングをしたくなってしまう」といった自分の行動パターンを認識できれば、今後の立ち振る舞いを見直せそうです。

宮田さん

宮田さん

それに加えて、お金のかからないストレス発散方法を複数持っておくことも大切です。散歩でも良いし、音楽を聞きながら運動するでも良い。ストレスがかかる場面に遭遇したとしても、自分の中に買い物以外のストレス解消法があれば、気持ちがラクになるはずです。

西村さん

西村さん

思えば今までストレスの発散先が買い物だけでした。これを機に新しい趣味でも見つけてみようかな。

宮田さん

宮田さん

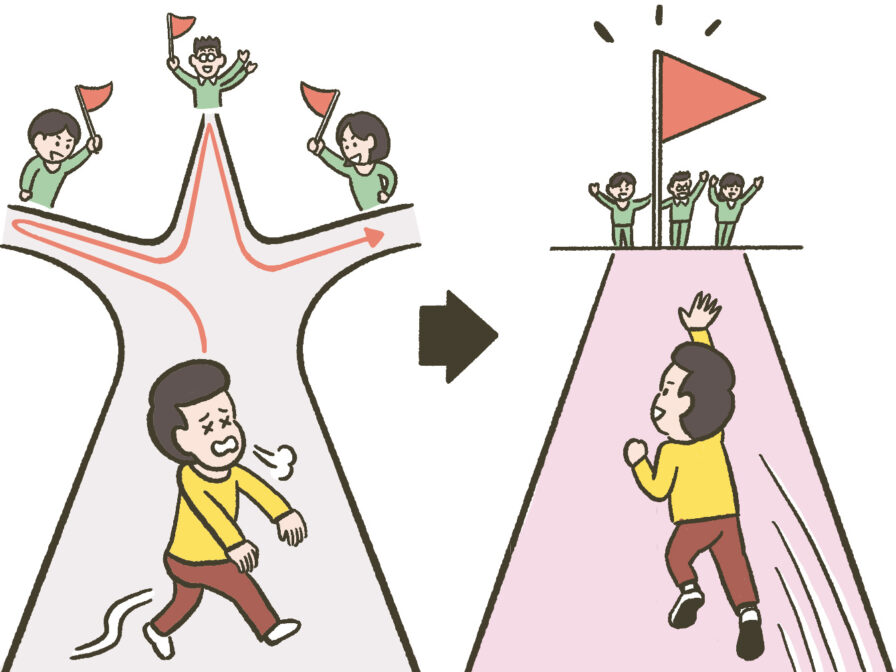

少し時間はかかるかもしれないですが、これまでお伝えしたプロセスを経て、自分で立てた計画通りに実行できれば小さな成功体験になりますし、それを積み重ねていくことでコントロールできる自分に自信が持てるようになると思いますよ!

西村さん

西村さん

【生活立て直しプランまとめ】

STEP1 家計簿を最低3か月続けて支出を把握する

STEP2 翌月の支出計画を立てる、実行する、見直すといったサイクルを回す

それでも上手くいかない場合は・・・

思考や行動パターンから浪費の原因となる「ストレッサー」の存在をチェック。対処法としてお金以外の発散方法を予め持っておくと◯。

事態の収拾がつかなくなる前に、未来を見据えた早めの対処を

何だか前向きな気持ちになってきました。生活立て直しプランを立てて、まずは家計簿を3か月続けるところから頑張ります!

宮田さん

宮田さん

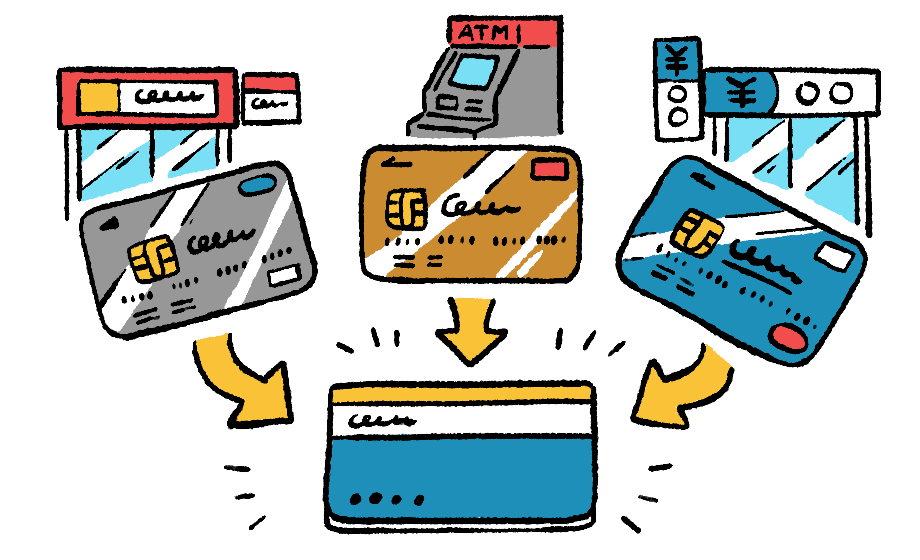

お金というのは、あくまで自分が実現したいことを叶えるための1つの手段です。ただお金によって人生が左右されてしまうこともまた事実で、事態が進めば大事な時間を失うことになってしまいます。私に相談に来る方の中にも、クレジットカードを何枚も持っていて毎月の返済が追いつかなくなってしまったというケースがよくあります。

西村さん

西村さん

おお……。そういう状況に陥ってしまった場合には、どうしたら良いんですか?

宮田さん

宮田さん

複数の借入それぞれに利息がついてしまって、月々の支払いが苦しいという場合には「おまとめローン」という選択肢もあります。複数の借入を1つにまとめて返済するので管理しやすく、計画的に返済ができますし、月々の返済額や金利が低くなる可能性も。返済期間を長めに設定できる(返済期間を長く設定すると、支払う利息額は増える場合があります)ので、生活立て直しプランを立て、「返済シミュレーション」をしてみてから検討いただくと良いと思います。

西村さん

西村さん

わかりました。どちらにせよ将来を見据えつつ、強い意志で早めに対処していくことが大事ですね。

宮田さん

宮田さん

そうですね。どうしても短期的な視点で見てしまいがちですが、これを機にぜひ、長期的な視点でのお金の使い方を考えてみてもらえたらなと思います!

西村さん

西村さん

【教えてくれた人】西村優里さん

一般社団法人ウーマンフィナンシャルカウンセリング協会 代表理事

金融教育支援員 The Change カウンセラー

元・買い物依存症で借金返済に苦しんだ経験を活かし、一般社団法人ウーマンフィナンシャルカウンセリング協会を設立。買い物依存症の脱却から貯蓄まで幅広いお金のお悩みを解決に導く活動を行う。また浪費・借金だけでなく、「やめたいけど、やめられない」心の問題まで幅広く対応できるカウンセラーとして、2017年からは「プライベートメンタルジムThe Change」に参画。著書に『買い物依存症OLの借金返済・貯蓄実践ノート』 (合同フォレスト)、『今度こそ「貯められる女」になる67のルール』(大和出版)。