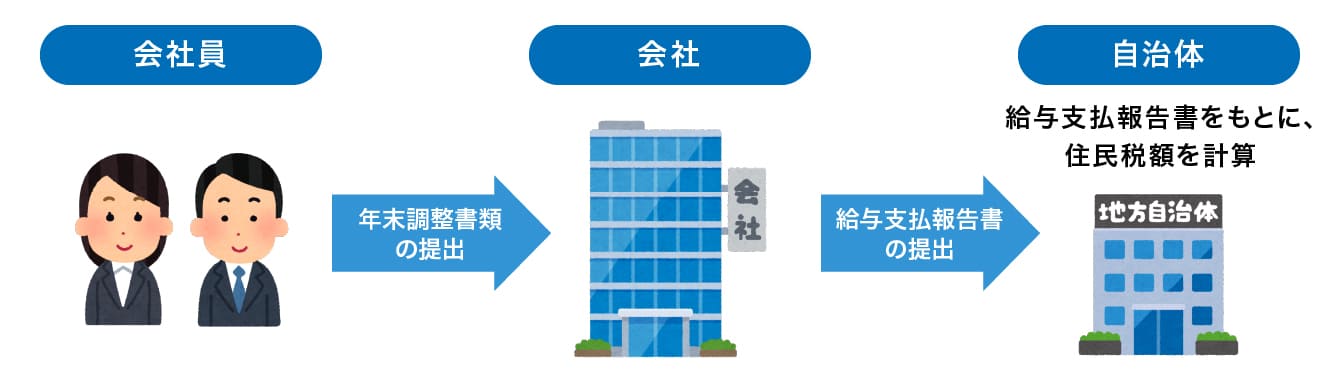

6月頃に手元に届く住民税決定通知書。「今年の住民税はいくらかな?」とチェックするくらいで、細かく見たことがないという方も多いのではないでしょうか。しかし実は、税額を左右する「所得控除」が正しく処理されているか、確認できる書類でもあるのです。では、どのように確認したらいいのでしょうか。税理士の渋田貴正先生に伺いました。

住民税決定通知書とは?

――毎年6月頃に送られてくる住民税決定通知書。住民税の金額くらいは確認したことがあるのですが……。これはどのようなものなのでしょうか?

住民税の金額と、この金額に至るまでの計算経過が分かる書類です。

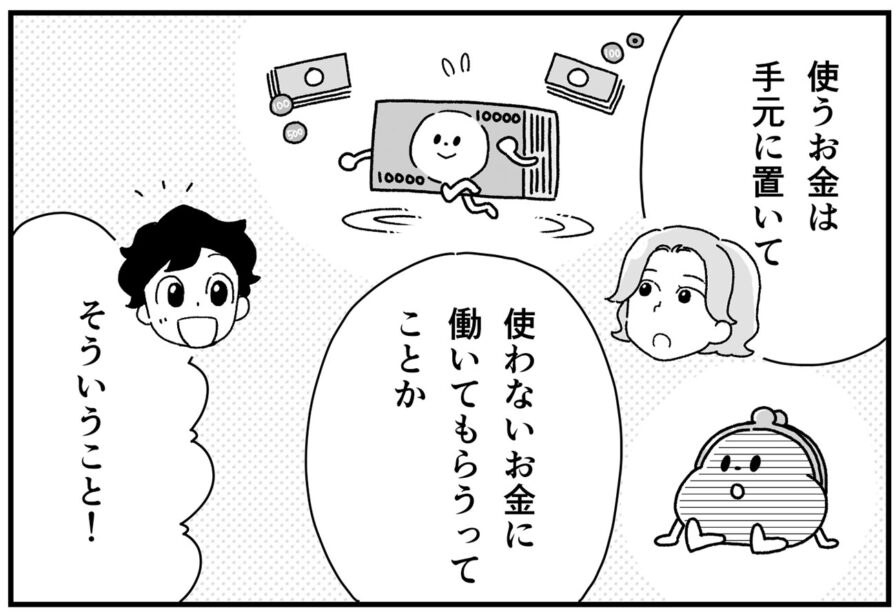

会社員の場合、年末調整の情報をもとに作成された源泉徴収票とほぼ同じ内容の「給与支払報告書」という書類が会社を通して各自治体に提出されます。自治体がその給与支払報告書をもとに住民税を計算し、その結果を記したものが決定通知書となります。ただし、会社員でも、確定申告した人については、確定申告書の数字を使って住民税が計算されます。

住民税決定通知書は「源泉徴収票とセットで確認」

――今日は住民税決定通知書のサンプルを持ってきてみました。何をどのようにチェックすればいいのか、教えて下さい。

まず、準備するものは、主に2つ! 各項目を照らし合わせて、数字や所得控除に漏れや間違いがないかを調べて行きましょう。

- 住民税決定通知書

- 源泉徴収票

そのほかにも下記の資料もあるとよいでしょう。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書(対象者のみ)

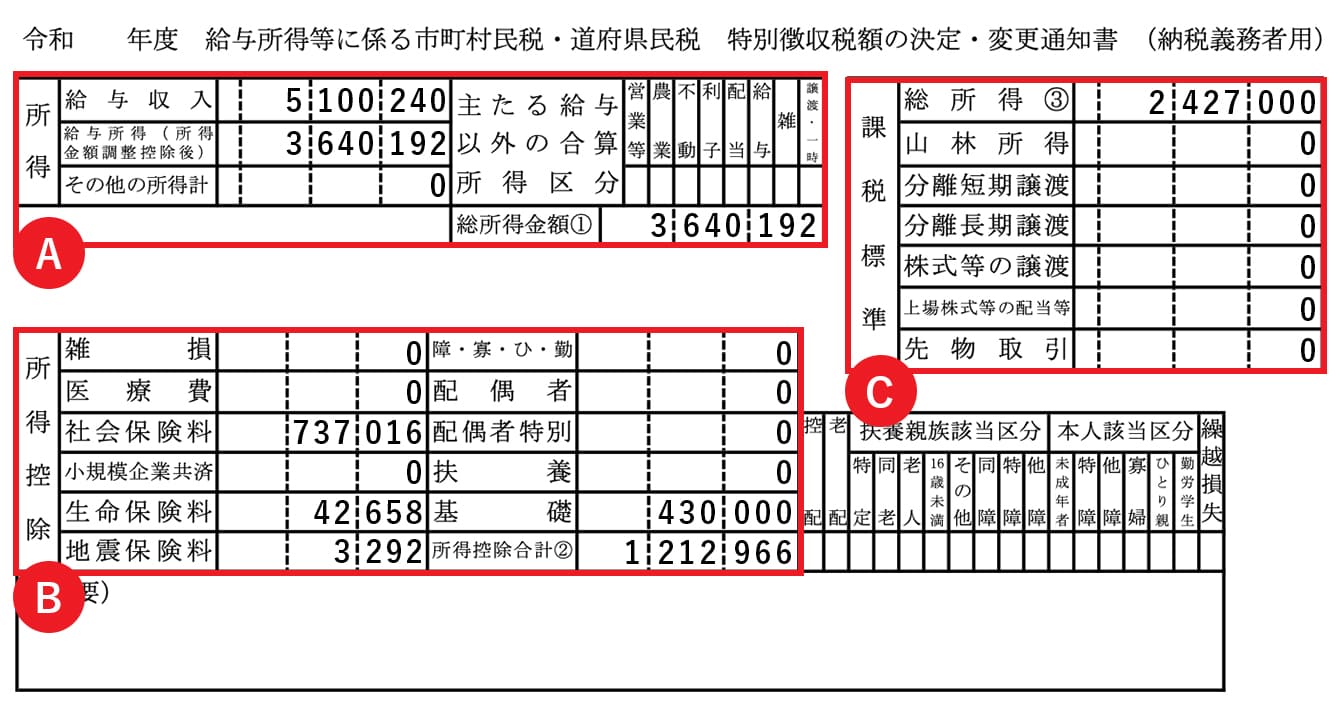

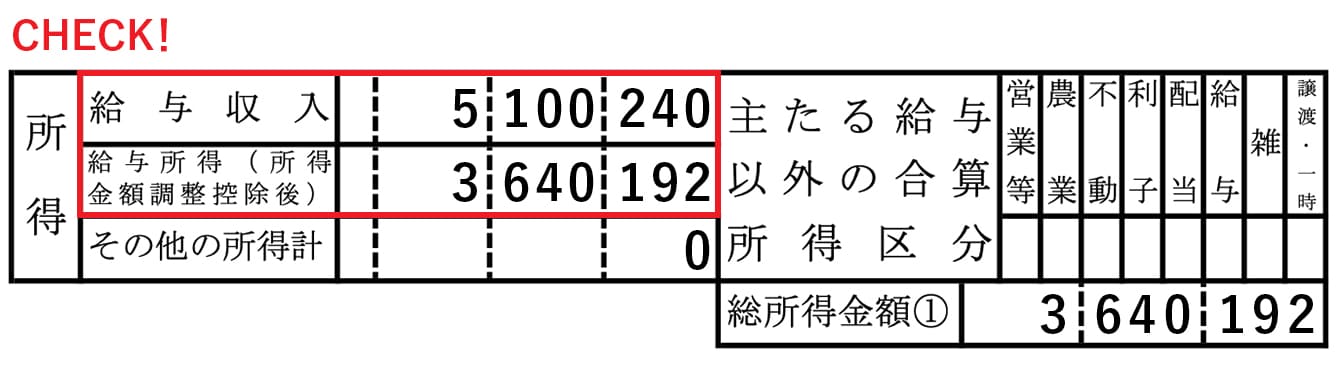

A. 所得

源泉徴収票の給与収入と給与所得の数字が合っているかを、チェックします。

給与収入とは、毎月の給料や賞与を合計したいわゆる額面の金額で、給与所得とは、給与収入から給与所得控除を引いたものになります。

給与所得控除とは?

自営業の場合、売り上げから必要経費を引いた金額が所得になりますが、会社員の場合、必要経費が何かを認めるのが難しいので、自営業者との公平性を考えて、給与年収に応じた給与所得控除が認められています。

●給与所得控除(令和2年分以降)

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円~1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円~3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円~6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円~8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

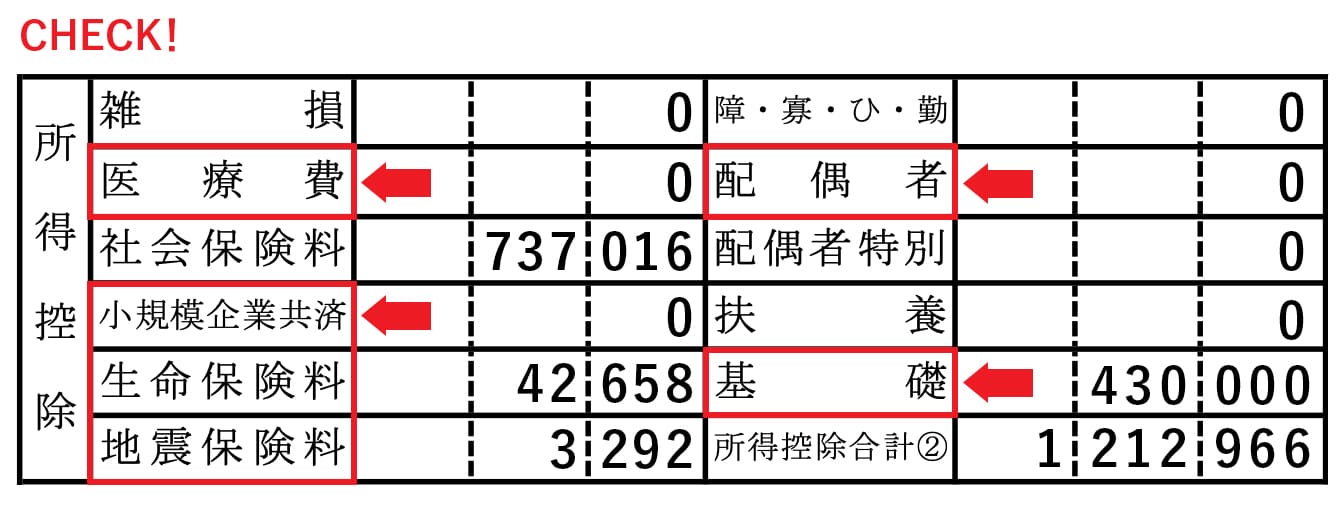

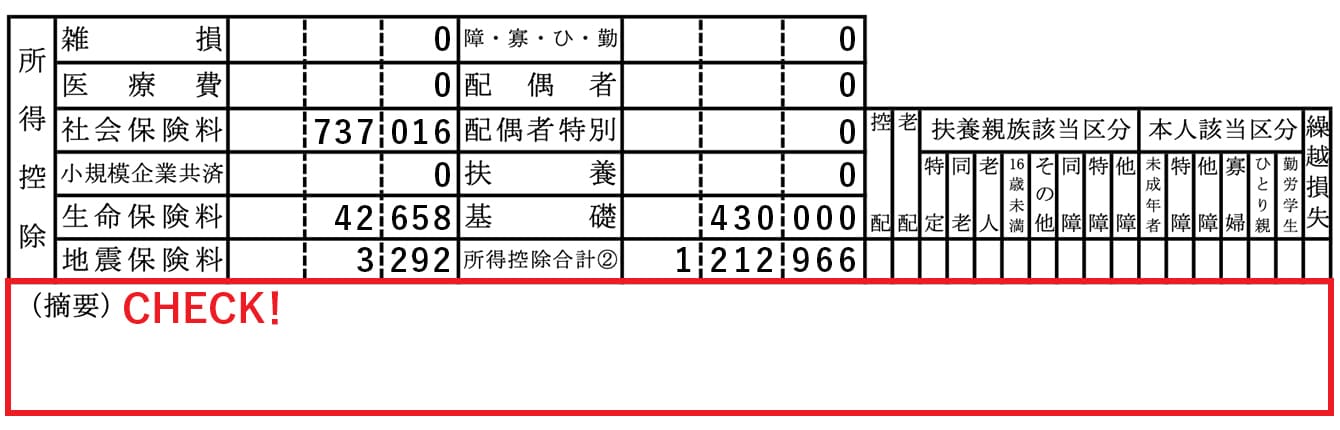

B.所得控除

所得控除とは、所得から一定の金額を差し引ける制度です。どんな控除を使えるかは、配偶者がいるか、医療費がかかったか、どんな保険に加入しているかなど、人それぞれの事情によって異なります。

チェックする主なポイントは以下の赤い矢印がついた4つです。住民税の決定通知書は、スペースの関係で、「控除」という言葉が省略されていることがあります。その場合は、頭の中で末尾に「控除」という言葉を付けて確認しましょう。

・医療費(控除)

確定申告した医療費控除が反映されているか。

・小規模企業共済、生命保険料、地震保険料(控除)

年末調整で書類を出した項目が反映されているか。ちなみに、確定拠出年金(iDeCo含む)は小規模企業共済に含まれます。

ここで記載されている保険料(控除)金額は、源泉徴収票の金額とは異なります。これは、生命保険料控除と地震保険料控除の計算方法が、所得税と住民税で異なるためです。

また、保険料控除金額に上限がありますので、ご注意ください。

・配偶者(控除)

年末調整で提出した書類の項目が反映されているか。

・基礎(控除)

誰もが使える控除です。住民税の基礎控除は43万円。あわせて、所得税の基礎控除は48万円という点も覚えておきましょう。

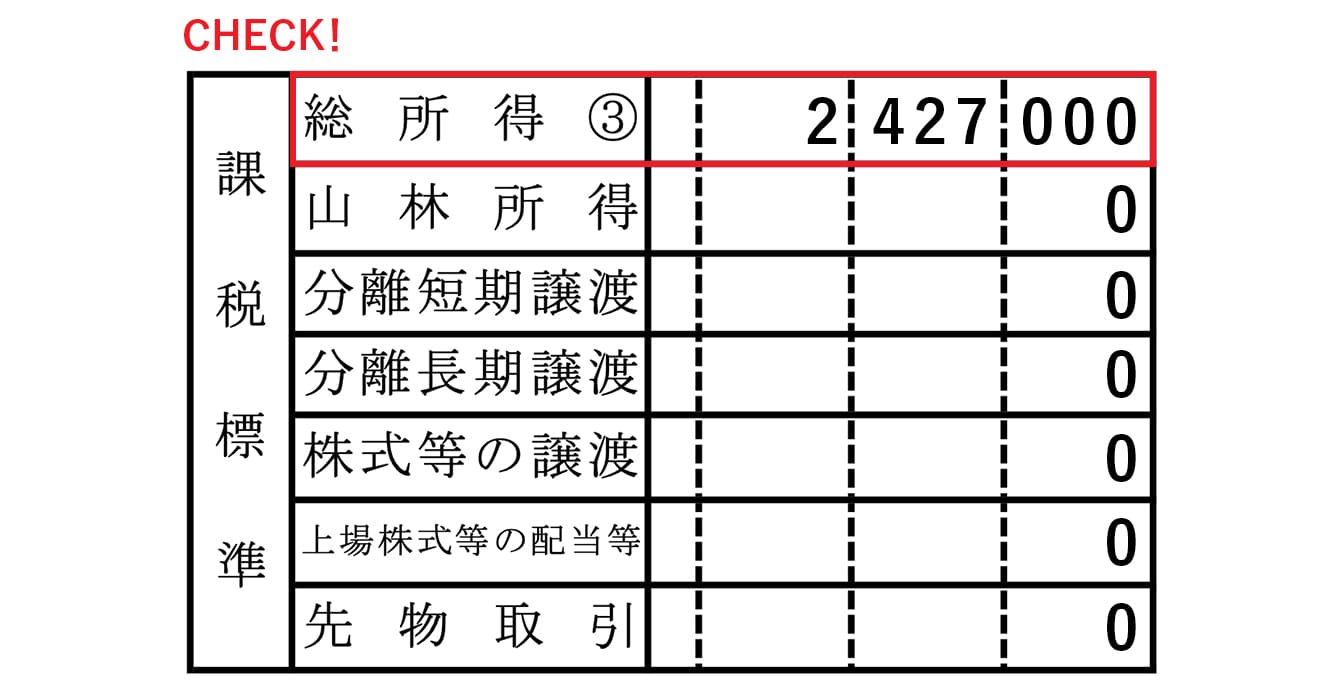

C.課税標準

所得の欄に記載の総所得金額(1)から所得控除欄に記載の所得控除合計(2)を引いた金額が、総所得(3)の欄に表示されます。ちなみに、総所得の額は1,000円未満の端数は切り捨てられます。下3桁が0になっていても間違いではありません。

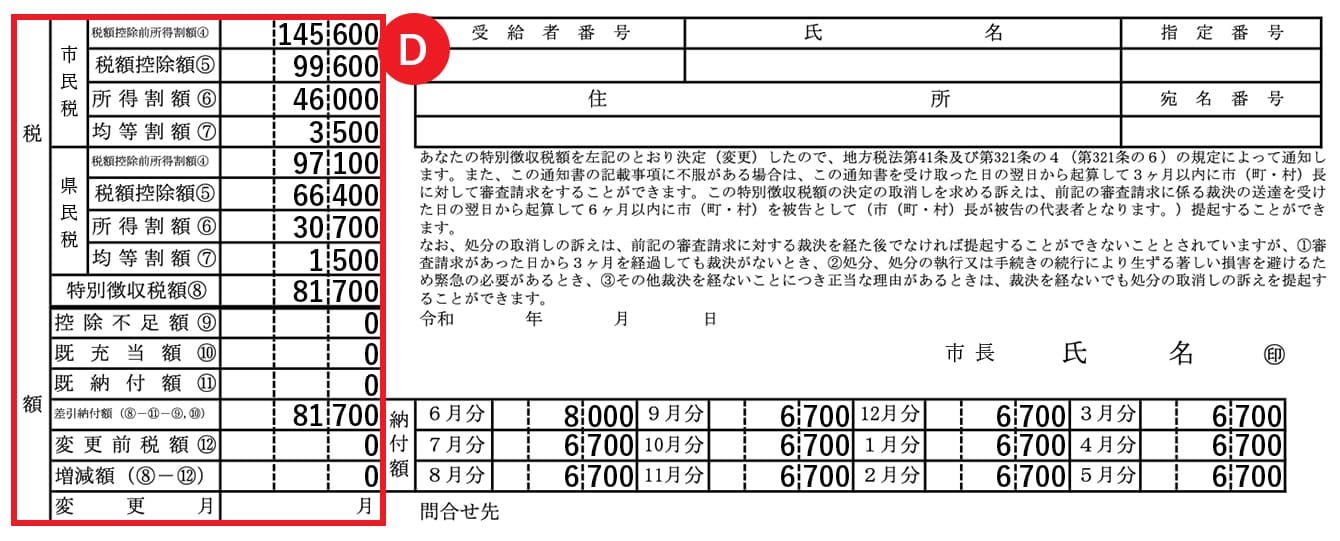

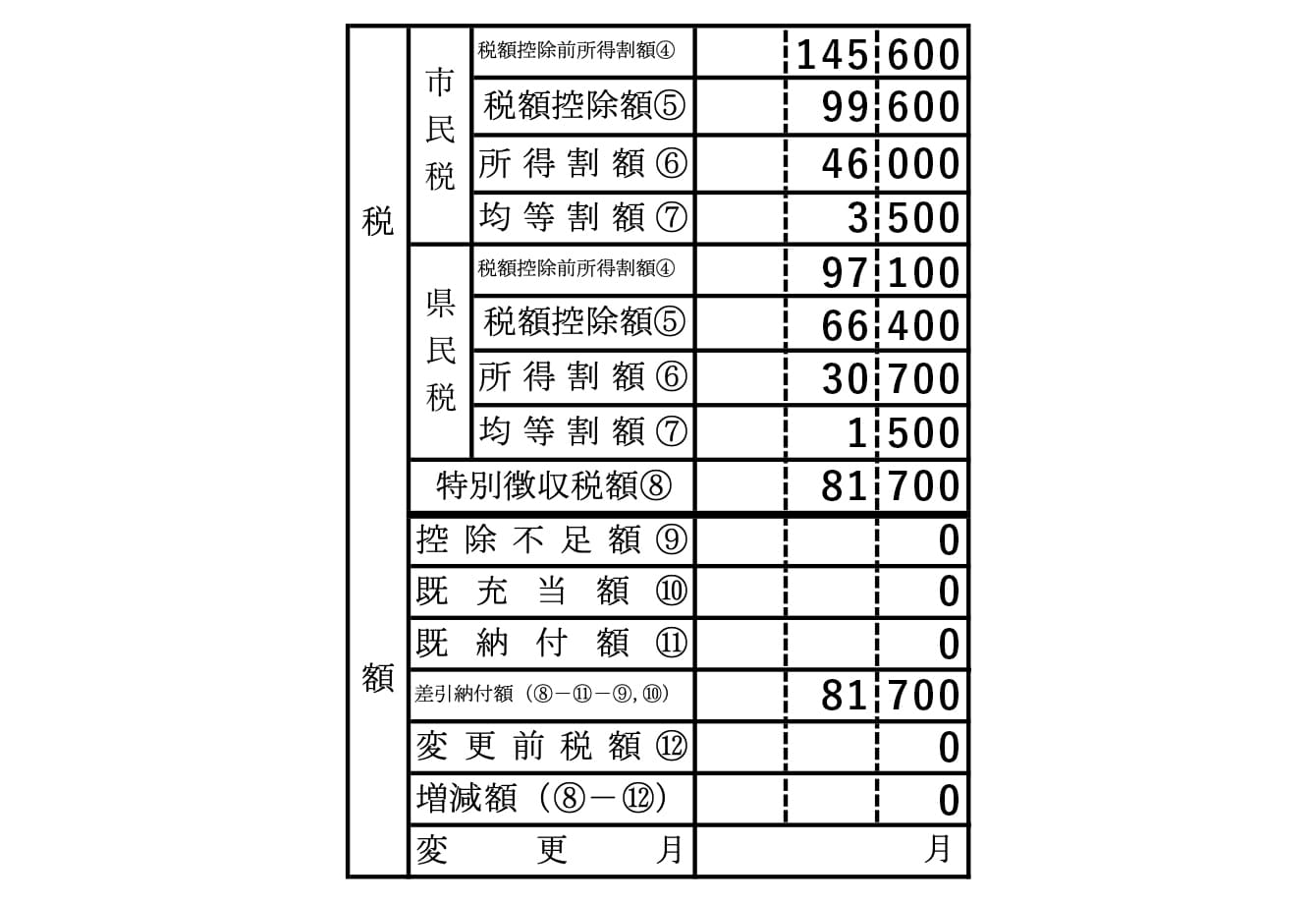

D.税額

課税標準欄に記載の総所得(3)に住民税率10%をかけたものがこちらの税額(市民税(4)+県民税(4))になります。

所得税率は所得に応じて5~45%になりますが、住民税は一律10%と決まっています。

ちなみに計算する際の税額は100円未満の端数は切り捨てられます。

――税額は、市民税、県民税と分かれていますね。

先ほど総合課税の住民税は10%と言いましたね。まず市区町村に10%の住民税を納めると、6%分は市区町村、4%分は都道府県に振り分けられるんです。ただし、新潟市など政令指定都市にお住まいの人は8%が市町村、2%が道府県という割合になります。

また、この10%とは別に均等割(7)という区分もあります。これは県民税と市民税合わせて5,000円が原則ですが、自治体によっては5,000円でないところもあります。決定通知書でチェックしてみましょう。

それぞれいくらずつ取りましたよ、というのがここで明確になっている訳です。

住宅ローンを支払っている人やふるさと納税をしている人は【摘要】も要チェック

――ところで、住宅ローン控除を利用した場合は、ここには反映されないのでしょうか?

まず、住宅ローン控除は本来所得税を減額する制度なので、基本的には住民税には関係ないというスタンスです。ただし、例えば住宅ローン控除の金額が20万円なのに、所得税が10万円しかなかったら、20万円控除があるのに10万円しか減額してもらえず、残り10万円分損した気分になってしまいますね。そのため、所得税で引ききれない場合、一定の限度額13万6,500円(※)までは住民税から引いてもいいことになっています。その場合の住宅ローン控除については、「税額控除額(5)」の欄に入ってきます。

※令和3年12月までに居住した人

――なるほど。では住民税で控除されたかはどのように確認するのでしょうか?

所得控除の欄の(摘要)ですね。こちらに、「住宅借入金等特別控除税額 市民税●●円 県民税●●円」などというように記載されます。

尚、これは源泉徴収票にも同様に記載されています。

――では、ふるさと納税に関してはいかがでしょうか?

ふるさと納税をした場合は、ワンストップ特例制度を利用した場合と、確定申告をした場合とで事情が異なります。

ワンストップ特例制度の場合

全額が住民税から控除されます。正しく控除されたかどうかは、摘要欄をチェックしましょう。

「寄附金税額控除 市民税●●円 県民税●●円」と記されています。市民税と県民税の合計金額が、ふるさと納税で寄付した金額-2,000円であるかどうかを確認しましょう。

ただし自治体によっては、摘要欄には記さず、D税額の市民税と県民税のところにある「税額控除額(5)」のところに数字のみ入れている場合もあります。それぞれの数字を足せば、控除額が分かります。

またふるさと納税と併せて住宅ローン控除も行った場合など他の控除も受けている場合は、両方合算した控除額が記されます。

確定申告の場合

まず所得税の還付が行われ、上限額を超えたら住民税の控除が行われます。所得税でいくら、住民税でいくら、と正しい数字を出すのはとても複雑で難しいのですが、摘要欄に「寄附金税額控除額:●●円」と記されますので、こちらを確認しましょう。

――なるほど。

そして最後に差引納付額ですね。((6)+(7)-(9)-(10)-(11))

この額が住民税として12等分され、毎月の給与から天引きされます。

まだ間に合うかも!? もしも間違いを見つけたら?

――もしも数字が違ったり、内容が漏れていたりしたらどうすればいいのでしょうか?

そうですね。間違いに気づいた場合、原因として考えられるのは、ご自身の必要書類の出し忘れ、会社の経理の転記ミス、税務署や行政の転記ミス、といったところだと思われます。

意外と多いのが、生命保険やiDeCo等の所得控除の書類を出し忘れた、会社から配られる保険料控除申告書への記入が間違っていた、ということ。

――確かに、年末調整の時期は仕事も忙しかったりしますからね。

そうですね。特にiDeCoは掛金全額が所得控除されるため、税務効果が大きいですが、例えば数字を一ケタ書き違えて、27万円→2.7万円と書いてしまったなんてこともあるかもしれません。そうなるとかなり損をしてしまいます。

ただし、もし間違っていたら、5年以内に「更正の請求」を行えば、払いすぎた税金が戻ってきます。所轄の税務署に問い合わせてみましょう。

――では、税務署や行政が転記ミスをしている場合はどうすればいいですか?

住民税決定通知書の下部に「問い合わせ先」が載っているので、そちらに連絡してみましょう。

――ほかに気を付けるべきケースはありますか?

副業解禁の流れで、会社勤めをしながら、別のところで働いている方も増えてきたと思います。ただ、なかには確定申告していない方もいますね。

例えばA社で400万円、B社で50万円収入を得たのに、B社の50万円分は確定申告をしていない場合。

源泉徴収票と住民税決定通知書を見比べて、源泉徴収票には支払金額が400万円と記してあるものの、住民税決定通知書の給与収入が450万円と記してあったとしたら、自治体で独自に確定申告していない人を把握して合算していると考えていいでしょう。

この時点で無申告と気づいたら、しっかり税務署に確定申告をしたほうがいいですね。

――ほかに忘れがちなことはありますか?

扶養といえば、配偶者ばかりに気を取られがちですが、親も扶養に入れることができます。

――それは意外です。条件はありますか?

同居していなくても生活費や療養費等を送っていて、「生計を一にしている」のであれば、扶養に入れられます。また、扶養親族の所得金額の上限もありますので確認してくださいね。ただもちろん二重では入れられませんので、ほかに扶養に入れている兄弟がいないかの確認も必要です。

この扶養に関しても、もし今申告漏れに気づいたとしても、5年前まで遡って入れることができます。扶養は住民税だけでも年間33~45万円の控除になりますから、5年分となれば、少なくとも165万円以上の控除額に対する税金が戻ってくることもあります。

――それは大きいですね。自分が使える控除を把握して、申告することはとても大事!

税務署も自治体も、所得の申告漏れには厳しくても、所得控除の漏れは教えてくれません。自分で源泉徴収票と住民税決定通知書をダブルチェックして、せっかく使える控除は漏れがないようにしましょう。

特に「所得控除欄」は空欄になっている箇所について控除を受けられないかを確認することが大切です。こうした確認にはある程度の税金の知識が必要ですが、自らの税金の金額に関わる重要なポイントです。どのような人が扶養に入れられるのかということも知識として身に着けて、せっかく使える控除に漏れがないようにしましょう。