親が元気なうちに子に財産を贈与すること(生前贈与)は、相続税対策として有効な手法です。「毎年110万円贈与すると、相続税対策になるらしい」という話を聞いたことがある方も多いのではないでしょうか。

しかし、実際にいくら贈与するといいのか、どのような手続きが必要になるか、また、贈与税に関しどのような特例があるかなどわからない人も多いのではないでしょうか。ここでは贈与による節税のシミュレーションから、贈与された後にすることまで詳しく解説します。

贈与する人は増えている

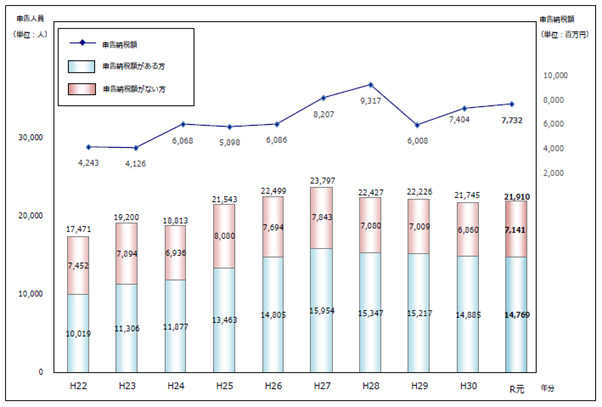

国税庁の発表によると、令和元年分の贈与税を申告した人は約2万2,000人で、申告納税額は約77億円となっています。平成22年分を見ると約1万7,000人が申告し、申告納税額は約42億円でしたので、金額ベースで150%以上に増加しています。

しかし、それはいったいなぜでしょうか? 贈与するメリットを見ていきましょう。

なぜ110万円と言われるのか?

「贈与するなら110万円」という話を聞いたことのある人もいるのではないでしょうか。そもそも贈与税は、個人から財産をもらった(贈与を受けた)ときに発生する税金です。

贈与税には基礎控除があり、1人の人が1月1日~12月31日の1年間に贈与を受けた財産から基礎控除を引いた残りの金額に対して課税されます。

この基礎控除が110万円とされているため、条件を満たした方法で1年間にもらった財産総額が110万円以下であれば、贈与税はかかりません。ただし、基礎控除は受け取る人1人につき110万円以下ですから、誤解しないように注意してください。複数人から110万円ずつもらった場合は課税されます。

なぜ納税してまで贈与しようと考える人がいるのか?

基礎控除の金額以下の贈与を受けた場合、確定申告の際に贈与税を申告する必要はありません。そんななかでも贈与税の申告が増えているということは、贈与税を納めることになってでも贈与しようと考える人が多くいることを示しています。一体なぜでしょうか。

その理由は、「110万円の基礎控除にこだわらないほうが、メリットが大きい場合もあるため」であると考えられます。贈与税や相続税などの税負担を慎重に検討し、「贈与税を支払ってもそれを上回るメリットがあるなら贈与税を負担してもよい」と考える人が増えており、これが贈与税の納税額が増えている理由につながっていると考えられます。

実は相続税の税率は相続財産、つまり亡くなった方が亡くなった時点で持っていた財産の額によって変わります。相続財産が高額になればなるほど、税率も高くなる仕組みです。

このため、仮に今の時点で贈与税を払ったほうが、贈与しないまま相続が発生して相続税を課税されるよりも、トータルの課税額が少なくなる場合があります。これは贈与税と相続税を総合的に考えて賢く節税しようとする人が増えているといえるでしょう。

コラム:孫のことを考えて贈与したい。暦年贈与と教育資金贈与の特例のメリット・デメリット

贈与税を節税する代表的な方法が暦年贈与です。そもそも贈与税は1月1日~12月31日の1年間にもらった金額から110万円の基礎控除を差し引いた残額に課税されるため、もらった金額が110万円以下の場合は贈与税がかかりません。暦年課税を上手に利用することで贈与税を減らし、さらに、相続財産をあらかじめ移転しておくことで相続税も最低限にできます。しかし、贈与税が非課税になる制度は暦年贈与だけではありません。

教育資金贈与には、うまく使えば贈与税を抑えられる特例が設けられています。これは30歳未満の人が金融機関との一定の契約に基づいて父母や祖父母といった直系尊属から、教育資金にあてるための贈与を受け、その財産を銀行等に預ける手続きを行った場合、条件を満たすことで贈与する金額最大1,500万円に対して非課税になる措置です。

暦年贈与と教育資金贈与の特例のメリット・デメリットは以下のとおりです。

暦年贈与

メリット

- 贈与された財産を何に使うかを問わず利用できる

- 複雑な手続きがいらない

- 当事者両者の贈与の意思表示のみでいつでも行える

デメリット

- 年間110万円と金額が比較的小さいために、大きな金額を贈与するには時間がかかる

- 税務署から暦年贈与ではなく定期贈与とみなされた場合に課税されるリスクがある

教育資金贈与の特例

メリット

- 一度に大きな金額を贈与できるため時間の節約になる

- 贈与する金額1,500万円まで非課税となるため、大きな金額を非課税で贈与できる

- 学習塾やスポーツ、芸術の習い事に使うことも認められている(上限あり)

デメリット

- 法律の定める手続きを行わなければならない

- 使い残しがある場合は残った金額に課税される

- 使いみちが定められている

110万円贈与した場合と310万円贈与のシミュレーション

たとえば、配偶者がなく、相続人は長男と長女の2人である場合を考えてみましょう。今回は、財産が7,000万円・1億円・2億円の3パターンで、一切生前贈与しなかった場合・毎年110万円ずつを10年間贈与した場合・毎年310万円ずつを10年間贈与した場合を比較してみます。すると、税額は以下のようになります。

| 各相続人ごとの法定相続分に応ずる所得金額 | 税率 | 控除額 |

|---|---|---|

| ~1,000万円 | 10% | 0万円 |

| 1,000万円~3,000万円 | 15% | 50万円 |

| 3,000万円~5,000万円 | 20% | 200万円 |

| 5,000万円~1億円 | 30% | 700万円 |

| 1億円~2億円 | 40% | 1,700万円 |

| 2億円~3億円 | 45% | 2,700万円 |

| 3億円~6億円 | 50% | 4,200万円 |

| 6億円~ | 55% | 7,200万円 |

(※)相続人が法定相続分どおりに相続した等の条件の下で計算しています。ここでは計算の簡略化のため、相続開始前の3年以内の贈与財産の、相続財産への加算は考えないこととします。

(※)贈与税率を10%とする場合の上限金額は310万円のため、今回は毎年の贈与額310万円をシミュレーションしています。基礎控除後の課税価格200万円の場合、贈与税率は10%となります(課税対象額=課税価格310万円-基礎控除110万円=200万円)。

■7,000万円の財産があるケース

| 項目 | 生前贈与なし | 生前贈与110万円※1 | 生前贈与310万円※2 |

|---|---|---|---|

| 贈与税 | 0円 | 0円※3 | 400万円 |

| 相続税 | 320万円 | 60万円 | 0万円 |

| 税額の合計 | 320万円 | 60万円 | 400万円 |

■1億円の財産があるケース

| 項目 | 生前贈与なし | 生前贈与110万円※1 | 生前贈与310万円※2 |

|---|---|---|---|

| 贈与税 | 0円 | 0円※3 | 400万円 |

| 相続税 | 770万円 | 440万円 | 0万円 |

| 税額の合計 | 770万円 | 440万円 | 400万円 |

■2億円の財産があるケース

| 項目 | 生前贈与なし | 生前贈与110万円※1 | 生前贈与310万円※2 |

|---|---|---|---|

| 贈与税 | 0円 | 0円※3 | 400万円 |

| 相続税 | 3,340万円 | 2,680万円 | 1,520万円 |

| 税額の合計 | 3,340万円 | 2,680万円 | 1,920万円 |

※1:毎年110万円を10年間、相続人2人にそれぞれ贈与した場合

※2:毎年310万円を10年間、相続人2人にそれぞれ贈与した場合

※3:基礎控除内の暦年贈与のため

このように、贈与税の基礎控除額を上回る毎年310万円を贈与した場合は贈与税の負担が生じますが、相続税との合計で見ると、毎年110万円を贈与した場合より税額が減少するケースがあります。これは生前贈与によって相続財産が減少したためです。

現金・株式・不動産を贈与してもらうと決まったら、具体的にどうしたらいいのか?

その年の1月1日~12月31日の1年間に贈与を受けた人は、贈与税の申告が必要かどうかを判断し、必要な場合は確定申告・納税を行わなければなりません。

国税庁によると、以下の場合に贈与税を納税しなければならないとされています。

- 暦年課税を適用する場合で、その財産の価額の合計が基礎控除の額(110万円)を超えるとき

- 相続時精算課税を適用するとき

(参考:国税庁/贈与税がかかる場合)

具体的に見ていきましょう。

現金

現金での暦年贈与は、金額によって贈与税を納税する必要が生じます。たとえば、310万円の贈与を受けた場合、贈与税は20万円です。贈与税の確定申告を行いましょう。確定申告書の提出先は、贈与を受けた人の住所地を管轄する税務署です。

株式

株式の贈与で納税が必要になるかどうかは、現金と同じように贈与された額が基礎控除を超えるかどうかで判断します。なお、金融商品取引所に上場されている株式(上場株式)の評価額は以下のうち最も低い金額になります。

贈与で受け取るタイミングが異なる場合は、それぞれの価格を計算して最後に合算した金額となりますので、注意が必要です。

- 贈与日の最終価格

- 贈与月の最終価格の平均額

- 贈与月の前月の最終価格の平均額

- 贈与月の前々月の最終価格の平均額

1年間に贈与された金額が110万円をこえる場合は確定申告をしなければなりません。

不動産

土地については、道路に面する標準的な宅地の1平方メートルあたりの価格(路線価)に基づいて評価され、路線価の定められていない地域は固定資産税評価額に一定の倍率を乗じて評価されます。また、建物については固定資産税評価額により評価されることになっています。路線価は国税庁のHPに、固定資産税評価額は固定資産税の納税通知書などに掲載されています。なお、不動産を贈与する場合は登記名義を変更する登録免許税のほか、不動産取得税と贈与契約書の印紙税がかかってきます。登録免許税は登記名義変更の際に法務局(登記所)に納める税金であり、確定申告で納める税金ではないためご注意ください。

お金の相談なら第四北越銀行へ

相続税や贈与税を賢く節税するにはさまざまな制度を理解し、計画的に手続きを進める必要があります。きちんと対策すれば、かなり大きな金額を節税できることも珍しくありません。ただし、税金に関する制度はしばしば改正されるため、最新情報に敏感になっておくことも大切です。大切な資産をスムーズに次の世代へ受け継ぐために、ぜひ豊富な経験と実績を持つ第四北越銀行にご相談ください。