「面倒」「ややこしい」といった印象から先送りにしがちな実家の相続問題。とはいえ、「揉め事になるのだけは避けたい」と誰もが考えているはず。

司法書士の池田千恵さんによれば「あらかじめ備えておくことでトラブルは回避できる」とのことですが、いったいどんな心構えと準備が必要なのでしょうか。

よくあるトラブル要因は土地・権利意識・子ども側の感情

――相続では、どのようなトラブルが起きやすいのでしょうか?

相続でトラブルになるケースは、次の3つに分類されます。

1.分けにくい遺産(家や不動産)がある

家や土地、マンションなどの、分けにくい遺産は相続でトラブルが起きる可能性があります。

例えば、相続人が3人いて、家以外の財産(預貯金や保険など)がほとんどない場合です。

親(被相続人)と同居している長男がそのまま家の相続を希望すると、他の2人の相続人に分ける財産がありません。そうすると、相続が円滑に進みにくくなります。

2.権利意識の違い

昔と現代とでは、相続人の権利意識が変わってきている点も揉め事に発展しやすい要因です。昭和22年に法律で廃止されるまでは家督相続が行われていました。家督相続とは、一家の長男が一家の権利や義務、財産をすべて引き継ぐことです。

昭和初期に生まれた方には家督相続が当たり前だったので、その感覚で親側は長男に全部継がせようと思っている一方、子どもたち相続人世代は家督相続ではなく平等相続の価値観を持っているので、考え方の違いでギクシャクしてしまうケースもあるようです。

3.子どもへのお金のかけ方の違い

例えば「長男は東京の大学へ行かせてもらったけど、次男は地元の大学」とか、「長男が家を建てるときは援助したが、長女にはしていない」など。

また、最近多いのは介護にまつわるケースで「私だけが介護した」という場合など、相続の際に感情のもつれからトラブルが起きやすくなります。

――どうすればこのような相続のトラブルを避けられるのでしょうか?

できれば第三者の手を借りて、早めに対策をしておくことでしょう。「ややこしいから」とか、「まだ大丈夫」という思いから先送りにしがちですが、相続はいつ起こるかわかりませんから。

「争続」にならないための相続準備リスト

――早めの対策が肝心とのことですが、何から着手するのがいいでしょうか?

まずは以下の手順で備えましょう。

1.相続人の把握

まずは、財産を引き継ぐ権利のある「法定相続人」を把握する必要があります。相続は、故人の遺言がある場合はそれに従い、遺言がない場合は遺産分割協議でどう分けるか決めます。遺産分割協議には法定相続人全員が話し合いに参加しなくてはいけないので、誰が法定相続人なのかを事前に知っておくと、トラブル回避につながります。

例えば、亡くなった夫に、前妻との間に子どもがいたとします。その場合、その子は法定相続人となります。もし遺言がなく遺産分割協議をする場合は、その子も必ず参加しなくてはいけません。こうした状況を避けたいのであれば、遺言を遺しておいた方が賢明です。(※遺言については次章で解説)

また、会ったことのない相続人がいたり、自分が会ったことのない人の相続人として、思わぬ負債を負うケースもありえます。予期せぬ相続に備えるためにも、ルーツを知るのも兼ねて自分の家系図を一度きちんと調べてみることをおすすめします。

2.被相続人の財産の棚卸し(財産目録を作成)

相続人を確定させたら、親の預貯金や保険、不動産のリストアップに取り掛かりましょう。

先物取引や投資信託、変額の外貨建て保険など、すぐには動かせない財産を持っている場合があります。こういった投資商品などは時価を確認したり、現金化や終身保険等で分割しやすい状態にしておくといいでしょう。

3.名義の確認

相続人を確定させて、財産をリストアップしたら、次にその財産の名義を必ず確認してください。

・不動産

不動産の所有者名義が誰か、謄本で確認しましょう。2024年から相続登記が義務化されますが、現時点では、先代や先々代の名義のままになっているケースも結構あります。名義が先代になっていたら、早急に先代の分の相続手続きを進めることも大切です。

・生命保険は契約者名義と保険金受取人や被保険者などを確認

生命保険は契約者名義と保険金受取人を確認することが大事です。契約者が父で受取人が母の場合、母が先に亡くなっている場合は受取人を変更しなくてはいけません。また、被保険者になっている人の名前も併せて確認しましょう。

・負債がある場合は、負債額も確認しておく

ローンや借金などの負債がある場合は、それも把握しておきましょう。また、ローンに保証人がいないかや、保証人になっている契約がないかも確認が必要です。併せて、現時点での負債額(借入残高)を書いておくとよいでしょう。

遺言で来るべき時に備える

――現在の状況を把握したら、次は何をする必要がありますか?

次は、遺言の作成です。ここからは親に協力してもらう部分が多くなってきます。順番に説明していきましょう。

遺言作成

遺言とは、自分の死後のために遺す言葉や文章のことで、相続において優先されます。

――遺言はどのような形式ですればいいのでしょう?

遺言には公正証書遺言と自筆証書遺言があります。

その中でも公正証書遺言は公証人が作成してくれる遺言です。作成後は、子どもに公正証書遺言を作ったことを伝えておくのが鉄則。家に遺言が見当たらなくても公証役場で保管してあるので、親が亡くなった後に確認ができます。

また、遺言には手紙のように親の気持ちを伝える「付言事項(ふげんじこう)」があります。子どもたちへの財産を平等に分けられない場合は、付言事項に理由を書いておくことをおすすめしています。

例えば「介護をして家業を継いでくれたから家は長男に継がせたい。他の子には分ける財産が少なくて申し訳ない。子どもたちみんながいてくれて幸せだった、ありがとう。」など、付言事項に書いてあると相続人も気持ちの整理をしやすくなると思います。

――もし心配なら、その道のプロに相談すれば安心ですよね。

そうですね。相続を扱っている司法書士や弁護士、税理士に相談するか、あるいは最近は市区町村や保険会社が相続に関する無料セミナーを開催しているので、うまく活用してみるのも手です。私自身も、避けられる相続トラブルに備えてもらいたいとの想いから、2012年から相続や遺言をテーマにセミナーを始めました。

また、普段利用している銀行の担当者に話してみるのもいいと思います。そこから銀行の専門部署や、相談できる専門家を紹介してもらうのもよいでしょう。きっと親身になって相談に乗ってくれるはずです。

信託

信託とは、「自分の大切な財産を、信頼できる人に託して、自分が決めた目的に沿って大切な人や自分のために運用・管理してもらう」ものです。

――銀行で取り扱う商品に「信託」というのがあるんですね。

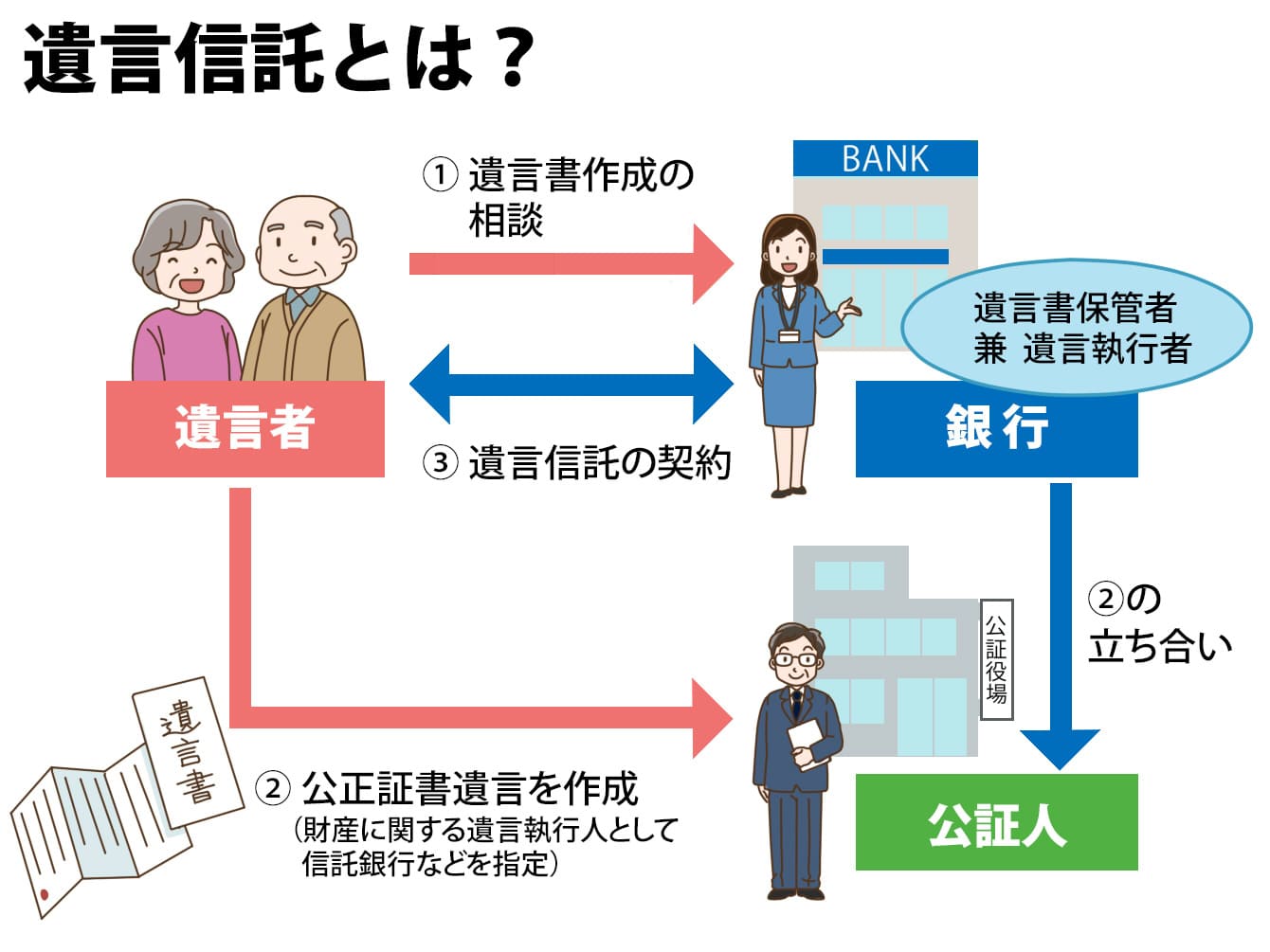

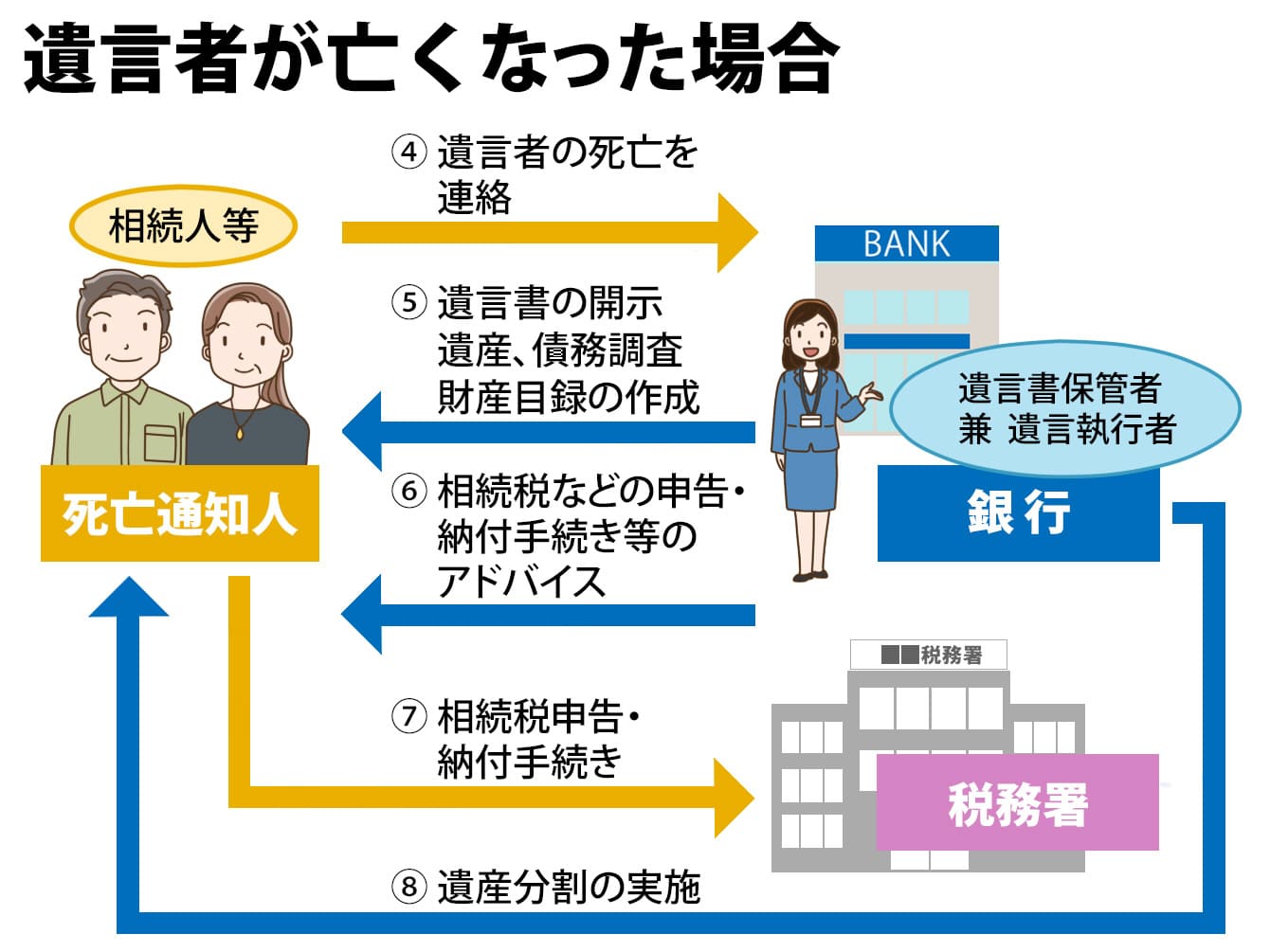

信託の中でも相続対策に挙げられるのが、銀行などの金融機関が商品として取り扱っている「遺言信託」です。

内容としては、金融機関側が遺言書の作成サポートから遺言書の保管、相続人への遺言内容の開示など、遺言書に基づいた執行手続き(相続手続きを行うこと)までを行うサービスです。

遺言信託はいざ相続が生じたとき、相続手続きを代行してもらえるなどのメリットがあります。親の代からメインで利用している銀行に取り扱いがあれば、相談もスムーズでしょう。

――「その時に対処すればいい」と考えている人もまだまだ多いのでは。

2024年4月1日から相続登記が義務化され、相続後3年以内に相続登記をしなければいけなくなります。前述したとおり、相続対策をしっかり行うことで揉めることもなく、むしろ家族の絆が深まる機会にもなります。だからこそ、今から取り掛かることをおすすめします。

――相続の進め方や話し合いは、どんな意識で望めばいいでしょうか?

自分の当たり前と、他の兄弟姉妹の当たり前は違うという感覚を忘れないことです。「私は介護したから」とか「私は大学に行かせてもらっていないから」といった言い分は、お互いにしっかり話をしてみないとわからないですよね。

「取り合えば足らぬ、分け合えば余る」という言葉があります。みんなで親の遺してくれた遺産をありがたく分かち合い、感謝の気持ちを持って臨むことをおすすめします。